今回は、自社の価値を正当に評価できる資料を準備し、M&Aで少しでも高く売却する方法について見ていきます。※本連載は、起業支援NPO、金融コンサルティング・M&A・不動産・投資教育事業会社などを多数運営する、佐々木敦也氏の最新刊『中小ベンチャー企業経営者のための“超”入門M&A』(ジャムハウス)の中から一部を抜粋し、中小ベンチャー企業経営者のための「会社(事業)の売り方」をご紹介します。

買い手の懸念事項を売り手としても把握しておく

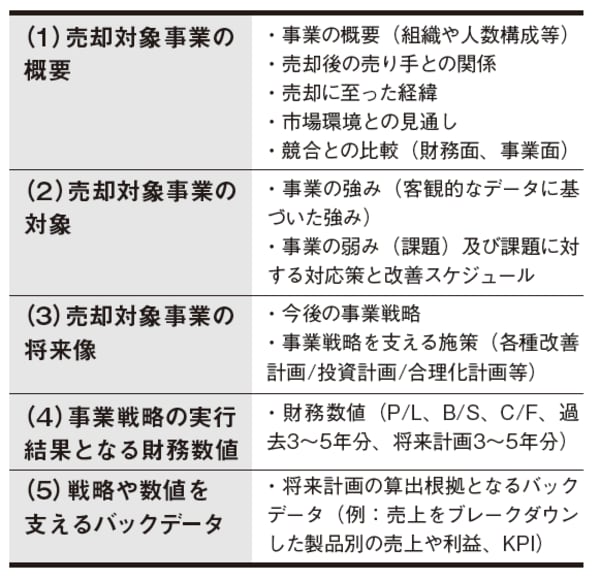

少し専門的になってくるが、オーナーが「少しでも高く売りたい」または「自社の価値を買い手に正当に認めてもらいたい」と考えるならば、それをアピールする下記の図表1のような具体的な準備が必要だ。

特に(6)(7)まで準備が出来ていると、買い手との交渉は格段にしやすくなる。これも少し余裕がある段階で実施しておきたい。

【図表1】

企業実態の把握には各種定量・定性分析資料も必要

M&Aのプロセスで準備フェーズの最終局面で、会社定款・契約書等の必要確証資料とともに買い手側に提示する情報資料例(事業売却)が図表2である。

これにはさらに、基本合意書までの交渉フェーズにおいて、企業(事業)実態を把握してもらうために追加で各種定量・定性分析資料を開示していくことになる。譲渡交渉を有利に進めたいと考えるオーナーは早めに資料を揃えておくことが必要である。

【図表2 買い手側に提示する情報資料例】

有限会社あおむしマネジメント

代表取締役

1983年 筑波大学第一学群社会学類(法律学専攻)卒。住友信託銀行(現三井住友信託銀行)、および朝日生命保険でエコノミスト、債券・為替ファンドマネージャー、朝日ライフアセットマネジメントで年金ポートフォリオマネージャー等を歴任。

2003年 既存にない経済・金融サ-ビスを目指して独立。豊富な金融経験を活かし、起業支援NPO、金融コンサルティング・不動産・M&A・投資教育事業会社などを設立、運営を行う。実績案件多数。

2014年 クラウドファンディング事業を行う一般社団法人「筑波フューチャーファンディング(TFF)」を設立、代表理事に就任。

現在、TFF運営の傍ら、クライアントにFA(ファイナンシャルアドバイザー)としてM&Aを含む幅広い財務戦略アドバイス(資金調達~資産運用)を行っている。

主な著書に、『中小ベンチャー企業経営者のための”超”入門 M&A』『次世代ファイナンス クラウドファンディングで世界を変えよう!』(以上、ジャムハウス)などがある。

【資格】

公益社団法人日本証券アナリスト協会検定会員

宅地建物取引士

著者プロフィール詳細

連載記事一覧

連載中小ベンチャー企業経営者のための「会社(事業)の売り方」