●TOBとは株式公開買い付けのことで、グループ企業を完全子会社化する際などに用いられる手法。

●TOBのメリットは大量の株式を効率的に取得できる点で、デメリットはTOB不成立の恐れがある点。

●TOB発表後の買収企業と被買収企業の株価動向は、買収に対する市場評価を反映したものに。

TOBとは株式公開買い付けのことで、グループ企業を完全子会社化する際などに用いられる手法

NTTは9月29日、上場子会社であるNTTドコモを「株式公開買い付け(TOB)」で完全子会社化すると発表しました。また、10月2日には、ホームセンター大手のDCMホールディングスが、同じくTOBにより、同業の島忠を完全子会社化することを公表しました。いずれも株式取得にあたり、TOBという方法が用いられていますが、今回のレポートでは、このTOBについて改めて考えます。

TOBとは、前述の通り、株式公開買い付けのことで、英語のテーク・オーバー・ビッド(Take Over Bid)の頭文字をつなげた言葉です。グループ企業を完全子会社化する際や、企業を買収する際、不特定多数の株主から株を買い集め、対象企業の経営権を取得することを目的とします。TOBは2種類あり、買収される側の同意があれば「友好的TOB」、なければ「敵対的TOB」となります。

TOBのメリットは大量の株式を効率的に取得できる点で、デメリットはTOB不成立の恐れがある点

TOBを用いる企業側のメリットは、買い付け価格や株数、買い付け期間を事前に公表することで、大量の株式を効率的に買い取ることができる点にあります。TOBではなく、市場を通して株式を買い進める場合は、それを起因に株価が上昇し、結果的に株式の取得費用が大きくかさんでしまう恐れがあります。一方、デメリットとしては、敵対的TOBを仕掛けられた企業による買収防衛策などで、TOBが不成立となることが挙げられます。

TOBにおける買い付け価格は、市場で取引されている価格にプレミアム(上乗せ幅)をつけることが一般的です。冒頭で触れたNTTドコモの場合、買い付け価格は1株あたり3,900円で、TOB発表前日の9月28日終値(2,775円)に比べ、約41%のプレミアムがつきました。また、島忠の場合、買い付け価格は1株あたり4,200円で、TOBが一部で報じられる前の9月18日の終値(2,878円)に比べ、約46%のプレミアムがつきました。

TOB発表後の買収企業と被買収企業の株価動向は、買収に対する市場評価を反映したものに

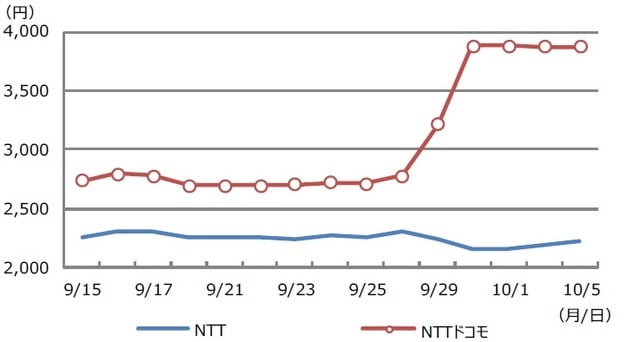

NTTがNTTドコモの完全子会社化を発表した9月29日以降、NTT株は下落、NTTドコモは急騰と、対照的な動きがみられます(図表1)。NTTの買収総額は約4兆2,500億円と、国内企業へのTOBで過去最大となりますが、全額を負債で調達します。そのため、NTTの財務悪化懸念が株安の背景にあると思われます。一方、NTTドコモ株は大幅なプレミアムへの期待が、株高につながったと考えられます。

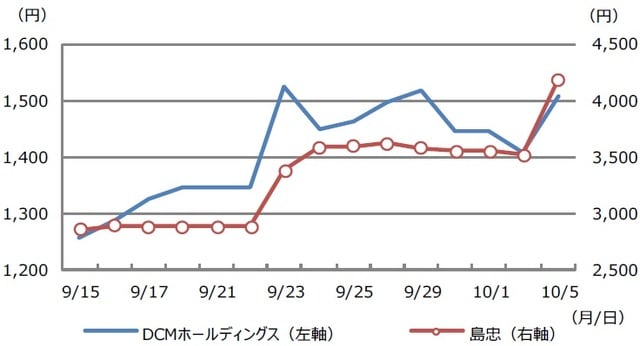

DCMホールディングスと島忠の株価は共に上昇しています(図表2)。DCMの買収総額は約1,600億円で、やはり外部借り入れが中心となる見込みですが、市場では地方に店舗の多いDCMと都心部に店舗の多い島忠は、補完関係にあるとの評価もみられます。この先も、TOBを用いた事業再編や業界再編が進むと思われますが、TOB発表後の買収企業と被買収企業の株価をみれば、おおよその市場の評価を把握することができます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『株式公開買い付け(TOB)について』を参照)。

(2020年10月6日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

シニアストラテジスト