●フォワードガイダンスが8月に公表された金融政策の新たな指針を反映する形で大幅に修正された。

●ドットチャートでは17人中13人が2023年末までゼロ金利維持を予想しマイナス金利予想はゼロ。

●国債買い入れ強化の期待もあった模様で、米長期金利は上昇で反応、ただ一時的なものとみる。

フォワードガイダンスが8月に公表された金融政策の新たな指針を反映する形で大幅に修正された

米連邦準備制度理事会(FRB)は、9月15日、16日に米連邦公開市場委員会(FOMC)を開催し、大方の予想通り、フェデラルファンド(FF)金利の誘導目標を年0.00%~0.25%で据え置き、ゼロ金利政策の維持を決定しました。また、米国債と住宅ローン担保証券(MBS)の買い入れについても、現行のペースが維持されることになりました。以下、主なポイントを確認していきます。

まず、FOMC声明では、フォワードガイダンスが大幅に修正されました。具対的には、8月に公表された金融政策の新たな指針が反映され、FOMCが完全雇用と判断する水準に労働市場が回復するまで、また、物価上昇率が2%に達し、一定期間2%を緩やかに上回る軌道に乗るまで、ゼロ金利政策を維持する方針が示されました。さらに、政策目標の達成を妨げるリスクが浮上した場合、政策スタンスを適切に調整する用意があると明記されました。

ドットチャートでは17人中13人が2023年末までゼロ金利維持を予想しマイナス金利予想はゼロ

FOMCメンバーによる経済見通しは、今回はじめて2023年の数字が発表されました。それによると、2023年10-12月期の実質GDP成長率は前年同期比2.5%と長期均衡水準の1.9%を上回り、物価上昇率は同2.0%と長期均衡水準の2.0%に達する見方が示されました。また、2023年10-12月期の平均失業率は4.0%と長期均衡水準の4.1%を下回る見通しとなっており、2023年にはある程度、ゼロ金利解除の条件が整う可能性が示唆されました。

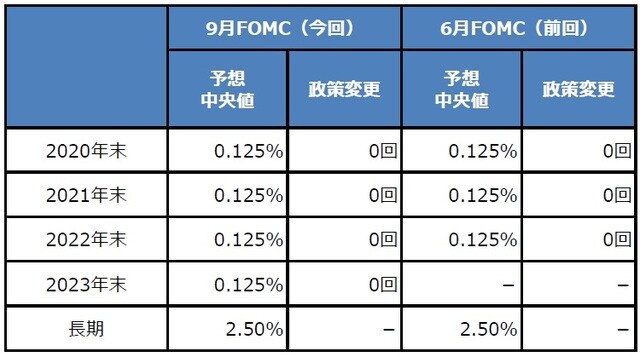

一方、FOMCメンバーが適切と考える政策金利水準の分布図(ドットチャート)も今回、はじめて2023年の数字が公表されました。ドットチャートでは、17人のメンバーのうち13人が、少なくとも2023年末までゼロ金利政策の継続が適切と考えており、マイナス金利を見込むメンバーは引き続きゼロであることが明らかになりました(図表1)。したがって、現時点でゼロ金利政策は3年強継続される可能性が高いということになります。

国債買い入れ強化の期待もあった模様で、米長期金利は上昇で反応、ただ一時的なものとみる

なお、パウエル議長はFOMC後の記者会見で、新たなフォワードガイダンスは非常に強力なものであると強調し、財政政策による経済支援は極めて重要との見解も示しました。総じて今回のFOMCは予想の範囲内と考えますが、国債などの買い入れについては、増額や対象年限の長期化まで踏み込むことを期待していた向きもあったとみられ、FOMCの結果を受けて米10年国債利回りは上昇しています(図表2)。

ドル円は、FOMC前に発表された8月の小売売上高が市場予想を下回ったことから、1ドル=104円81銭付近までドル安・円高が進行していました。その後、米10年国債利回りが上昇したことから、ドル円はドル高・円安方向に転じ、また、米国株式市場ではハイテク株が軟調に推移しました。ただ、これらの動きは一時的なもので、ゼロ金利政策の長期化が明示されている以上、次第に落ち着きを取り戻すと思われます。

(出所)FRBの資料を基に三井住友DSアセットマネジメント作成

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『20年9月FOMCレビュー~フォワードガイダンスを大幅修正』を参照)。

(2020年9月17日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

シニアストラテジスト