\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

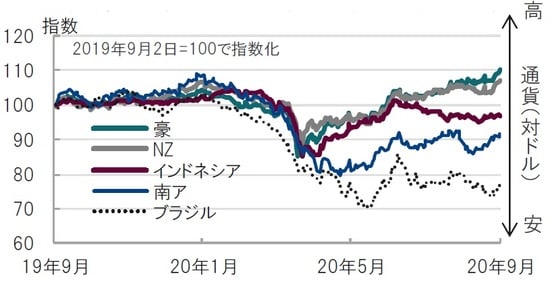

オーストラリア(豪)ドルが上昇傾向です。過去1年の豪ドルの動きを見ると、地理的に近いニュージーランドを小幅上回り、主な資源国通貨を大幅に上回っています。今回の豪中銀の金融政策会合では、豪ドル高へのけん制に注目しましたが、為替水準についての言及は限定的でした。ただ、豪ドルを取り巻く環境から、過度な豪ドル高に対しては警戒心があるように思われます。

豪中銀:政策金利の据え置きは市場予想通りながら、資金供給で金融緩和を強化

オーストラリア(豪)準備銀行(中央銀行)は2020年9月1日、市場予想通り主要政策金利を過去最低の0.25%に据え置き、3年国債の利回り目標(イールドカーブコントロール)も0.25%に据え置きました。

一方で、やや意外であったのは、金融緩和策として期間3年の資金供給ファシリティ(固定金利0.25%で市中銀行に行う資金供給)について、(条件付ながら)従来の9月末の終了予定を、21年6月末まで利用できるようにすると発表し、緩和姿勢を示しました。

どこに注目すべきか:豪ドル、口先介入、資金供給、対中輸出

豪ドルが上昇傾向です(図表1参照)。過去1年の豪ドルの動きを見ると、地理的に近いニュージーランドを小幅上回り、主な資源国通貨を大幅に上回っています。今回の豪中銀の金融政策会合では、豪ドル高へのけん制に注目しましたが、為替水準についての言及は限定的でした。ただ、豪ドルを取り巻く環境から、過度な豪ドル高に対しては警戒心があるように思われます。

まず、声明の中で豪ドルに直接言及したのは2~3行です。「米ドル安とコモディティ価格の回復で、豪ドルは過去2年で最高値近辺にある」と、現状を述べるにとどめています。

しかし、声明文でけん制しなかったからといって、豪ドル高に無関心ではないかもしれません。過去において(13年から14年の頃)、豪中銀のスティーブンス総裁(当時)は新聞などのインタビューで具体的な為替レートに言及する、事実上の口先介入を繰り返したこともあります。

豪ドル高懸念を思わせる要因として、資金供給ファシリティの延期があげられます。声明でも、前半の部分は資金供給ファシリティの説明に多く費やされています。利下げ余地が限られるなか、緩和姿勢を示す工夫と感じられます。

豪経済を金融政策で下支えする意向を示唆しています。2日に発表された豪経済の成長率は前期に続いてマイナス成長でした。豪中銀は経済について、当初の想定ほど悪化しなかったが、それでも厳しい状況と述べています。豪ドル高を容認する余裕がなくなりつつあるように思われます。

豪ドルが回復した背景は、最大の貿易相手である中国がコロナ感染拡大の収束が早かったことが要因のひとつに考えられます。しかし、中国との関係は複雑で、悪化している面もあるのが気がかりです。そもそもは18年に中国通信メーカーから5G(次世代高速通信)製品を豪が排除したあたりから関係が怪しくなっています。最近では、中国は豪産ワイン、牛肉、大麦(図表2参照)の輸入に、反補助金調査や一部輸入停止措置をとっています。もっとも、中国は鉄鉱石については、ブラジルの供給が低下していることもあり、大半は豪からの輸入に依存しています。政治問題ゆえ白黒はっきりしないところはありますが、中国との関係悪化には注視が必要です。

過去の水準に比べれば豪ドルは高いとは言い難いかもしれませんが、状況次第ながら、今後も上昇が続くようであれば、その動向には注意も必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『豪ドルの行方』を参照)。

(2020年9月2日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」