\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

韓国中銀が政策金利を据え置いたのは市場予想通りですが、韓国経済の見通しを5月時点の予想から、やや想定を超えて、引き下げました。下方修正の要因は新型コロナウイルスの第2波拡大、洪水など自然災害、そして輸出の不振です。韓国の輸出と鉱工業生産に相関が見られますが、韓国の鉱工業生産の内訳を見ると、外需の回復に一服感も見られます。

韓国鉱工業生産:底打ちは見られるも、市場予想を下回り、回復は緩やか

韓国統計局が2020年8月31日に発表した7月の鉱工業生産は前年同月比マイナス2.5%と、市場予想(マイナス2.0%)、前月(マイナス0.5%)を下回りました(図表1参照)。

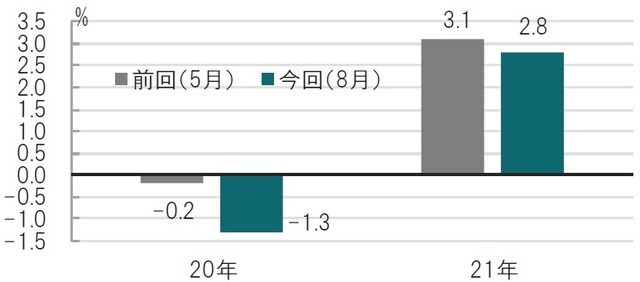

なお、韓国銀行(中央銀行)は8月27日に金融通貨委員会を開催し、政策金利を年0.5%に維持することを決めました。一方で経済見通しを大幅に引き下げ、その理由のひとつに輸出の悪化を指摘しました(図表2参照)。

どこに注目すべきか:鉱工業生産、I/S比率、新型コロナ、国債購入

韓国中銀が政策金利を据え置いたのは市場予想通りですが、韓国経済の見通しを5月時点の予想から、やや想定を超えて、引き下げました。下方修正の要因は新型コロナウイルスの第2波拡大、洪水など自然災害、そして輸出の不振です。韓国の輸出と鉱工業生産に相関が見られますが、韓国の鉱工業生産の内訳を見ると、外需の回復に一服感も見られます。

韓国の輸出と鉱工業生産に高い連動が見られるのは、韓国が半導体などハイテク製品を生産し、輸出しているためということは広く知られています。この構造に基本的に変化はないと見ていますが、鉱工業生産の足元の回復には国内需要の寄与が大きかったと見られます。たとえば、在庫と出荷の比率(I/S)は全体としては5月の1.29から7月は1.16に低下(改善)しています。ただ、I/S比率をセクター別に見ると、輸出の主役である半導体は5月頃の最悪期からは改善していますが、7月は0.74と6月の0.62から再び在庫が相対的に増えており、回復のペースダウンが見られます。

自動車セクターのI/S比率が低下(改善)しているのは輸出よりも、韓国当局による自動車購入促進策で引き上げられた国内需要の動向が反映したものと見られます。

韓国の輸出は、最悪期を脱したとしても、鉱工業生産の内容から、回復ペースは緩やかと見られます。

韓国中銀は先の会合で20年と21年の成長率見通しを引き下げました。要因のうち自然災害は一時的と思われます。コロナの感染第2波は声明などから判断して、韓国中銀も予想外だったようで成長率の引き下げ要因となった模様です。なお、この先予断は許しませんが、31日公表の新規感染者数は248人で、前日(299人)を下回り、過去2週間で最低となっています。

韓国の輸出も韓国中銀が5月に想定したほどの力強さは見込んでいないようです。したがって、当面は国内景気を下支えする対策が求められそうです。韓国の政策金利が0.5%と利下げ余地が限られる中、国債購入(QE)など、非伝統的政策を拡大させる可能性が考えられます。韓国中銀は27日の会合ではQEの規模などには言及しませんでしたが、財政政策を後方支援するかのような金融政策は先進国で多く見られます。新興国でも増える可能性もあり、関心と注意を持って、見守る必要があると見ています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『韓国中銀の経済成長率見通し引き下げと対応策』を参照)。

(2020年8月31日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座