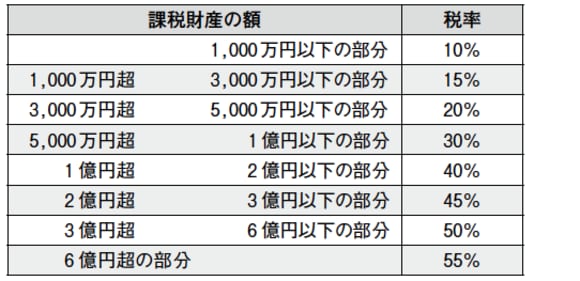

税率は課税財産の額に応じて10%~55%の8段階

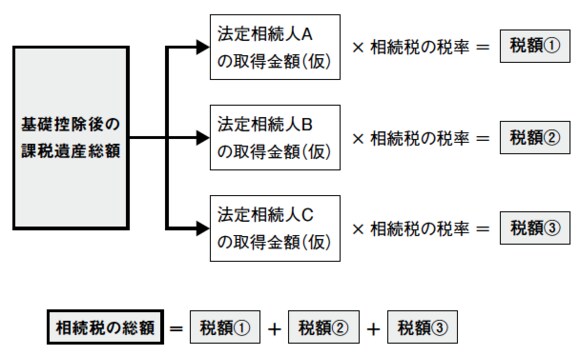

<相続税の総額>

相続税の総額は、基礎控除後の課税遺産総額を、各法定相続人が法定相続分に従って取得したものとして計算した各法定相続人の取得金額に相続税の税率を掛けたものの合計額です。

[図表1]相続税の総額の算出法

※各相続人は、この相続税の総額を実際に相続した財産の割合に応じて負担することとなります。

<相続税の基礎控除額>

相続税の基礎控除額は3000万円+600万円×法定相続人の数です。

[例]法定相続人3人の場合

相続税の基礎控除額=3000万円+600万円×3人=4800万円

この場合には、相続財産が4,800万円を超えなければ相続税は生じないこととなります。

<相続税の税率>

税率は、課税財産の額に応じ、10%から55%までの8段階の超過累進税率(財産が増えると、増えた分について段々と税率が高くなる)とされています。

[図表2]課税財産の額にともなう税率

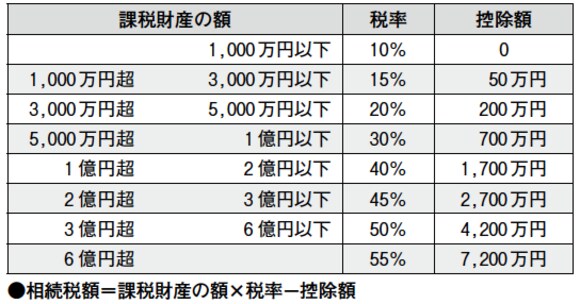

[図表3]相続税の早見表

相続税の節税は税率が高いほど効果が上がりやすい

①法定相続人の数

基本的に、相続税の総額は相続財産の額と法定相続人の数で決まります。つまり、同じ相続財産の額でも法定相続人の数が多い方が相続税の総額は小さくなるわけです。

②節税効果

相続税は、法定相続人1人あたりの課税財産が多ければ、税率が高くなります。たとえば、相続人1人あたりの課税財産が6億円を超える部分については55%の税率になりますので、その部分について評価減などにより課税財産が減れば、減った課税財産額の55%相当の相続税が減ることになります。

つまり、相続税の節税は、もともとの相続税の税率が高いほど効果を出しやすいということになります。