親からの住宅取得目的の贈与は2,500万円まで非課税

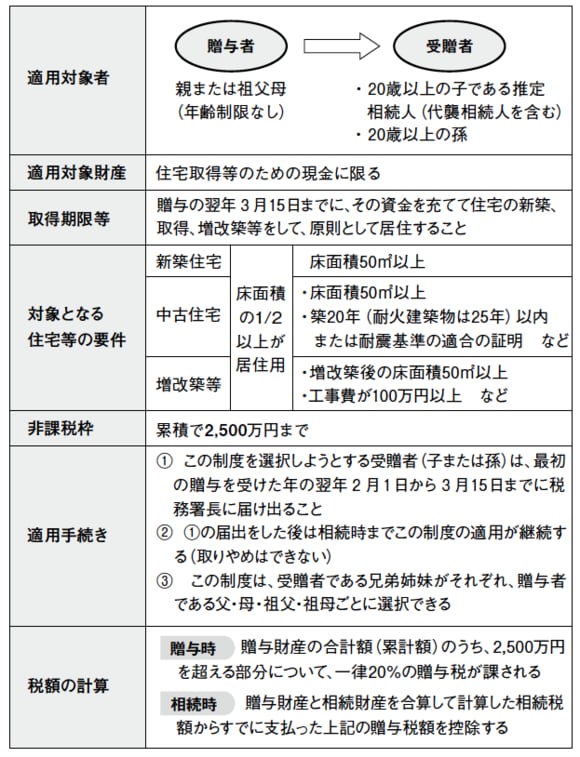

相続時精算課税の一種に、住宅取得資金贈与の特例があります。子が親から、自己の住宅の取得のための現金の贈与を受けた場合には、通常の相続時精算課税制度と同じく2,500万円までが非課税となります。

ただし、この場合には、贈与者である親の年齢制限はなくなります(連載第3回の表参照)。

住宅取得資金贈与にするか、建物を建てて贈与するか?

2,500万円の現金の贈与を受け、住宅取得資金贈与の特例を受けた場合には、相続時点で相続財産に合算される金額は2,500万円となります。

仮に、親が住宅を建てて、その住宅を相続時精算課税で贈与を受けた場合には、どうなるのでしょうか? 住宅(建物)の評価額は、固定資産税評価額によります。固定資産税評価額は、一般に建築価額の60%程度とされています。つまり、2,500万円で新築した建物の評価額は、

2,500万円×60%=1,500万円

になります。親または祖父母の年齢が60歳以上であれば、通常の相続時精算課税を適用することになります。

住宅取得資金贈与の特例でも、通常の相続時精算課税でも、どちらでも贈与時には、それぞれの非課税枠におさまりますから、贈与税は生じません。

しかし、相続時はどうでしょう? 2,500万円の住宅資金贈与によれば相続財産に合算する金額は2,500万円、住宅の贈与によれば1,500万円です。

相続税の課税財産の差は、

2,500万円-1,500万円=1,000万円

です。相続税の適用税率が50%の場合には、相続税額で500万円(1,000万円×50%)もの差がでてしまいます。

ただし、住宅を贈与する場合には、いったん親が住宅の保存登記をし、後に子が贈与による所有権移転登記をしなければなりません。将来の相続税負担や登記料などをしっかり検討したうえで、「住宅取得資金の贈与にするか」、「住宅の贈与にするか」を判断しなければなりません。

[図表]相続時積算課税による住宅取得資金贈与のしくみ