「7/13~7/19のFX投資戦略」のポイント

・「ドル・キャリー」、米ドル売り運用が前提なら、株と為替の関係は株高=米ドル安、株安=米ドル高の組み合わせが基本。円キャリーとの綱引きで、米ドル/円方向感乏しい。

・株価は短期的「上がり過ぎ」圏の可能性。さらなる「株高=米ドル安」限られるなかで、先週は「ドルストレート」押し目買いが有効に機能。

・コロナ・リスクで株「上がり過ぎ」修正(=株反落)拡大の可能性も要注意。その場合は、「ドル・キャリー」一部手仕舞い検討の必要も!?

「株高=米ドル安」一服となった先週

先週の米ドル/円は週末に107円割れとなったものの、基本的には引き続き107円近辺という方向感の乏しい展開が続きました。また先週は、ユーロ/米ドルや豪ドル/米ドルといった、米ドルに対する外貨の取引「ドルストレート」も、それまでの反発(米ドル安)が一服し、一進一退の推移となりました。

ユーロ/米ドルは、一日ごとに陽線と陰線を交互に繰り返すところとなりました(図表1参照)が、これはNYダウなど主要な株価指数も同様でした(図表2参照)。要するに先週は、株高=米ドル安(ユーロ高)、株安=米ドル高(ユーロ安)を交互に繰り返していたのです。

これまで、足元の相場は「ドル・キャリー」、つまり米ドルを売って、米国以外の株などに投資する「米ドル売り運用」が一つの軸になっているため、株高=米ドル安、株安=米ドル高の組み合わせが基本だと考えてきましたが、先週の動き、とくに上述の米国株とユーロ/米ドルなどドルストレートの日足の方向性が一致したことで、それを再確認することができました。

要するに先週は、6月末からの株価反発が一服、高値圏での一進一退となったことから、為替相場においても同様に、ユーロ/米ドル、豪ドル/米ドルといったドルストレートの反発(米ドル安)が一服、高値圏での一進一退になったということです。

先週、なぜ株反発が一服となったのか

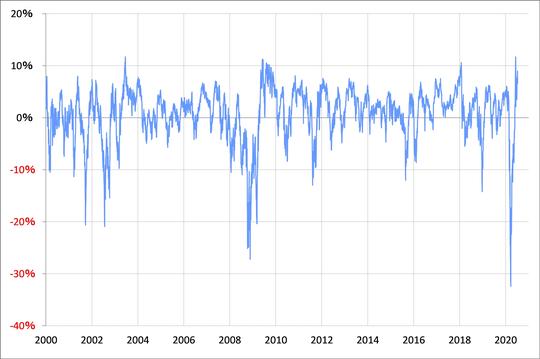

では先週、なぜ株反発が一服となったのかといえば、それは「上がり過ぎ」が一因でしょう。NYダウの90日MA(移動平均線)からのかい離率は、先週プラス10%近くまで拡大しました(図表3参照)。私の経験上、同かい離率がプラス10%前後まで拡大すると「上がり過ぎ」懸念が強まります。

「上がり過ぎ」の株価は、基本的には下落要因に反応しやすいのです。そういったなかで、足元の日本で、新型コロナウィルス「感染第二波」が懸念されている点は気になるところです。

株高一服が続くか、それとも「コロナ株安」拡大か

先週まで、コロナ・リスクに対して、株式市場の反応は比較的鈍い状況が続いていました。これは、日本における感染者増加のピークであった4月中旬に比べると、重症化率、致死率が低水準にとどまっている影響があるのかもしれません。経済的にマイナスとなる外出制限などの感染対策強化は、医療崩壊回避の観点が大きく、感染者より重症者の増加が目安になるでしょう。

先週までの株式市場が、コロナ・リスクにとくに過敏にならなかったのは、重症者が少ないうちは経済的にマイナスな外出制限強化にはならないとの判断があったのかもしれません。

しかし、感染者の増加が続くと、当然重症者も増えることでしょう。これまで見てきたように、「上がり過ぎ」圏にあるなかでは、株価は下落材料に反応しやすいと考えられるので、このまま感染者増加が続くようなら、株価がコロナ・リスクに過敏に反応するようになる可能性はあります。

さて、「ドル・キャリー」を前提に、株高=米ドル安、株安=米ドル高の組み合わせを基本だと考えるならば、これまで見てきたように、株価が短期的に「上がり過ぎ」圏にあるなかでは、株高=米ドル安の反応は限られそうです。さらなる米ドル安が目先限られれば、米ドル売りは、あくまで戻ったところを売る、「ドルストレート」の場合なら下がったところで米ドル以外の外貨を買う、「押し目買い」といった考え方になり、先週、それが有効に機能していました。

ただし、上述のようにコロナ・リスクが「上がり過ぎ」修正への影響を強めるなら、目先的に「株安=米ドル高」の拡大にも注意しなくてはいけません。そうであれば、米ドル売り、「ドルストレート」の買いは、一部手仕舞いを検討する必要があるかもしれません。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティ FX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。