\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

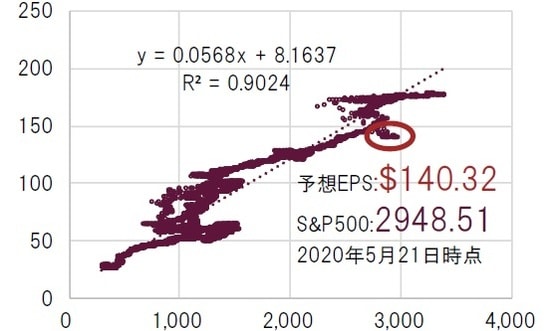

今回のコロナ危機によってS&P500指数構成企業のコンセンサス予想EPSは、過去最高値をつけた今年2月19日時点の$177.63から5月21日時点の$140.32まで21.0%も下方修正された。しかし、その期間のS&P500指数は12.9%の下落にとどまったため、コンセンサス予想PERは19.1倍から21.0倍まで拡大し、ITバブル期に迫る水準となった。

株価とEPSの強い相関を崩したものは?

戦後最悪と言われるコロナ危機を受けて、アナリストは企業の業績見通しを大幅に下方修正させた。S&P500と予想EPS(一株あたり利益、12ヵ月先)の約30年の相関係数は0.95と非常に強い相関があるため、大幅に下方修正されたEPSに連動して、株価も大きく値下がりしても不思議ではなかった。しかし、その強力な相関を崩したのはFRB(米連邦準備制度理事会)だった。FRBは今年3月に2度の緊急利下げを実施し、さらに無制限の量的緩和と大規模な流動性供給を矢継ぎ早に行ったため、株式のようなリスク資産が3月23日以降、大きく値を戻したと考えられる。

無論、主要国で新型コロナの感染拡大が鈍化傾向になり、経済活動再開に向けた道筋が見えてきたことも株高の要因として挙げられるが、予想EPSが明確な底打ちを示さない状況下での株高は、FRBのイージー・マネー(潤沢な資金供給)の賜物に他ならない。「FRBには逆らうな」という相場格言どおりの結果になったわけだ。

しかし、FRBも万能ではない

今回のように高水準にあった予想PER(株価収益率、12ヵ月先)がさらに拡大した局面が1998年後半にあった。このときはLTCM危機の沈静化を図るため、FRBが98年9月~11月にかけて3度の利下げを行ったタイミングだった。当時の予想EPSは横ばい~減少していたが、FRBの金融緩和を受けてS&P500指数の予想PERは98年8月末時点の18.0倍から98年12月末時点には24.8倍まで拡大し、その後はITバブルへ突入した。

LTCM危機とコロナ危機は経済ショックの性質やそのマグニチュードの点で大きく異なるが、FRBの金融緩和が予想PERをさらに拡大させた点では不気味に共通する。LTCM危機の沈静化を目的とした金融政策が、のちにITバブルとその崩壊を招いたことはじつに皮肉だ。新型コロナの第2波や米中対立がリスク要因としてくすぶる中、足元の割高な予想PERがさらに状況を悪化させないか、今後も注視していく必要があるだろう。

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

ブルームバーグ集計予想、期間:1998年1月2日~1999年12月31日

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国株式市場 ITバブル期に迫る株価指標』を参照)。

(2020年5月22日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは