\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

月次レポートの読み方 債券編①

今回と次回は債券を主要な投資対象とする投資信託の月次レポートの主なチェックポイントをご紹介いたします。ポートフォリオの状況をチェックすることにより、利回りや修正デュレーション、平均格付などのファンドの特性を確認できます。また、コメントをチェックすることにより、運用会社が今後の見通しをどう考えているかなどが分かります。

(必須開示の)ポートフォリオの状況をチェック

今回と次回は債券を主要な投資対象とする投資信託の月次レポートの主なチェックポイントをご紹介いたします。チェックポイントには、適時開示すべき必須開示の項目と運用会社が自主的に開示すべきと考える任意項目があります。

まず必須開示の項目であるポートフォリオの状況を確認しましょう。世界の国債に分散投資をする債券ファンドの例を見ていきましょう(図表1)。

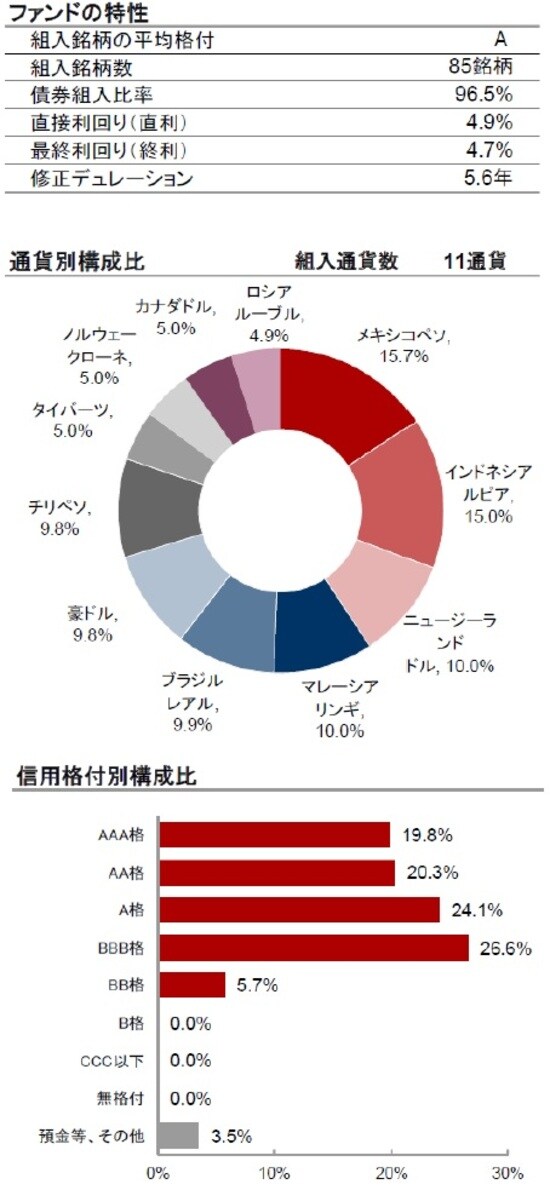

ファンドの特性の欄には、組入銘柄の平均格付や組入銘柄数に関する表示等があります。平均格付を見ることによって、この債券ファンド全体の信用リスクを確認することができます。また、最終利回り(終利)から、この債券ファンドが保有する債券の平均利回りの水準が分かります。そして、将来の市場金利の変動によって、この債券ファンドの債券価格がどの程度変動するかを見る上で重要な修正デュレーションも記載しています。

次に通貨別構成比によって、具体的な組入国と通貨を見ることができます。このファンドでは、11カ国、11の通貨に投資していますが、先進国はニュージーランド、オーストラリア、ノルウェーおよびカナダの4カ国、残りは新興国であることが分かります。

また、信用格付別構成比によって、最初に確認した組入銘柄の平均格付の中身を見ることができます。平均格付は投資適格であるA格でしたが、実際は、投機的格付であるBB格の債券も組入れられていることが分かります。

ポートフォリオの状況をチェック続き

組入上位10銘柄の項目を見ると、全体で85銘柄組入れられている債券のうち、残高が多い順に10銘柄を確認することができます。最大の組入比率が4.8%であることから、この債券ファンドは個別の銘柄に集中投資するのではなくて、分散投資を行っていることが窺えます。また、国債や中央銀行の発行するソブリン債券が中心であることも分かります(図表2)。

(任意開示の)市場環境等の解説をチェック

任意開示項目として、投資環境や市場の状況などについての解説や分析などが載っている場合もありますので、チェックしましょう(図表3)。

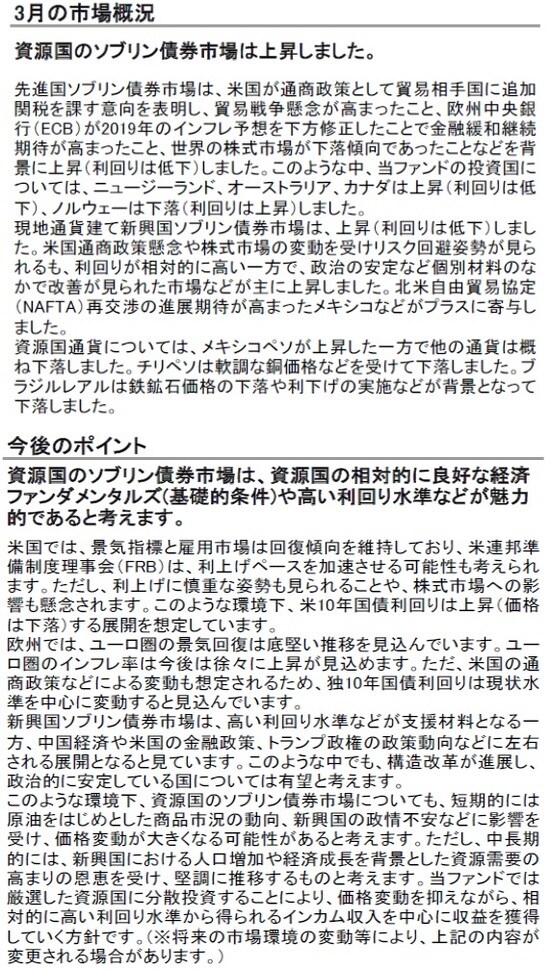

3月の市場概況として、資源国のソブリン債券市場は上昇したことが分かります。先進国を見ると、組入れているニュージーランド、オーストラリアおよびカナダは上昇(利回りは低下)、一方ノルウェーは下落(利回りは上昇)したことが分かります。現地通貨建ての新興国ソブリン債券市場は全般的に上昇したものの、資源国の通貨はメキシコを除いて下落したことが説明されています。

(任意開示の)コメントをチェック

今後のポイントとして、この債券ファンドが投資している資源国のソブリン債券市場は、資源国の良好な経済ファンダメンタルズ(基礎的条件)や高い利回り水準などが魅力的であることを述べています。そして、米国、ユーロ圏、新興国といった国と地域ごとに、今後の見通しや懸念材料などを解説しています。このように、投資対象となる市場についての解説を見ると、より詳細に何が起こったか、また今後の見通しについて理解することができます。

これまで見てきたように、月次レポートによってファンドに関する最新の情報を入手することができますので、運用状況を知りたいときはまず月次レポートをご覧下さい。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 月次レポート編(6)<月次レポートの読み方 債券編①> 』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/12開催】弁護士の視点で解説する

不動産オーナーのための生成AI入門

「トラブル相談を整理する道具」としての上手な使い方