\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

月次レポートの読み方 債券編②

今回も前回に引続き、債券を主要な投資対象とする投資信託の月次レポートの主なチェックポイントをご紹介いたします。今回は、月次レポートで開示されている項目のうち運用会社が任意に開示している項目についてご説明します。

(任意開示の)ポートフォリオの状況をチェック

今回も債券を主要な投資対象とする投資信託の月次レポートの主なチェックポイントをご紹介いたします。今回は運用会社が自主的に開示すべきと考える任意開示項目についてご説明します。

まず、基準価額変動の内訳です。分配金を支払うタイプで為替ヘッジなしで、海外の債券に投資するファンドの例を見ていきましょう(図表1)。海外の債券に投資するファンドの基準価額の変動要因は主に4つあります。まず資産そのものの動きである債券要因、そして為替要因があります。次に分配金要因と信託報酬等のコストであるその他要因があります。分配金要因と信託報酬等のコストであるその他要因は、必ず基準価額のマイナス要因となります。

例えば、18年4月を見ると、1ヵ月基準価額の変動額が33円のマイナスとなっていますが、債券要因-19円、為替要因+19円と打ち消しあっており、分配金と信託報酬等のその他要因でマイナスとなっていることがわかります。また、ファンドの騰落率を3ヵ月で見ると-2.69%となっていますが、基準価額変動の2月、3月、4月の債券と為替部分を見ると、為替要因がマイナスになっていることが分かります。

![各項目の注意点:[ファンドの騰落率]各月最終営業日ベース。ファンドの騰落率は、税引き前分配金を再投資して計算しています。 [基準価額変動の内訳]月次ベースおよび設定来の基準価格の変動要因です。基準価額は各月末値です。設定来の基準価額は基準日現在です。組入ファンドの価格変動要因を基に委託会社が作成し参考情報として記載しているものです。組入ファンドの管理報酬等は債券に含まれます。各項目(概算値)ごとに円未満は四捨五入しており、合計が一致しない場合があります。その他には信託報酬等を含みます。](https://ggo.ismcdn.jp/mwimgs/a/f/550/img_aff242c527b6b5f44ad26aa0b84124e889623.png)

[ファンドの騰落率]各月最終営業日ベース。ファンドの騰落率は、税引き前分配金を再投資して計算しています。

[基準価額変動の内訳]月次ベースおよび設定来の基準価格の変動要因です。基準価額は各月末値です。設定来の基準価額は基準日現在です。組入ファンドの価格変動要因を基に委託会社が作成し参考情報として記載しているものです。組入ファンドの管理報酬等は債券に含まれます。各項目(概算値)ごとに円未満は四捨五入しており、合計が一致しない場合があります。その他には信託報酬等を含みます。

(任意開示の)その他の参考情報をチェック

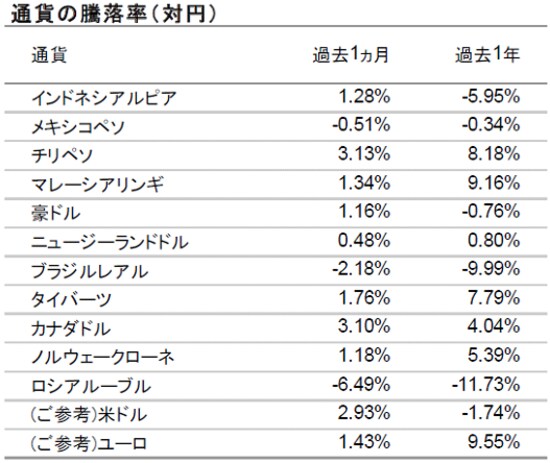

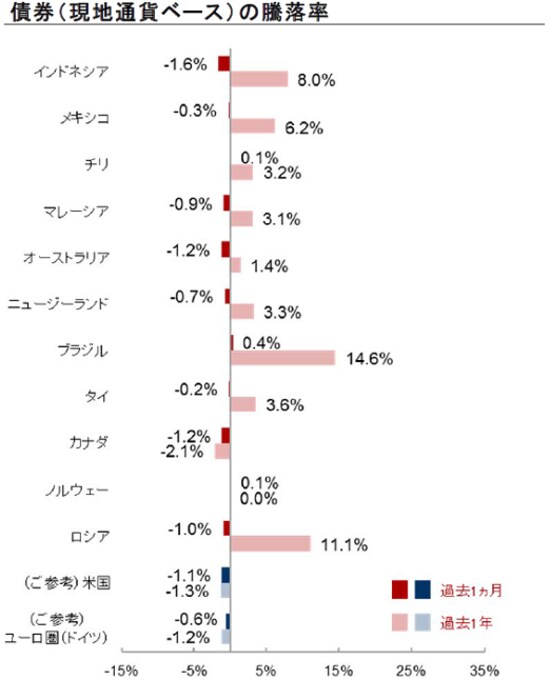

例として取り上げている海外の債券を主要な投資対象とする投資信託は、2018年4月末現在、11通貨に分散して各国のソブリン債に投資しています。図表1の「基準価額変動の内訳」でマーケット要因には、債券要因、為替要因があることがわかりました。ここでは、対円でのそれぞれの通貨の騰落率及び現地通貨ベースの各ソブリン債券の騰落率を示すことで、基準価額変動要因をより深堀りして確認できるようにしています(図表2-1、2-2)。

このように、運用会社は必須開示項目に加えて任意開示項目を掲載することで、受益者に対して、運用状況をきめ細かくお伝えするよう工夫しています。

月次レポートを見れば、ファンドに関する最新の情報を入手することができますので、運用状況を確認したいときはまず月次レポートをご覧下さい。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 月次レポート編(6)<月次レポートの読み方 債券編①> 』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~