世界経済の成長見通しに安定化の兆しが現れ、米中貿易を巡る緊張が和らいでいることから、金購入の魅力が薄れ、利息を生まない資産としての金の保有コストが上昇しています。

もっとも、ピクテでは、米国の金融緩和政策と財政赤字を巡る懸念の後退を背景に、米国の実質金利が金価格を下支えするとの見方を変えていません。

投資需要以外では、宝飾品としての金の需要は、金価格を上方或いは下方に動かす要因に欠けることから、概ね、安定的に推移する公算が高いと見ています。一方、中央銀行の金購入は、引き続き構造面での好材料になると考えます。

金の弱気相場が終わる時期を特定することは容易ではありませんが、1年後の金価格は1トロイオンス当たり1,650米ドルに達すると見ています。

金の保険としての魅力は薄れる

金投資は、通常、リスク性資産の価格下落に対する保険と見なされます。事実、金は、主な金融資産との低相関、場合によっては負の相関を示し、ポートフォリオのリスク分散に効果を発揮します。また、金融市場の混乱時には、安全資産として、プラスのリターンを上げる傾向が認められます。

金は、価格表示通貨の下落、インフレ率の急騰、金融市場のシステミック・リスク等に対する効果的なヘッジ手段です。換言すると、米ドル建ての金価格には、米ドルおよび米国のインフレ動向ならびにグローバル・リスクの状況に大きく左右される傾向が認められます。

こうしたリスクに保険をかけるために金を保有するコストは、金が利息を生まない資産であり、保管コストを勘案するとマイナス利回りの資産であることを意味します。金の保有コストは、米国国債等の典型的な安全資産が魅力的な利回りを提供する局面では、更に上昇します。従って、世界の債券利回りが上昇することにより、金の保有コストは上がることになります。

2019年には、米国の景気後退(リセッション)入りの可能性、貿易を巡る米中間の緊張の高まり、世界的な債券利回りの低下等を巡る懸念が金価格の支援要因となりました。ところが、ここ数ヵ月は、米国の差し迫ったリセッション入りの恐れが薄れる一方で、世界経済は安定化の兆しを見せ、米中間の緊張が幾分和らぐ中、債券利回りが上昇に転じています。その結果、金保有を通じてポートフォリオに保険をかける必要性が薄れ、金の相対的な保有コストが上昇しています。足元の金価格の下落は、このような状況で説明されると考えます。

金の投資需要は2020年も堅調

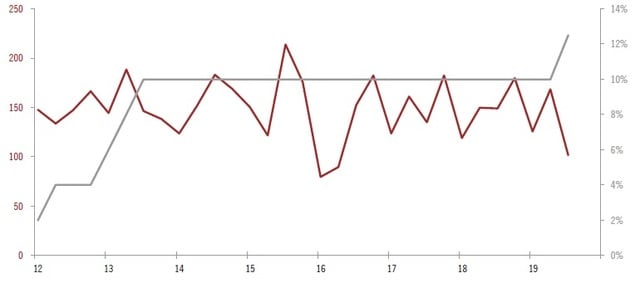

一方、2020年の金への投資需要は引き続き堅調に推移すると考えます。ピクテの基本シナリオでは世界経済の一段の減速を予想しており、特に、下期には米国の経済成長の勢いが大幅に鈍化すると見ています。また、「現代貨幣理論(MMT)」が支持を増していますが、11月の大統領選は米国の「MMT化」を更に進める場となる公算が大きいと考えます。MMTは、景気浮揚のための超低金利と財政支出の拡大を前提としていますが、こうした金融緩和策と財政拡張策を行った結果、インフレが進行する可能性は否めません。米国の政策立案者の間でMMTがその地位を確立するにつれて、米国の実質金利は一段と低下し、金価格に有利な状況が展開されると考えます(図表1)。

金は、ピクテの基本シナリオが前提とする米ドルの緩やかな減価の恩恵も享受すると思われます。従って、2020年は、投資ポートフォリオにヘッジとして金を組み入れることの根拠が損なわれず、金の相対的な保有コストは再び低下する公算が大きいと考えます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

宝飾需要による金価格の下支え

宝飾需要は、金需要全体の半分強を占める一方で、金価格に及ぼす影響は投資需要ほど目立ちませんが、このような状況は、宝飾需要の価格弾力性で説明されると考えます。実際に、金価格が上昇して、金の入手が困難になるにつれ、宝飾需要は、通常減退します。中国やインド等、宝飾需要が高い国、(両国の宝飾需要は、宝飾需要全体の半分強を占めます)の「富」も要因の一つです。こうした国の経済成長が、国民の所得、ひいては、宝飾需要の増加をもたらすからです。

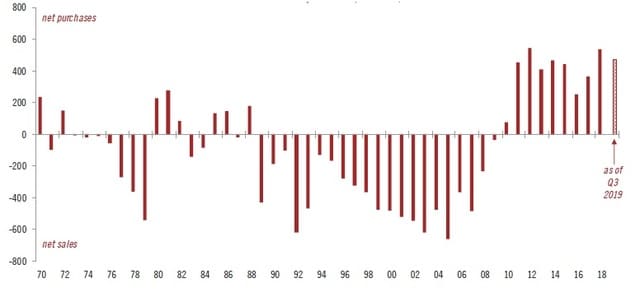

上記の要因が、2019年7-9月期の宝飾需要の落ち込みの一因です。宝飾需要は、夏場の金価格の急騰と、貿易摩擦を巡る米中間の緊張の高まりの影響を被り、その結果、グローバル経済に対する懸念が強まる結果となったからです。その他の要因としては、中国の可処分所得を減少させた豚肉価格の上昇や、インドの10%から12.5%への関税率の引上げが挙げられますが、金需要全体に及ぶ影響が長期間続くとは思われません。インドの関税は、2012年初の2%から2013年8月の10%へと、これまで何度か引上げられていますが、ここ数年、金需要が減少したことはありません(図表2)。

従って、今後数年間、宝飾需要の大幅な減少は予想されません。宝飾需要は、金価格の急騰につながる公算は小さいとしても、少なくとも、価格急落時の緩衝材としての役割は果たすと考えます。

中央銀行の構造的な金需要

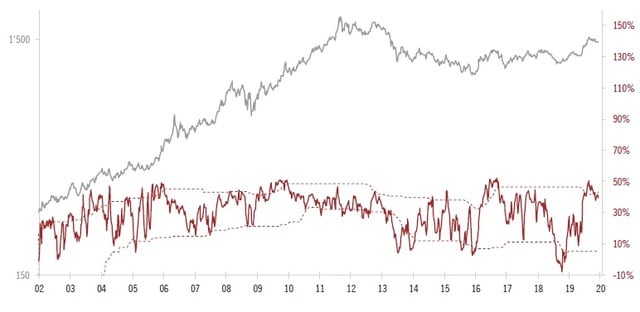

公的部門の金需要は、金需要全体の10%強を占めており、2009年以降、構造的な転換を遂げてきました。中央銀行はネットの売り手からネットの買い手に転じています。ポートフォリオ・リスクの分散効果、特に中央銀行が保有する金の価格表示通貨、即ち、米ドルとの負の相関を持つ資産としての金の特性と価値保蔵手段としての実績は、実験的な金融政策を強いられ、政局の不透明感が強まる状況下、リスク回避志向の中央銀行に金の購入を促す結果となっています。

このような傾向は、先進国の中央銀行に比べて金準備の少ない新興国の中央銀行に特に顕著に見られます。金のリスク分散特性と、デフォルトリスクのない代替資産が他に存在しないこととが示唆するのは、中央銀行の金需要が今後も金価格を下支えるということです。中央銀行の金需要は2018年に過去最高水準を更新していますが、2019年には前年の記録を塗り替える可能性も予想されます(図表3)。

足元の金価格の低迷は一時的

以上を要約すると、金の中期見通しは良好で、2019年12月17日の1トロイオンス当たり1,480ドル近辺から1年後には同1,650ドルへの上昇が予想されます。一方、短期的に金価格の大幅な上昇の可能性があるかどうかは、世界の投資家のリスク選好、ならびに成長鈍化が米連邦準備制度理事会(FRB)の追加緩和を促すと考えられることから、米国の経済動向次第だと考えます。短期の投資家が金に強気の姿勢を維持している(図表4)のに対し、世界経済に安定化の兆しが現れ、不透明感は残るものの貿易を巡る米中間の緊張が緩和する状況は、金価格を下押し続ける可能性があり、短期的には強気になり切れないピクテの見方を説明するものとなっています。

出所:ピクテ・グループ

※将来の市場環境の変動等により、当資料記載の内 容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『金価格 2020年の見通し』を参照)。

(2020年1月23日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~