離婚における「財産分与の方法」と「取決め時期」

財産をどのように分けるかについては、基本的には夫婦で話し合って自由に取り決めることができますが、話合いですっきりと解決することがなかなかむずかしいものです。それぞれの離婚後の家庭事情や、結婚生活中の貢献度などを考えて話し合うのですが、考え方の違いなどでぶつかることが多いからです。財産のうち何割をもらうべきかをはっきり伝えたうえで、ほしいものの優先順位をつけて話し合っていくとまとまりやすいかもしれません。

財産の分け方には主に次のような方法があります。

●分割できない財産を自分が保持する代わりに相手に相当の金銭を支払う。

●財産を売却してその売却代金を分ける。

●自宅の土地・建物は妻、株式は夫、などと現物ごとに分ける。

金銭の場合、一括払が原則ではありますが、一方の支払能力に応じて分割払になるケースもあります。

財産分与や支払方法が決まった後は、その内容をまとめた文書を作成しておくことをおすすめします。分割払の場合は、将来支払が滞ったときを想定して、公正証書を作成しておくのがよいでしょう。公正証書があれば、裁判所に対して給与の差押え等の強制執行の申立てを行えます。給与の差押えをすると相手の会社に対して差押通知が行き、給与の一部を会社から支払ってもらうことができます。

財産分与額の確定や請求はできるだけ離婚前に解決しておくことをおすすめします。いったん離婚が成立した後では、連絡がとれなくなって話合いに応じてくれない場合や財産が使われてしまう可能性があるからです。

財産分与についての話合いが離婚までにまとまらなかった場合や離婚時にはわからなかった財産が後から発覚したときは、離婚をしてから2年以内であれば、調停や審判という手続を利用して財産分与を請求することができます。

現金、不動産…それぞれの分与方法は?

共有財産は、すべて財産分与の対象となります。すなわち、現金や預貯金だけではなく株式などの有価証券、土地・建物などの不動産、家具・家電類、年金や退職金なども対象となります。住宅ローンや借金など、夫婦の日常生活を営むために生じた負債に関しても、財産分与の対象となります。

◆現金・預貯金

金額が明らかですから問題になることはさほどありません。もっとも、たとえば、結婚前から有していた預貯金や親から贈与を受けたり、相続をしたものなどについては特有財産になりますので、財産分与の対象からは除外することになります。

現金・預貯金の財産分与は、原則として非課税です。ただし、不相応に多額と判断された場合などには、贈与税が課せられることがあります。

◆不動産(土地、建物)

●不動産の価値

不動産については、不動産鑑定士に依頼し、所有している不動産の価値を評価してもらう方法がありますが、正確な数字が出る分、鑑定料もそれなりに高額になります。その他の評価方法としては、たとえば路線価、公示価格、購入時の価格、不動産業者に売却依頼をした査定書などを目安にするとよいでしょう。

不動産価格の評価の時期は、離婚成立時や別居時など婚姻関係が破綻したときとされることが一般ですが、別居時から離婚時までの間に相当の時間が経過するなどして、不動産の価値が大きく変わっているような場合、裁判では口頭弁論終結時点での不動産の評価を行っています。

●不動産の分与方法

不動産の分与方法としては、不動産を売却後に代金から経費を引いた売却益を分ける方法や夫婦のどちらかが所有して相手に分与の差額を現金で支払う方法などがあります。なお、不動産を取得した場合には、不動産所在地の地方法務局で名義変更の登録手続をする必要があります。

不動産を分与する側(名義人)には、譲渡所得税が課せられる可能性があります。ただし、居住用不動産を分与する場合には、離婚成立後に分与することにより、分与する側は3000万円を限度に譲渡所得の特別控除を受けることができます。この控除は、配偶者や一定の親族には適用されず、離婚後でなければ受けることができないので気をつけましょう。

一方、不動産を取得する側には、不動産取得税と登録免許税がかかります。また、毎年、固定資産税を負担することになります。

不動産を贈与すると、贈与を受けた側に贈与税が課税されるのが原則ですが、結婚20年以上の夫婦については、離婚前に居住用不動産の贈与を受けて、贈与された側が、そのまま続けて贈与を受けた不動産に居住する場合には、通常の控除の110万円とは別に贈与税の特別控除として2000万円を限度に控除が受けられます(この控除を超えた範囲で贈与税が課税されます)。この場合、贈与を受けた側は、不動産所得税と登録免許税がかかります。一方、贈与した側には税金はかかりません。

贈与税の特別控除は、結婚20年以上の夫婦にかぎられ、また、離婚前に居住用不動産の贈与をしなければ(贈与時に婚姻関係が存在していることが必要です)、受けることができないので気をつけてください。

●住宅ローン付不動産の分与方法

結婚時や結婚後に購入した家やマンションは、住宅ローンの返済が残っていれば、これを含めて財産分与の対象となります。たとえば、共有財産である不動産を売却して、住宅ローンを清算し、残額を分けるという方法があります。不動産の評価額が5000万円、住宅ローンの残高が3000万円とした場合は、差額の2000万円が分与の対象となります。

一方、不動産を売却しても住宅ローンの残額を清算しきれないいわゆるオーバーローンの場合は、財産分与の対象にはできず、住宅ローンの契約者が住宅ローンの返済を続けることになります。不動産の評価額が2000万円、住宅ローンの残高が3000万円といった場合です。

住宅ローン付不動産の財産分与にあたり、住宅ローンの契約者を変更しようとする方がいます。しかし、住宅ローンは銀行などとの契約であり、銀行など金融機関は契約者変更に応じることは通常ありませんので、住宅ローンの契約者を変更することはかなりむずかしいことです。

●住宅ローンや特有財産がある場合の不動産の分与方法

不動産の購入にあたって、結婚する前に貯めたお金から頭金を出したり、親から頭金の援助を受けた場合などについては、その頭金部分が特有財産(婚姻前から持っている財産や婚姻中に自己の名義で得た財産のこと)になりますので、それを考慮して財産分与をすることになります。このことは、過去記事『「実家の援助」で賄うシングルママ、元夫からいくらもらえる?』の事例でも検討しました。

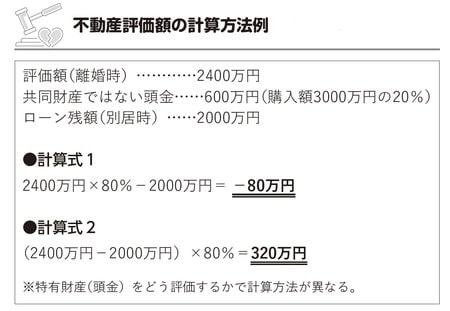

そこでは、①マンションの現在の価値から②特有財産を算出して差し引き、さらにそこから③別居時の住宅ローン残高を差し引くという計算方法を採用しましたが、ほかの計算方法もあります。

それは、①マンションの現在の価値から②別居時の住宅ローン残高を差し引き、その価値をベースにして、さらにそこから③特有財産を算出して差し引くという計算方法です。この方法で事例の財産分与について計算してみると、①マンションの現在の価値2400万円から②別居時の住宅ローン残高2000万円を差し引き、③その差額400万円のうち夫婦共同財産部分は80%ですので、320万円がマンションの評価額となります。

この計算方法によると、夫や夫の父母が拠出した頭金は、事例で検討した計算方法とくらべて、過少評価されることになります。

このように、事案によっては、計算方法によって不動産の評価額が変わってきますので、自分にとって有利な計算方法で主張をされるとよいでしょう。