\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

オルタナティブ投資はリスクのコントロールが重要

オルタナティブ投資において特に重要なことは、リスクのコントロールです。例えばロングショート戦略などの絶対収益型投資戦 略では、β値やα値が想定と異なっていた場合、銘柄変更や先物のポジションの調整といったリスクコントロールが重要になりま す。オルタナティブ投資を行う際は、個々の投資戦略や投資プロセス、マネージャーの運用に対する考え方への理解が必要で す。またオルタナティブ投資は玉石混交のため、様々な戦略に分散投資を行うことも大切です。

オルタナティブ投資はリスクのコントロールが重要

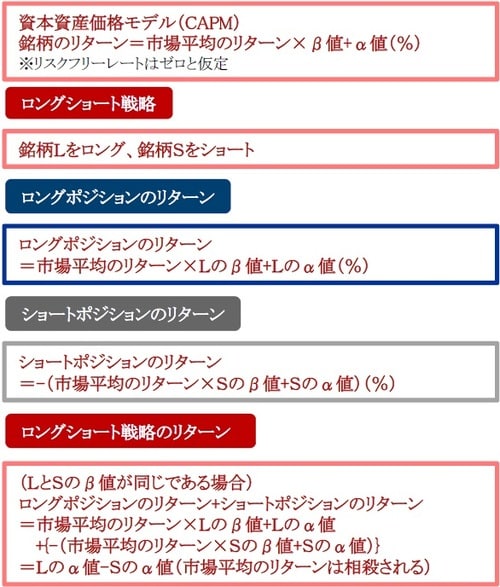

前回オルタナティブ投資の特徴の1つとして、リスク量の設定の自由度が大きいことを説明しました。これは、リスクを上手くコントロールできれば、様々なリスク値の運用が行えることを意味しています。したがって、オルタナティブ投資は、いかにリスクをコントロールして運用を行うかが重要になります。代表的な絶対収益型投資戦略である株式ロングショート戦略を例に考えてみましょう。

今回想定する株式ロングショート戦略は(図表1)、β値1.00、α値0.01の銘柄をロングポジション、市場先物(β値1.00、α値0)をショートポジションにとり、それぞれのβ値が同じになるようなマーケットニュートラルを想定します。このポジションを構築することで実際の動きが想定通りだった場合、ロングポジションとショートポジションのβ値がそれぞれ打ち消し合い、市場全体の動きに関らずα値1%のリターンが期待できます。例えば市場平均が10%上昇し、銘柄Lが11%上昇した場合、資本資産価格モデル(CAPM)を使ってリターンを計算すると、ロングポジションは11%、ショートポジションは-10%、合計で1%になります。また、市場平均が10%下落し銘柄Lが9%下落した場合、ロングポジションは-9%、ショートポジションは10%、合計で1%になります(図表1、2)。

この戦略が正しく機能するためには、ロングポジションの銘柄選択が正しい、つまりロングポジションのα値とβ値が想定通りでなければなりません。もし銘柄選択が正しくなかった場合、期待したリターンは得られないということになります。ロングポジションの銘柄選択が誤っていたケースとして、①α値がマイナスだった、②β値が1.00ではなかった、の2つが考えられます。それぞれのケースにおいて、どのような結果になるか確認してみましょう。

オルタナティブ投資はリスクのコントロールが重要(つづき)

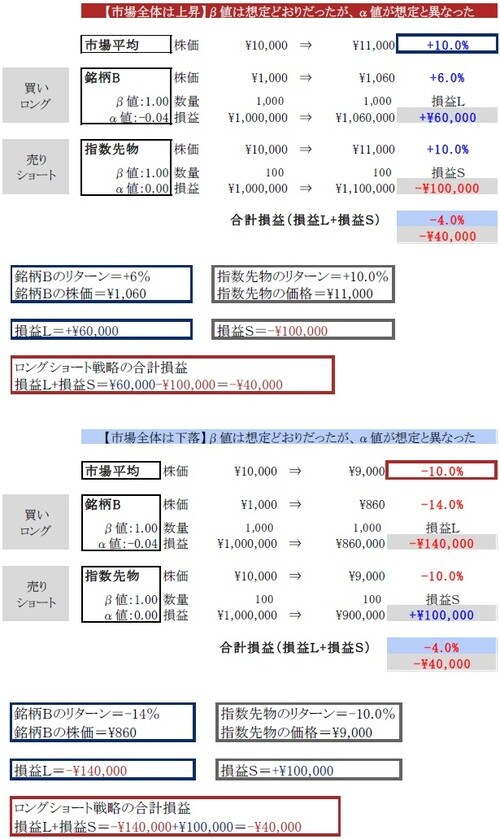

まず、前述①のα値がマイナスだったケースです。α値が0.01と想定していましたが、銘柄選択が誤っておりα値が-0.04だったとします。この場合、マーケット全体が10%上昇すると、資本資産価格モデル(CAPM)よりロングポジションのリターンは6%、ショートポジションのリターンは-10%、全体のリターンは-4%となります。また、マーケット全体が10%下落すると、ロングポジションのリターンが-14%、ショートポジションのリターンは10%、合計で-4%となります。このように、ロングポジションのα値がマイナスだった場合、マーケットがどちらに動いてもリターンはマイナスになってしまいます(図表3参照) 。

次に、②β値が1.00ではなかったケースです。β値が1.5と0.5の場合で考えてみたいと思います。

β値が1.50のケースでは、マーケットが10%上昇すると、ロングポジションのリターンは16%、ショートポジションのリターンは-10%、合計で6%になります。一方マーケットが10%下落すると、ロングポジションのリターンは-14%、ショートポジションのリターンは10%、合計で-4%になります。ロングポジションのβ値が1.50の場合、同じ量だけ指数先物をショートしても、ポートフォリオ全体のβ値は0.50残ってしまいます。したがって、ロングバイアスのかかった状況になってしまいま す(図表4参照)。

一方β値が0.50のケースでは、マーケット全体が10%上昇すると、ロングポジションのリターンは6%、ショートポジションのリターンは-10%、合計で-4%になります。一方マーケット全体が10%下落すると、ロングポジションのリターンは-4%、ショートポジションのリターンは10%、合計で6%のリターンとなります。ロングポジションのβ値が0.50の場合、同じ量だけ指数先物をショートするとポートフォリオ全体のβ値は-0.50になります。したがって、ショートバイアスのかかった状況になってしまいます(図表4参照)。

上記のように、ロングポジションのβ値が1.00ではなかった場合、マーケットの動きに関わらずα値のリターンのみを獲得するマーケットニュートラルなポジションを構築することができず、ロングバイアスやショートバイアスといったポートフォリオ全体のβ値がどちらかの方向に傾いたポジションになってしまいます。

オルタナティブ投資を行う際はデューデリジェンスと分散投資が大切

このようにα値とβ値が想定と異なっていた場合、期待したα値やβ値を獲得するために銘柄を変更したり、先物のポジションを追加することで偏っているβ値を整える等、期待した投資効果が得られるようにリスクをコントロールすることが必要になります。したがってオルタナティブ投資を行う際は、個々の投資戦略や投資プロセス、更に運用マネージャーがどのような投資を行おうとしているのかについて、十分な理解が必要になります。この点で、デューデリジェンス(詳細な調査)が必須と言えます。

また前回も指摘しましたが、オルタナティブ投資、特に絶対収益型投資戦略は玉石混交とも言え、その中には複雑な投資戦略やレバレッジで非常に大きなリスクをとるもの、運用者の腕が投資成果を大きく左右する戦略が存在します。そのため、いくらデューデリジェンスを行っても取り除けないリスクが存在すると考えられます。したがって、様々な戦略に分散投資することも大切です。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識オルタナティブ編(7)<オルタナティブ投資の効果>』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~