2020年はドル高局面が終わりを迎える年となり、米国株式を下押すことが予想されます。一方、新興国債券、欧州株式および割安株(バリュー株)には、市場全体を上回るリターンをあげる(アウトパフォームする)可能性があると思われます。

市場二極化の運命

2020年の投資には慎重な姿勢で臨むことが望まれます。高水準のリターンは容易には獲得出来そうにないからです。世界の経済成長は精彩を欠き、主要な資産クラスのバリュエーションは総じて買われ過ぎの領域にあるように思われます。米中の貿易摩擦や米大統領選を巡るリスクを併せて勘案すると、年間リターンはグローバル株式が辛うじて一桁台、先進国債券はこれを下回ることが予想されます。

投資家は、個別の資産クラス間のリターン格差が大きく広がる状況を想定しておくべきだと考えます。

ピクテでは、ドル高局面が2020年中に終わりを迎えると見ていますが、これまでグローバル市場をけん引してきた米国株式市場についても同様の状況を予想しています。これに対し、バリュー株、欧州株式および新興国債券には市場全体をアウトパフォームする可能性があると見ています。

マクロ経済

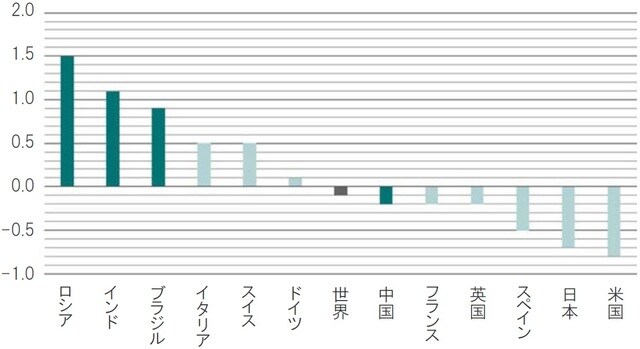

ピクテの景気循環指標は上記のような見方を支持しており、2020年の世界のGDP(国内総生産)成長率が潜在成長率を0.2%下回る2.7%前後に減速することを示唆しています。もっとも、当予測値には国ごとの経済見通しに大きな格差があることが隠されています(図表1参照)。先進国については、総じて経済の減速が予想されます。特に米国は1.5%と、10年ぶりの低成長が見込まれ、上期には極めて軽度の定義上の景気後退(リセッション)入りの可能性も否めません。一方、インド、ブラジル、ロシア等の新興国は、経済成長が加速する可能性が高いと考えます。

従って、先進国と新興国の成長率格差は7年ぶりの3.4%に拡大することが予想されます。米国経済の減速は、欧州経済に対する北米経済の優位性を損なうこととなり、欧州株式および通貨ユーロに恩恵をもたらすと考えます。

流動性

このような環境ではインフレが抑制されるため、ここ数年に比べると規模は下回るとしても、主要な中央銀行は継続的な金融刺激が可能です。米国、ユーロ圏、日本および中国の中央銀行は、2020年中に総額1兆ドルの新規の流動性を供給することが予想されます。過去11年間に市場に注入された年間平均金額を20%程度下回るとはいえ、注目すべき金額です。

金融刺激の不足の一部は財政刺激によって補われる可能性が考えられます。とりわけ注目されるのが、財政規律を遵守してきたドイツ議会が、財政出動を容認する方向に徐々にシフトしつつある兆しが認められることです。もっとも、世界全体の財政刺激は、2018年末にピークに達していたと思われます。米国、中国ともに2020年の予算案は、大型の景気対策発動の余地を許さないものとなっています。

バリュエーション

米国経済の減速が予想され、景気刺激策の導入余地が限られることから、既に割高感が極めて強い米ドルの先行きは明るくありません。ピクテのモデルは、米ドルが適正水準に対して20%程度過大評価されていることを示唆していますが、適正水準からの乖離幅は今後5年のうちに着実に縮小していくと思われます。このような展開は、新興国資産の恩恵となるはずです。

米国株式市場は、ピクテが注視する株式市場の中で最も割高ですが、企業利益のゼロ成長、国内経済の減速、米連邦準備制度理事会(FRB)の追加利下げの可能性等を勘案すると、正当化がますます困難な状況です。

一方、米国国債(とりわけ、インフレ連動債)や新興国通貨には、幾分かの価値が認められます。配当、利益あるいは売上高が示唆する水準を下回って株価が推移するバリュー株も同様です。

テクニカル分析

テクニカル指標は、投資家が既に慎重な投資スタンスに転じたことを示唆しています。2019年1月からの10ヵ月間には、ネット・ベースで2,210億ドルの投資資金が株式市場から流出し、4,000億ドル(同)が債券市場に流入しています。株式の投資配分は過去10年間で最も低い水準に近づいていますが、慎重な投資姿勢は正当化されうると考えます。株式の組入れを大きく落とした資産配分は、この先数ヵ月、株式市場の下値を形成することとなり、小幅ながらも概ねプラスのリターンを確保すると考えます。

株式:不安定な市場動向

2019年の株式市場は一年を通じて順調に上昇してきましたが、2020年には息切れの公算が高いと思われます。主要なグローバル株式指標は一桁台の上昇が予想されますが、これは、米国株式のほぼ横ばいあるいは小幅のマイナス・リターンを、新興国株式と欧州株式のプラスのリターンが相殺すると考えられるからです。一方、過去10年以上にわたって低迷してきたバリュー株は、漸く、成長株(グロース株)をアウトパフォームする公算が高いと考えます(図表2参照)。

世界の上場企業の2020年の利益成長率は、2019年と同じく、ほぼ横ばいに終わると考えます。これは、世界経済の減速と、2018年末にピークを打ったと思われる売上高純利益率の悪化に起因すると思われます。実際のところ、(経済の拡大、資本コストの低下、減税、賃金上昇率の鈍化等、)過去10年を通じて利益率改善の源泉となってきた要因の全てが消滅し始めています。

とはいえ、中央銀行が流動性供給を再開する中、株式は、バリュエーションの小幅の拡大を受けて上昇する公算が高いと思われます。ただし、特に米国市場のリスクは下振れリスクです。ピクテでは、2020年内に米国がリセッション局面入りする確率を、市場に織り込まれた水準を遥かに上回る30%と見ています。また、米国では企業の利鞘縮小の公算が高いように思われます。このような状況下、(景気変動に左右されやすい)景気敏感株については、高水準のバリュエーションを勘案し、特に慎重な姿勢で臨みます。

もっとも、株式市場の先行きが一様に暗いというわけではありません。世界のバリュー株はグロース株に対して、1990年代後半の「ドットコム・バブル」以来、最も割安な水準で推移しています。ピクテでは、債券利回りの低下がバリュー株を押し上げると見ています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

安全に徹した防衛的な投資スタンスも、特に米国では正当化されると考えます。2009年以降の景気敏感株の相対リターンは米国では100%に達しているのに対し、ユーロ圏では概ねレンジ内での推移となっています。ユーロ圏の成長率が米国の成長率に収斂しつつあることを勘案すると、ユーロ圏株式は上昇してよいはずです。英国株式にも、相対的に見て、投資妙味があると考えます。通貨ポンドも同様、英国の欧州連合(EU)離脱(ブレグジット)を巡る懸念を受けて大きく売られてきたことから、混迷する政局に透明性が増す状況となれば、ポンドには最大10%の上昇の余地があると思われます。世界の他市場に出遅れてきた英国株式には、同じく20%の上昇の可能性もあり得ると考えます。

新興国市場は、従来に比べて安定した経済成長、ドル安の進行、低水準のバリュエーション等の恩恵を享受する公算が高いと考えます。中でも、ロシアはとりわけ魅力的です。財政政策、金融政策ともに健全で、バリュエーションが極めて低位に留まることに加え、米国の経済制裁を切り抜けたように思われるからです。香港は2019年3月以降の民主化デモを嫌気して大きく売られましたが、状況が僅かでも落ち着きを取り戻すならば大幅回復の余地を残しています。香港市場は、グローバル市場を15%下回り、16年ぶりの低水準で推移しています。

グローバル株式市場にとってせめてもの慰めとなる可能性があるのは、過去10年間に、史上最も人気のない強気相場が展開されたという事実です。過去1年の投資家動向を見ると、株式よりも債券に投じられた資金が遥かに多く、キャッシュ比率も極めて高位に留まります。結果として株価は、リセッション時にしか見られない水準にまで売り込まれており、債券利回りが低位に留まるならば、一段の押し上げ要因になり得ると考えます。

債券・為替:ドル高局面の終焉と新興国市場の活況

債券投資家は、気を引き締めて試練の年に備えなければなりません。史上最高の14兆ドルもの債券がマイナス利回りで推移し、価格面で魅力的な債券が不足しているからです。

先進国では、2020年の国債投資から損失が生じる公算が高く、世界の中央銀行には近年ほどの金融刺激策を導入する意欲が見られないことから、社債の先行きも明るいとはいえません。

一方、新興国債券の先行きは良好です。理由はドル相場です。ピクテでは、ドルの上昇相場が2020年中にも終了すると見ていますが、ドル安の恩恵を最も大きく享受するのは新興国のはずです。

ドル安をもたらす主な要因は、米国経済の減速です。米国経済はここ数年、その他の先進国経済を上回って推移してきましたが、その優位性は急速に薄れています。2020年のGDP成長率は、2009年以降最も低い1.5%に留まると思われます。

FRBは2020年の早い時期に、追加利下げを行う公算が高いと考えます。米国の双子の赤字(財政赤字と経常赤字)が他の先進国および新興国と比べて最悪の状況にあることも、ドルを下押す要因です。

新興国通貨は、ドル高からドル安への転換から最も大きな恩恵を受けると考えます。新興国通貨は、ピクテの試算では、ドルに対して最大25%割安な水準に留まっていますが、適正水準からの乖離幅は2020年中に縮小し始めることが予想されます。ドルは、新興国通貨のバスケットに対し、1年間で5%程度減価すると考えます。

新興国債券を支える要因は、新興国通貨高と新興国経済を取り巻く良好な環境だけに留まりません。

インフレ懸念の後退を受け、域内の金利には一段の低下余地があり、メキシコとロシアの債券には、バリュエーション面で特に投資妙味があると考えます。

投資家は、社債の組入れを減らすべきだと考えます。経済の減速局面では、企業利益が減少し利鞘が縮小する公算が高いからです。

このような状況は、企業が大量に発行してきた債券の元・利払いに支障をきたします。懸念されるのは、金利コストが年間利益を上回る「ゾンビ企業」が先進国の総計で548社に上っていることです。これは(2008年の)グローバル金融危機時以来の水準です。

信用の質の悪化を背景に、社債の国債に対する利回り格差(イールドスプレッド)は、2018年半ばに付けた数年ぶりの低水準から既に拡大に転じ始めています。

米国国債の利回り曲線(イールドカーブ)は、格付けが相対的に低い社債の債務不履行率(デフォルト率)が今後5年で倍増し、6%に迫ることを示唆しています。

※記載されている個別の銘柄・企業については、あくまでも参考であり、その銘柄・企業の売買を推奨するものではありません。また、当資料におけるデータは将来の運用成果等を示唆あるいは保証するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2020年の投資環境見通し』を参照)。

(2019年12月16日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~