「資金繰り表」見るべき3つのポイント

■会社名:株式会社ゴウダ産商

■業種:卸売業

■資本金:2000万円

■売上高:5億6200万円

■従業員数:18名

■借入総額:2億4500万円(返済月額150万円)

合田社長が家業を承継して7年、年商は3億円から5億6200万円に拡大、従業員も18名に増えた株式会社ゴウダ産商。

しかし売上は増加しているにも関わらず、慢性的な資金繰り難に陥っていました。資金不足からの脱却を目指すべく、積極的に営業を進めていますが、努力に反して資金繰りは悪化するばかり。営業は得意だけれど、数字にはめっぽう弱い合田社長。解決策を求め、知り合いの経営者から紹介を受けたコンサルタントの大村さんに相談することになりました。

前回(関連記事:『7年で年商180%UPの卸売会社…「資金繰り悪化」の理由は?』)、貸借対照表により、ゴウダ産商の慢性的な資金繰り難の理由が、「多すぎる所要運転資金&早すぎる増加スピード」であったことがわかりました。

コンサルタント、大村さんの分析は続きます。

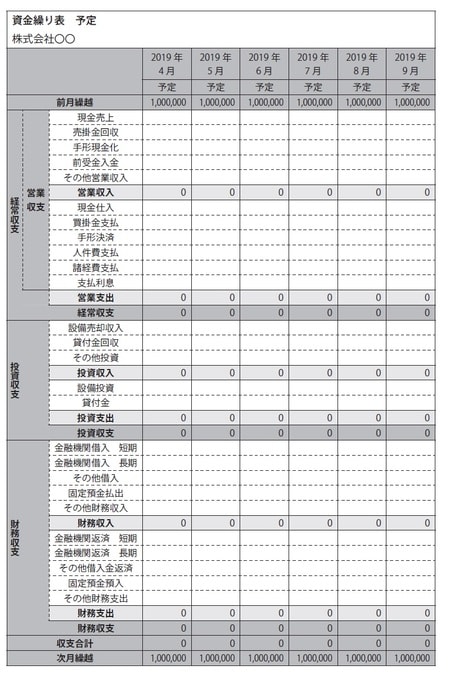

(大村) 資金繰り表とは、お金の出入りを記録した書類のことです。企業版の家計簿のようなものです。普段私がコンサルティングで使っている月次資金繰り表のフォーマットをご用意したので、まずこちらをご覧ください(図表1)。

(合田) またまた項目がズラリ……いやになってくるなあ。

(大村) 資金繰り表を眺めるだけだとなんだかよく分からないですよね。でも安心してください。資金繰り表で見るべきポイントは「経常収支」「投資収支」「財務収支」の3つだけです。それぞれ説明していきましょう。

(合田) あっ、ちょっと待って。キャッシュフロー計算書の「営業CF」「投資CF」「財務CF」と似てない?

(大村) そうなんです。後ほど詳しく説明しますが、資金繰り表もキャッシュフロー計算書も資金の動きを記録した書類という点で、共通しているんです。

(合田) そういうことか。

(大村) では説明していきますね。まず「経常収支」とは、本業の事業活動にかかわる資金の出入りを指します。要するに、本業で生み出したお金ということですね。

(合田) キャッシュフロー計算書の営業CFと考えは同じですね。

(大村) そういうことです。経常収支の中の「営業収入」は売上代金を現金で回収したのか、売掛金で回収したのか、手形で回収したのかという、いわゆる売上をどう回収したかの違いです。その下の「営業支出」の中の現金仕入れ、買掛金支払い、手形決済の3つは仕入れの支払い形態の違い、人件費支払いとその他支払いは経費を指しています。

資金繰り表を実際に運用する際にはその他支払いの内訳として、主な経費項目を並べて記録していくことになります。そして「営業収入-営業支出」で算出したのが経常収支の金額となります。

(合田) ふむふむ。

(大村) 次に「投資収支」とは、機械設備や不動産の購入・売却など、投資に関する資金の出入りを指します。最後の「財務収支」とは、借入金や返済など財務に関する資金の出入りを指します

(合田) 一点確認なんですが、どうして財務収支の枠に固定預金があるの?

(大村) いいところに目をつけられましたね。ここでいう「固定預金」とは定期預金や積立預金のことで、通常の事業活動では手をつけないお金、あるいは緊急時のために蓄えておくお金といった意味合いで財務収支の区分に入れています。

自由に使えるお金と区分けすることで、万が一の際の資金を確保できるからです。そうした意図を持たない場合、この項目は削除しても構いません。

(合田) 経営者のお金に対する考え方が表れるということやね。

(大村) ちなみに固定預金を財務収支に含めると、貸借対照表の現預金額とのズレが生じるんです。計算がややこしくなるのを避けたい場合も同様に、固定預金の欄は削除してもいいかもしれないですね。

(合田) 了解。

(大村) 以上の経常収支、投資収支、財務収支の3つの額を合計し、「収支過不足」がプラスになるかマイナスになるのかをはじき出すことになります。

「CF計算書」と「資金繰り表」それぞれの役割とは?

(合田) そもそも論で1つ聞きたいんですが、キャッシュフロー計算書を作ればそれで資金の流れを確認できるわけですよね。それなら、わざわざ資金繰り表をつけなくてもいいんじゃないの?

(大村) もっともな疑問だと思います。ですが資金不足の状態から抜け出すためには、やはり資金繰り表の作成と運用が不可欠です。理由は、“過去”か“未来”かにあります。

(合田) 過去か未来か?

(大村) 決算書は会計年度の経営の実績をまとめた書類、つまり過去の集計結果です。その過去の数字をもとに作ったキャッシュフロー計算書も過去の資金の動きをまとめた書類ということになります。

(合田) 過去を振り返っても意味ないと?

(大村) いえいえ、ちゃんと意味はあるんです。キャッシュフロー計算書を読み解くことで、会社を成長させるために会計年度中にどういう戦略でお金を使ってきたのかが明らかになります。

たとえば、資金が少なくなるのを承知のうえで投資に力を入れているとか、キャッシュが不足しているので借入で補っているとか、業績が伸びているので利益を借入の返済に回しているとか、そんな戦略的な見方をするのがキャッシュフロー計算書の主な使い方です。

(合田) なるほど。

(大村) 一方の資金繰り表は過去よりも、未来の見通しに重点を置いた書類です。もちろん資金繰り表をつけていれば過去の実績も確認できますが、資金繰り表で大事なのは未来の見通し、つまり「予定」のほうです。しかも年単位の長期ではなく、月次(あるいは日次)などの短期で資金の動きを管理するために使います。

(合田) キャッシュフロー計算書は“過去&年単位”、資金繰り表は“未来&月単位”ということやね。

(大村) そのとおりです。しかも資金繰り表で管理する予定とは、遠い未来ではなく近未来、具体的には3カ月先、長くても半年先までの資金計画を管理するために使います。

(合田) そんな短期間でいいんだ。

(大村) あまり先の予定だと、確度の高い資金の流れはつかめませんよね。未確定の見通しを無理に立てなくても、3カ月~半年先までの予定で資金繰りの管理は十分です。特に資金不足に陥っている段階では、目先の資金繰りの管理こそが大事なので、その意味でも半年以内の管理で大丈夫です。

(合田) ということは結局、中小企業に作成義務のある決算書で分かるのはあくまでも過去の話で、大事な近未来の資金繰りは管理できないと?

(大村) まさにおっしゃるとおりなんです。税務申告で必要な決算書は過去の集計、キャッシュフロー計算書も過去の資金の動きです。つまり資金不足に陥りやすい中小企業が真っ先にチェックすべき直近数カ月の資金繰りの管理が抜け落ちてしまっているわけです。

(合田) にもかかわらず、中小企業は資金繰り表を作れと誰からも言ってもらえない。

(大村) その結果、経営者自身が必要性を理解し、自分で用意しようと思わない限り、資金繰り表を作成することはないわけです。中小企業にこそ必要な書類なのに、ですよ。

(合田) では資金繰り表をつけたら経営を立て直すことができるわけですね?

(大村) ややこしいことを言うようで恐縮なんですが、資金繰り表を運用するだけでもだめなんです。

(合田) と言うと?

(大村) 資金繰り表はあくまで、直近の現金収支を管理するのが目的の資料であり、どうやって売上や利益を上げるのかという、その計画を立てるために使うわけではありません。

ゴウダ産商では売上を伸ばすほど資金は減っていく状況にありますが、とはいえ売上を上げなければ利益はなく、利益がなければ長い目で見るとキャッシュもなくなってしまうわけです。だからキャッシュの源泉である利益を得るにはどうすればいいのかという、「業績管理」も同時に行う必要があるんです。

(合田) まあ、当然といえば当然か。

(大村) そこで業績管理のために必要となるのが決算書や試算表、その中でも特に損益計算書です。資金を管理する資金繰り表と、業績を管理する損益計算書は車の両輪でどちらも大切です。この話は資金繰りが改善してきた段階で、あらためて詳しくお伝えすることにしますね。

まとめ

●「資金繰り表」とは、資金の出入りを記録した書類のこと

●資金繰り表で見るべきポイントは「経常収支」「投資収支」「財務収支」の3つ

● キャッシュフロー計算書は過去の資金の動きを年度単位でまとめた書類で、会社を成長させるためにお金をどう使ったのかという戦略的な見方をする

● 資金繰り表は未来の資金の動きを月次・日次単位で予測・管理する書類で、3カ月~半年間の資金計画を管理するために使う

● 資金繰り表と損益計算書(決算書)は車の両輪。どちらか一方が欠けても経営はできない