安倍内閣は、10月18日、外国為替及び外国貿易法(外為法)改正案を閣議決定した。同法案は市場の活性化を阻害しかねないとして外資系証券などの評判が悪い。しかし、米欧における対内直接投資への規制強化を見る限り、妥当な内容と言えるだろう。問題はアクティビストへの対応であり、法案成立後に策定される政省令が注目される。

国際的な潮流:対内直接投資は規制強化へ

10月18日に閣議決定され、政府が今臨時国会での成立を期す外為法改正案は、外資への規制強化として海外の報道機関、外資系証券の評判が良くない。ただし、見逃せない事実は、昨年、米欧主要国が一斉に対内直接投資への規制強化に動いたことだ(図表1)。

背景は、中国の買収攻勢により、安全保障に関する技術や個人情報が流出する懸念だろう。特に米国は『外国投資リスク審査近代化法(FIRRMA)』を成立させ、従来でも厳しかった規制を著しく強化した。日本はむしろこの流れに取り残されており、早期の法整備を躊躇えば、日本からの情報漏れを懸念する米欧諸国から強い批判に晒される可能性が強い。安全保障を重視する安倍政権としては、看過できない状況と言えよう。

対内直接投資倍増計画:難しい二律背反

日本政府は、2011年12月、17.5兆円だった対日直接投資残高を2020年度に35兆円へ倍増する目標を掲げた。2018年度は30兆7千億円であり、目標達成へあと一歩の状況だ。従って、今回の外為法改正案は、中国の買収攻勢に対抗する反面、対日直接投資を萎縮させないという相矛盾する2つの目標を持つことになった。

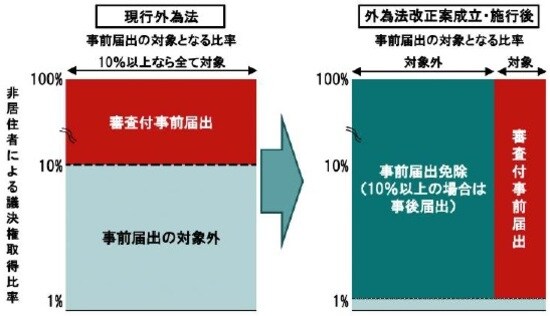

ちなみに、現行制度下では、非居住者が特定業種に属する企業の議決権を10%以上取得しようとする場合、事前届出の対象となり審査を受ける。そのうちの90%がファンドによるポートフォリオ投資であって、5営業日以内に審査をクリアしてきた。

改正案では、この10%の基準を1%へ引き下げる一方で、ポートフォリオ投資や外資系証券の自己売買には取得比率に関わらず事前届出を免除、10%以上となる場合に事後届出とする枠組みとなっている(図表2)。その結果、改正案が施行された場合、ファンドによる多くの投資が事前届出の対象外となるだろう。

残る問題点:アクティビストへはどのように対応するのか?

今回の外為法改正案は、米国などとの整合性を維持する上で妥当な措置と言える。ただし、役員の就任や事業の廃止・譲渡を求めるアクティビストは、事前届出による審査の対象だ。そこで、政府が特定企業の経営権を守るために新規制を利用した場合、日本企業のガバナンスに深刻な打撃を与える可能性は否定できない。政府は、具体的な基準や運用手続き法案成立後に策定する政省令で示すとしている。市場の活性化に逆行するか否かは、この政省令を見極める必要がありそうだ。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『外為法改正案を閣議決定…問題は「アクティビスト」への対応』を参照)。

(2019年10月25日)

市川 眞一

ピクテ投信投資顧問株式会社

シニア・フェロー