金融営業マンの言葉に乗せられてしまう資産家たち

「金融機関の営業担当者は販売のプロではあっても、資産運用のプロフェッショナルではない」

これはあるエコノミストがメディアで発言していた内容ですが、非常に言いえて妙なコメントだと思います。

実際、銀行にしろ証券会社にしろ、多くの金融営業マンは単なる商品の売り子です。たとえ自分で運用がしたくても会社からは「インサイダー取引にあたる可能性がある」などコンプライアンスを理由に運用を禁じられているケースが多く、資産運用の経験そのものがさほどありません。ただ会社に教えられたまま、会社が取り扱う金融商品を販売しているのです。それは「販売業」であって「コンサルティング」でも「アドバイス」でもありません。

そして金融営業マンは会社から、必ずといっていいほど年度、半期、四半期、月ごとの数値目標を与えられていて、それを達成することが至上命題になっています。目標の達成率に応じてボーナスや昇進が決まるのですから、当然といえば当然です。

我々のお客様で、こうした金融営業マンのノルマの犠牲になった方がいました。ある20代男性(Aさん)のケースです。Aさんはたった一人の身内であるお母さんを病気で亡くされました。お母さんは大手証券会社に口座を開いており、数千万円単位の株式投資をしていらっしゃいました。

お母さんが亡くなったことを知ったその証券会社の営業マンは、息子であるAさんに電話をしてきて、遺産分割協議書がまだまとまっていないにもかかわらず、「お母様の証券口座をAさんに移管して取引を継続してください」と頼んできたそうです。

そして、1日に何度も「今日はこの株がかなり値上がりしているので売りましょう」「次はこの株がおすすめです」といって、株の売買をすすめてくるのです。気の弱いAさんは営業マンの言葉にはっきり「ノー」とも言えず、ついズルズル言われるままに株の取引を続けてしまいました。

しばらくして、証券会社から送られてきた明細書を見ると、保有している株式は評価損を抱えたものばかりになっていて、しかも手数料が数百万円にのぼっていました。心配になったAさんから私のところに相談があり、それまでの取引の経緯を調べてみました。

あまりに酷い対応なので、「金融ADR(裁判によらない紛争解決制度)を使って、損失を取り戻されてはどうですか?」と提案しましたが、Aさんは「もういいです」とおっしゃり、口座をすべて解約されました。

ちなみに我々がAさんの家で相談している最中も、家の電話や携帯電話へ何度も何度も証券会社から電話がかかってきていました。

相続税対策として「不動産投資」をすすめられたが…

もうひとつ、Bさんのエピソードです。Bさんは、金属加工を手掛ける中堅企業のオーナー社長です。40年かけて会社を育て、いまでは東南アジアにも現地法人を設立し、事業は順調です。

しかし、そうなると問題なのは自社株の相続対策です。Bさんの資産のほとんどは自社株で、その評価額は20億〜30億円になります。相続税はだいたい10億円程度と推測できました。Bさんはすでに70歳を超え、もし万が一のことがあると多額の相続税が発生します。

この問題をどう解決したらいいか。Bさんは長年、取引のあるメインバンクに相談したそうです。富裕層ビジネスに力を入れているこのメインバンクでは、本部の専門部署が提案書をまとめて持ってきました。

Bさんの会社では海外の子会社が稼ぐ利益のほうがいまでは大きくなっています。そこで、海外の子会社がこのメインバンクから現地通貨建てで30億円近い融資を受け、新規事業として不動産投資などを実行します。それによって現地法人の株式評価額を下げることで、Bさんが保有する株式(自社株)の評価も下げようというのです。

しかし、この方法では10億円の相続税対策として30億円を借りるということにそもそも疑問符が付きます。さらに、融資の金利が現地通貨建てなので年7%近くかかります。いくら自社株の評価額が下がっても、そこまでの金利負担をする意味があるのでしょうか。

我々はBさんに、もっとシンプルな日本国内における相続税対策の手法を提案しました。こちらの方法なら金利負担もずっと少ないまま、90%程度自社株の評価額を下げることができます。

メインバンクがなぜこのような複雑な提案をしてきたかといえば、要は相続税対策を名目に多額の融資をしたいのです。10億円の税金を払えばいいところに、30億円も貸し出そうとするなんて無茶苦茶な話です。最近、メガバンクはどこも海外でのビジネスに力を入れています。海外のほうが融資で高い金利を取れるからです。

◆金融営業マンに狙い撃ちされる資産家

証券会社や銀行はどこも、顧客にとって最善の選択でなくても、自社にとってメリットのある商品やサービスを熱心にすすめてきます。顧客のニーズや相談はあくまで、自分たちにとってメリットのある商品やサービスをすすめるためのきっかけでしかありません。

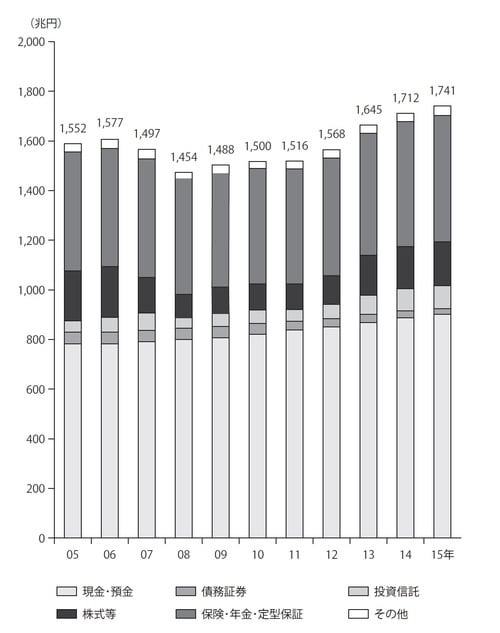

国内には現在1700兆円を超える個人の金融資産があり、その額は年々着実に増えていっています。その多くを握っているのが富裕層であり、運用ニーズは高まる一方です。

また、高齢化が進むにつれて相続の発生件数が増えています。相続を視野に入れた資産の組み替えや税金対策などにも多くのニーズがあります。そうしたニーズを自分たちのビジネスにしようという企業や専門家がどんどん増えているのです。