相続問題=不動産問題といえる理由

相続のご相談を受けていると、相続問題=不動産問題と思えてくることがあります。相続財産に占める不動産の割合が大きい、ということもありますが、加えて不動産には準備しておかなければならない問題が、非常にたくさん隠れているためです。

誰がどの不動産を相続するのか?

相続した人は相続税の納税資金にあてる、預金や現金を持っているのか?

相続した不動産の活用や管理ができるのか?

その他にも不動産には、事前に検討しておかなければならないことが数多くありますが、だからといって面倒だから処分してしまおう、というわけにもいきません。多くの場合、不動産は次の世代に承継するため、先祖や親たちが大切に守ってきた財産だからです。

そんな不動産には、どのようなものがあるのでしょう? 主なものを並べてみると、次のようになります。

●被相続人が住居として使用している土地・家屋

●被相続人が経営する事業に使用している土地・家屋

●賃貸住宅など不動産賃貸業を経営している土地・家屋

●借地契約を結んで賃料収入を得ている貸地

●青空駐車場

●田、畑

●子どもが住む住宅の敷地

不動産のタイプによって抱えている問題は異なります。この連載ではご理解していただきやすいよう、筆者が実際にご相談を受けた不動産の事例から、代表的なケースを挙げて、ご説明していきたいと思います。

先祖代々受け継がれてきた土地が「負の遺産」に・・・

最初にご紹介するのは、「収入が少なくなっているにもかかわらず、特に対策をとることなく放置されている青空駐車場や貸家」です。トラブルの原因となる不動産はとても多様ですが、中でも相談を受けることがもっとも多いケースです。

大阪府東大阪市に青空駐車場と貸家、さらにまったく活用していない空き地を所有している地主のAさんは、そんな例の典型でした。夫に先立たれたAさんは長男、長女と3人で暮らしていました。

【概要】

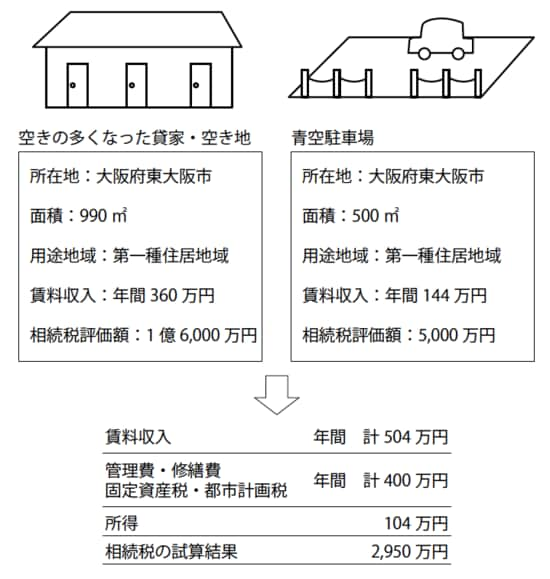

<青空駐車場>

所在地:大阪府 東大阪市

面積:500㎡

用途地域:第一種住居地域

駐車場収入:144万円(年間)

相続税評価額:5000万円

備考:青空駐車場として10台分の区画を月極で貸し、賃料収入を得ている。若者の車離れが進んでおり、近年では区画の半分程度しか埋まらない。

<貸家・土地>

所在地:大阪府 東大阪市

面積:990㎡

用途地域:第一種住居地域

賃料収入:360万円(年間)

相続税評価額:1億5000万円(土地)・1000万円(建物)

相続人:子ども2人

備考:広い土地の一角に貸家を建てて家賃収入を得ているが、それ以外の土地については更地のまま利用されていない。貸家は築30年以上と古く、修繕費の負担が大きい。空室も多くなり、家賃を値下げして空室対策をしている。

【問題点】

●青空駐車場や、更地は固定資産としての評価額が高いため、固定資産税・都市計画税、さらには相続税も高額になる。

●駐車場や空き地は自用地として100%の評価額となり減額されない。

●土地が有効活用されていないので、収益が少ない。

●先祖代々受け継いできた土地に愛着があり、手放せない。

曾祖父の代から受け継がれてきたこともあり、Aさんはこれらの土地に対して、とても強い思い入れを持っておられました。

ただ経営については、古くから続けてきたやり方をそのまま引き継いでいるだけで、時代の変化に対応する工夫などは、特に考えていなかったとのこと。少し厳しい言い方になりますが、このように「利用度が低いまま放置されている不動産」は、知らないうちに「負の財産」になってしまう危険性がとても高い物件です。土地や建物などの不動産は、それぞれが役割を果たしてこそ、価値のある財産といえます。

「住居として快適に住める」あるいは「事業や賃貸業などで一定の収益を上げている」というように役立っていなければ、現在の所有者にとっても、後に相続する人にとっても、コスト負担ばかりが大きい「負の財産」と判断すべきです。

問題の不動産について調べてみると、駐車場からの収入は年間144万円程度。貸家からの収入は360万円程度となっていました。これに対して、管理費や修繕費などに固定資産税・都市計画税を加えたコストは、年間約400万円にのぼります。

駐車場や貸家からの収入が先細りになるなか、赤字になってしまう年度が時々見受けられるほど、経営は悪化していました。いったいどうしてそんなことになってしまったのでしょう?

まず、コストがひどくふくらんでいたのは、不動産に対する固定資産税と貸家の修繕費等の費用が原因でした。

さらに、青空駐車場や貸家があるこの地域は、近年住宅地として人気が高まっていたため地価が高騰。固定資産税も上昇していたのです。さらに古い賃貸物件はあちこちが傷み始めており、修理費がかさむばかり。

一方、そんな高コストの不動産から上がってくる収入が、じり貧状態になってしまったのは、「若者の車離れ」「賃借人の好みの変化」など、個人の経営努力では押し返すのが難しい、社会全体の大きな流れが原因でした。

まさに負の財産の典型、といえそうな例ですが、こういった不動産が抱える問題は、日常的な収支の悪さだけではありません。相続の際には、多額の相続税が課税されてしまう、という問題も潜んでいるのです。

Aさんが保有する不動産の評価額を算出し、相続税を試算してみたところ、なんと約3000万円にものぼるという驚きの結果が出ました。

[図表]Aさん所有の不動産

収益の極端に悪い不動産が主な財産なのに、相続発生時には、それだけの納税資金が必要になります。先祖が残してくれた大切な土地である一方、相続人にとっては、相続税の負担が大きすぎるため、相続の際には途方に暮れてしまう負の財産になってしまうのです。

こういったケースは、実は決して珍しいものではありません。これらの不動産には、「意外に高く評価されがち」という共通点があるためです。

たとえば青空駐車場は設備投資が少なく、転用が簡単なため、土地の中ではもっとも評価額が高い「更地」と同じ扱いになります。収入が悪くても、相続税評価額はとても高いのです。土地をお持ちの方は、所有されている土地の現状と将来性について強い関心を持ち続けていただくべきでしょう。

また「市街化調整区域」に指定されている土地は開発が制限されるので、評価額が低めに抑えられています。しかし指定が外されたときには、評価額は急上昇します。

次回は、この相続問題の「解決策」を見ていきます。