●米中の対立激化で世界経済の成長ペースは更に鈍化、米利下げは年内あと3回の実施を予想。

●日本株は、米中対立激化を見越して各国の金融緩和と財政出動を視野に入れ、底堅く推移か。

9月1日に米国は対中制裁関税第4弾の一部を発動、中国も報復したが市場には織り込み済み

米国は9月1日、予定通り対中制裁関税第4弾を発動しました。これにより、同日から1,100億ドル分の中国製品に15%の追加関税が課されることになります(図表1)。なお、スマートフォンなどを含む1,600億ドル分への追加関税は、12月15日に先送りされました。また、これとは別に、制裁関税第1弾から第3弾まで総額2,500億ドル分の追加関税について、現状25%の税率は10月1日から30%へ引き上げられる予定です。

これに対し、中国も9月1日、報復関税を発動しました。750億ドル分の米国からの輸入品に、5~10%の追加関税が段階的に課されることになります。具体的には、9月1日から原油や大豆などが、12月15日からは自動車などが、追加関税の対象となります。ただ、これら米中両国の関税引き上げ方針は、8月23日に発表されていたため、市場にはある程度、織り込み済みと考えられます。

米中の対立激化で世界経済の成長ペースは更に鈍化、米利下げは年内あと3回の実施を予想

米中の対立が一段と激しさを増したことで、世界経済への影響も更に広がる見通しです。これまで弊社は、米中貿易摩擦により、世界経済の成長率は0.3%程度、押し下げられると想定していました。しかしながら、前述の通り、米国が制裁関税第4弾を15%の税率で発動し、第1弾から第3弾までの追加関税の税率を30%に引き上げた場合、世界経済への押し下げ効果は、0.7~0.8%に拡大すると推計されます。

このような状況を勘案し、弊社は米金融政策の見通しを変更しました。従来は9月と10月の米連邦公開市場委員会(FOMC)で、0.25%ずつ利下げが行われるとみていましたが、12月のFOMCでも0.25%の利下げが実施される可能性が高まったと考えます。なお、フェデラルファンド(FF)金利先物市場に目を向けると、0.25%の利下げについて、年内はあと2回、来年は2回が、それぞれ織り込まれています。

日本株は、米中対立激化を見越して各国の金融緩和と財政出動を視野に入れ、底堅く推移か

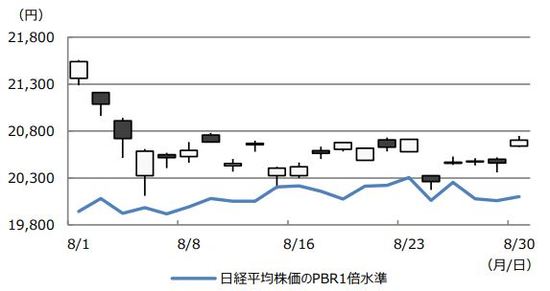

一方、日経平均株価に目を向けると、米中両国の関税引き上げ方針が8月23日の取引終了後に発表されたため、翌営業日の8月26日は大きく下落したものの、その後は持ち直して底堅い動きが続きました。日経平均株価の株価純資産倍率(PBR)1倍の水準は、現状20,000円近辺に位置していることを踏まえると、このPBR1倍水準は、比較的強い下値支持線と考えられます(図表2)。

日本株は、「米中対立激化による世界的なマクロ環境の悪化」という展開はすでに見越しており、その先の「主要国による金融緩和と財政出動」まで視野に入れているように思われます。米中貿易協議に関する年内のヤマ場は、11月開催予定のアジア太平洋経済協力会議(APEC)首脳会議で、米中両首脳が会談するか否かです。ただ、会談が実現しても早期合意は困難との見方が多く、市場の動きも当面、それを前提としたものになるとみています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米中対立激化と日本株への影響』を参照)。

(2019年9月2日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト