中国の貸出金利のメカニズムでは、市場実勢を反映しない貸出レートとなる点が指摘されていました。中国人民銀行が導入し新たな最優遇貸出金利(LPR)により、貸出レートが低下する可能性も考えられます。ただし、本当に貸出レートが低下するかについては未知数の部分も多く、当面は事態を見守る姿勢が必要と思われます。

中国金利システム見直し:銀行貸し出しレートの低下を目論む

中国人民銀行(中央銀行)は17日、銀行貸し出しを巡る新たなレファレンスレートの公表を始めると発表しました。人民銀は新たな最優遇貸出金利(ローンプライムレート、LPR)を毎月20日に発表し、市中銀行にはLPRを「中心に」参照し、企業と家計への新規融資の金利を設定するよう義務付けますが、既存融資金利は当面変更の必要はないとしています。

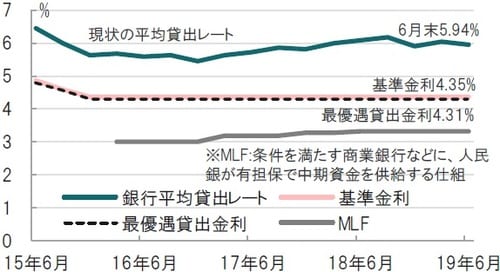

なお、人民銀が8月20日に公表した新たなLPRは1年レートが4.25%に設定されました。1年物の貸出基準金利(現在4.35%)や従来のLPR(4.31%)より小幅ながら低い水準としました(図表1参照)。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

どこに注目すべきか:最優遇貸出、基準金利、MLF、貸出レート

中国の貸出金利のメカニズムでは、市場実勢を反映しない貸出レートとなる点が指摘されていました。人民銀が導入し新たな最優遇貸出金利(LPR)により、貸出レートが低下する可能性も考えられます。ただし、本当に貸出レートが低下するかについては未知数の部分も多く、当面は事態を見守る姿勢が必要と思われます。

まず、中国の貸出金利の従来の問題点を振り返ります。一番の問題は形式化です。本来、LPRは、整備が進みつつある市場実勢を反映すべきですが、実際には当局が発表する基準金利とほぼ同じ値となる事態が16年から続いています(図表1参照)。LPRは大手銀行10行の報告で決定していますが、現状は貸出基準金利をにらみ、形式的に同一水準を報告しているためです。

新たなLPRの算出ではレートを申告する銀行を18行に増やすと共に、従来の日々の申告から、毎月20日の月1回としています。重要なのはLPRを申告する参照金利として、人民銀が資金を融通する中期貸出ファシリティ(MLF)を参考にすることです。1年のMLFは3.3%と市場実勢に近くなっています。今後の銀行貸し出しレートは、MLFをベースとした新たなLPRを基準に個別の貸出案件に応じて貸出レートを策定する流れが想定されます。

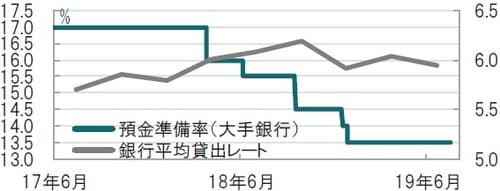

従来の問題点を別の角度から振り返ります。中国では米中貿易戦争が懸念された頃から、預金準備率の引き下げにより金融緩和が行われています。ただ、銀行の平均貸出レートと比較すると、貸出レートを引き下げる効果が十分とは言い切れない面が見られます(図表2参照)。貸出レートが決定される貸出市場と、資本市場のレートに隔たりがあることは問題として指摘されていました。

今回の新たなLPR導入は金利の市場化という点で期待したいところですが、注意したい点もあります。例えば、新たなLPRが今後徐々に低下して、MLFに近づくのかという点です。次に、平均貸出レートが本当に低下するかも気がかりです。平均貸出レートは従来のLPRに上乗せ金利で形成されています。銀行が貸出水準を維持するため上乗せ金利を拡大させ、平均貸出レートは結局下がらないことも懸念されます。

新たなLPRが機能すれば実質的な利下げとなるだけに期待をしつつも、今後の動向に注意も必要とみています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中国新金利制度に利下げ効果の期待』を参照)。

(2019年8月20日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」