ポイント

中国本土市場に上場する中国企業の中国元建ての株式である中国A株は投資家にエキサイティングな投資の機会を提供することでしょう。しかし、また、A株は玉石混交の市場であり、投資にはアクティブ・アプローチが非常に重要であると考えられます。

MSCI社が中国A株について、2018年夏に代表的な新興国株価指数である「MSCI新興国株価指数」(以下、指数)への採用を決定し、2019年は段階的に組入れ比率の引き上げが進んでいます。これによって、世界で最も重要な株式市場の1つがようやく、世界の金融システムに組み込まれようとしていると考えられます。

しかし、こうしたMSCI社による今後予想される中国A株の組入れ拡大の動きは、投資家にとっては危うさもあります。

いまや多くの投資家が新興国への投資においては、指数に連動したパッシブ運用に依存している状況でありますが、中国本土市場は指数に連動したパッシブ運用には適さないと考えられるからです。

中国国内でも地域的に経済的な違いがあることに加えて、株式市場には潜在的な「ワナ」が潜んでいると考えられるからです。こうしたことから、潜在的な「ワナ」(=リスク)を避けつつ中国A株への投資でリターンをあげるためには、大胆なアクティブ・アプローチが有効であると考えます。

存在感を増す、中国株式

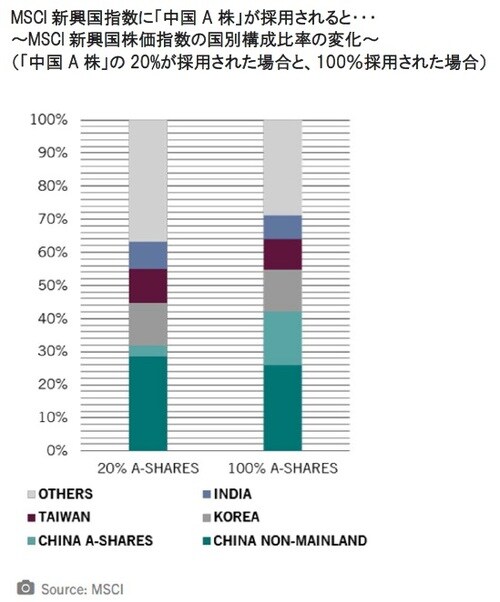

3段階で中国A株の指数採用拡大が進められることとなっていますが、その流れの中で中国本土市場への資金流入拡大が予想されます。2020年までに中国A株のうち20%(大型、中型)が指数へ採用される予定です。この時点で、指数に占める中国本土上場企業の株式の比率は3.4%程度となるとみられます。そして、中国A株がすべて指数に採用された場合、指数に占める同比率は16%以上を占めるとみられます。香港など中国本土以外で上場する中国企業もあわせると、指数に占める中国株式全体の比率は40%超(足元は約30%)に達すると考えられます。

中国株式の存在感が増すことで、ストック・コネクトを通じて、香港市場から上海や深センなどの本土上場株式への投資が拡大することなどにより、ゆくゆくは、ウォール・ストリートにも匹敵するような巨大市場になる可能性もあるかもしれません。

しかし、本当にこのような巨大市場に成長するには、越えなくてはならない困難なハードルがいくつも残されています。

越えるべきハードル

まずは、企業のガバナンスや規制の問題があります。中国市場は、多くの面では依然として先進国のスタンダードから遅れをとっています。香港やニューヨークに(H株やADRといったかたちで)上場している中国企業については、厳しい企業ガバナンスのルールを遵守しなくではなりません。しかし、中国本土市場にだけ上場している企業については、特に、少数株主の利益が十分守られるルールがしっかり整備されていません。インデックス運用を行う場合には、ガバナンス等の面で芳しくない企業の株式も含まれる場合があり、まさに玉石混交の投資となりうるリスクがあると考えられます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

さらに、暗黙の了解として政府保証や政治的コネクションなどがあるとみられる企業が、中国政府から救済を断念されるケースが増えるとの懸念が高まっています。

中国A株の指数採用は、金融や旧来型の産業の組入れ比率が高まるといった偏りも懸念されます。

中国の金融セクターについては、企業部門の債務比率の上昇などでマイナスの影響を受けやすいと懸念されます。2018年の中国企業の債券のデフォルト額は前年の3倍となりました。

一方、旧来型の産業については、中国政府が進めている「投資から消費へ」という基本的な政策によってマイナスの影響を受けると考えられます。また、こうした産業は過剰生産能力を抱え、米中貿易戦争の勃発によって再びこの懸念が再燃している状況です。過剰生産設備問題については、余剰能力の削減や業界再編などによるある程度の改革が進められてきましたが、中国の石炭・鉄鋼業界は依然として問題を抱えています。米国の追加関税や国内での環境対策の強化などの動きは、こうした産業にとってマイナスの影響を及ぼすでしょう。

「中国には投資機会があるが、あちらこちらに落とし穴がある」

そうした中、我々は指数において、構成比率が低いものの、極めて有望な産業があるとみています。

例えば、インターネット関連やヘルスケア関連などがあげられます。インターネット関連企業は、中国における教育や研究への巨額の投資から恩恵を受けると考えられます。また、ヘルスケア関連は中間所得層の拡大や高齢化から恩恵を受けるとみられます。

中国株式におけるパッシブ運用の成否は、中国の金融・財政政策の変更によっても大きく左右されると考えられます。例えば、昨年夏、金融当局が流動性供給を抑制していた局面においては、特に、銘柄選別が重要であったと考えられます。

さらに、たびたび発生する取引停止は、投資家をいらつかせる要因の1つとなっています。

中国本土市場に上場する株式については、企業が比較的容易に取引停止を決めることができ、その期間も6ヵ月と長期間停止することも可能となっています。2015年の市場の大幅下落時において、中国A株のおよそ半分が取引停止となりました。

中国本土市場の開放は、海外投資家にとっても大きな投資チャンスとなる可能性があります。しかし、パッシブ・アプローチでこうした市場へ投資を行うのは非常にリスクが高いと考えます。前述のように指数の構成銘柄をみると、中国が進める経済構造改革によってマイナスの影響を受けかねないセクターの銘柄の組入比率が比較的大きいためです。また、しっかりとしたガバナンスを有する質の高い企業を選別することもできないのです。

中国A株をはじめ中国株式市場には多くの投資機会があると考えますが、玉石混交の市場であり、あちらこちらに落とし穴があることを忘れてはなりません。

※市場環境の変動等により、上記の内容が変更される場合があります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『中国A株への投資 ~アクティブ・アプローチのすすめ~』を参照)。

(2019年4月24日)

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座