資産防衛に「投資信託」を選んだ超富裕層

金融商品としてはおなじみの投資信託ですが、たくさんあるなかから、どの商品を、どのようなタイミングで投資をすればよいのか、実際に判断するのはとても難しいことです。

長い目で見ても資産運用の必要性が高まっている今、うまく投資信託を選んで資産運用ができれば、効果的な資産防衛にもつながります。

そこで今回は、ある超富裕層のお客様がどのような視点で投資信託を選んで資産運用を行っていたのが、そのユニークな発想と着眼点を紹介します。

お客様は、長年機械設備のメンテナンス業の会社を経営してきた70歳代の男性、M様です。60歳の時に会社を上場企業に売却して、多額の資産を得ていました。

それまで株式を中心に資産運用をしてきましたが、本格的に投資を拡大したのは、2008年のリーマンショックのあと。世界規模の危機から数年が経ち、世界経済や金融市場が欧州債務危機に動揺しながらも徐々に回復の兆しを見せ始めたころでした。

グローバルに投資を拡大することが、タイミングをとらえた資産防衛につながると考えたM様は、積極的に投資信託への投資を始めたのです。

インドネシア国債への資金流入が加速する局面を捉える

M様が目をつけたのは、投資信託に流入する資金の動きと、価格の動きとのつながりです。

投資信託は、投資家から預かった資金を実際の投資先に投資します。つまり、継続的にその投資信託に買付け資金が集まると、必然的にその投資先にも買い付け資金が流入し、価格に上昇圧力がかかります。

M様はこの原理が当てはまりそうな投資信託、投資先はないかと考えました。そこで注目したのが、インドネシアへの投資でした。

当時は、アジア通貨危機やリーマンショックを経て、アジアの新興国がこれから成長を加速させようとしているタイミングでした。

そのころのインドネシアは、世界第4位の人口と高成長を誇りながらも、まだ投資先としては一般化しておらず、高い成長期待を背景に、ちょうど投資資金が増加し始めていました。日本でインドネシアに投資する投資信託が設定され始めたのもこの時期です。

とはいえ、いきなりインドネシアの株式に投資する投資信託を買うことに、M様は不安を感じていました。

そこで、2012年1月、米格付け会社ムーディーズがインドネシア国債を投資適格級に引き上げたことをきっかけに、外国人投資家から資金流入が加速し始めていた「インドネシア国債に投資する投資信託」に狙いを定めたのです。

なぜなら、それまで投資不適格債は保有できなかった機関投資家が、インドネシア国債が投資適格級に引き上げられたことにより保有可能になり、新しい資金流入が期待できたからです。さらに新規に投資信託の設定が相次ぐ可能性も出てきました。

まだ珍しかったインドネシア国債に投資する投資信託の純資産は、当時、約100億円ほどでした。

今はブラジル国債に投資する投資信託のように巨大な規模でなくても、そのあと新規に投資信託が設定されたり、海外投資家に保有されていないインドネシア国債へ投資資金が流入したりすれば、投資信託の価格に上昇圧力がかかることは予想できます。

M様は「善は急げ」と、すぐに1億円のオーダーを出してきました。そのあと、インドネシア国債にゆっくりと資金流入が続き、純資産残高の増加と共に価格は上昇。M様が買い付けた投資信託の基準価額も上昇しました。

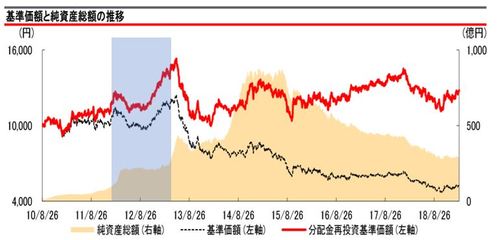

[図表]インドネシア債券ファンドの基準価格と純資産総額の推移

そして約1年後、20%ほどのリターンを得て、インドネシア国債の価格上昇と利回り低下の水準を確認し、M様は一旦インドネシア国債ファンドへの投資をクローズしました(上記グラフ網掛け部分)。

今回のような例が効果的なケースは、投資対象の市場規模がそれほど大きくなく、断続的に資金流入が見込める場合です。投資家は世界中にいるので、日本の投資資金の動きだけなく、海外の動きも気にする必要はあります。

過去の例では、2003年ごろからの中国市場、2004年ごろからのオーストラリアやニュージーランドの為替市場、2006年ごろからのブラジル市場。これらには非常に大きな資金が断続的に流入しました。

リーマンショックあとでは、2012年ごろからのハイブリッド証券は、金利低下に悩む世界の投資資金や日本で新規設定が相次いだ投資信託への買い付け資金を、どんどん引き付けました。

しかし、これらは対象が国であったり、新しい制度に対応するために誕生した商品であったりします。その市場規模が拡大しそうなものが対象であるか、見極めることがポイントなのです。

また「これから伸びそうな株式市場のテーマ」という理由で設定される投資信託は、少し注意が必要かもしれません。なぜならそのようなテーマに関連する銘柄が一時的に買われることはあっても、株式市場全体の規模が拡大する動きになるとは限らないからです。

まとめ

いかがだったでしょうか。M様の有望な投資信託を選ぶポイントは、以下のようになります。

①対象を国(通貨)で見る

②市場規模があまり大きすぎないこと

③市場規模が拡大する理由やきっかけがあること

④同種の投資信託の新規設定が複数あること

⑤株式市場での有望テーマなどは避ける

有望な投資信託を選ぶには、あくまでも資金流入によって市場全体の規模が大きくなる局面をとらえることが大切なポイントです。

確かに、市場規模が拡大しそうな対象やタイミングを見つけることは簡単なことではありません。

しかし投資環境の大きなサイクルのなかで投資資金は出入りを繰り返すので、長期的な資産運用を考えるうえで、M様のような視点を持っておくといいでしょう。