今回の日銀の金融政策決定会合で金融政策について現状維持という点は、市場で幅広く予想されていました。しかし、欧米の金融当局が利上げ停止や、利上げ時期の先送りを表明し、金融緩和を演出していたことに比べると、景気判断を小幅下方修正するにとどめた印象です。日銀の政策手段の手詰まり感が背景と思われます。

日銀金融政策決定会合:市場予想通り据え置きだが、景気認識を一部下方修正

日本銀行は2019年3月15日に金融政策決定会合を開催し、市場予想通り金融政策の現状維持を決定しました。例えば、短期政策金利(日銀当座預金の政策金利残高に適用)はマイナス0.1%、長期金利の誘導水準は「ゼロ%程度」に据え置かれました。ETFおよびJ-REITついて、保有残高が、それぞれ年間約6兆円、年間約900億円に相当するペースで増加するよう買入れを行うとしています。

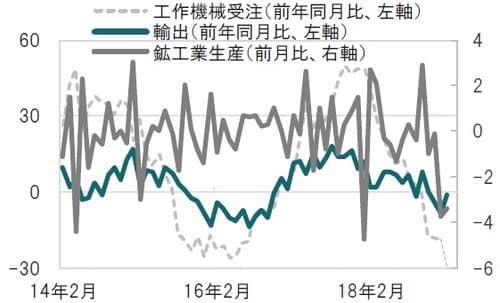

ただ、日本の景気の総括判断について、声明文では「緩やかに拡大している」との表現を据え置く一方で、輸出は「足元では弱めの動き」とし、鉱工業生産も「増加基調にある」から「足元では弱めの動きとなっているが、緩やかな増加基調にある」と下方修正しました(図表1参照)。

[図表1]日本の鉱工業生産・工作機械受注と輸出の推移

どこに注目すべきか:金融政策決定会合、景気認識、生産、輸出

今回の日銀の金融政策決定会合で金融政策について現状維持という点は、市場で幅広く予想されていました。しかし、欧米の金融当局が利上げ停止や、利上げ時期の先送りを表明し、金融緩和を演出していたことに比べると、景気判断を小幅下方修正するにとどめた印象です。日銀の政策手段の手詰まり感が背景と思われます。

まず、公表された声明等から日銀の景気認識を振り返ると、「わが国の景気は、輸出・生産面に海外経済の影響がみられるものの、所得から支出への前向きの循環メカニズムが働くもとで、緩やかに拡大している」という表現となっています。書き出しと、結びから「景気は緩やかに拡大」と従来の見方を維持しているようにも見られます。しかし、「輸出・生産面に海外経済の影響がみられる」を加えたところに本音が見え隠れします。

なお、前回、緩やかな回復という総括判断に、輸出・生産面に減速の影響がみられるという文言を加えたのは15年9月で、マイナス金利導入の約4ヵ月前でした。

次に市場動向を振り返ると、長期国債利回りは昨年秋から低下傾向です(図表2参照)。欧米の金融当局が金融引締めペースを緩めたことに反応、日銀の緩和姿勢が強まることを見越した動きにも見られます。ただ、幸い(?)なことにリスク回避姿勢後退を受け、足元円安傾向であるため、現状維持が正当化されやすい環境となっています。

[図表2]日本10年国債利回りと円(対ドル)レートの推移

また、景気判断で、海外経済要因で輸出や生産が一時的に低下、という現状認識は正しい分析とは思われます。ただし気になるのは、仮に輸出や生産の不振が本格化するなどのリスクシナリオに対し、日銀に残された有効な金融政策は、少なくとも過去に比べて不足していると見られます。

景気認識を条件付で維持したことは、日銀の景気に対する強気姿勢を示唆する一方で、手詰まり感の現れと見られますが、有効な手段が限られる中では忍耐強く現状維持が当面は適切な選択肢と思われます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀は金融政策の現状維持を決定、当面は適切な選択肢か』を参照)。

(2019年3月18日)

梅澤利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」