ポイント

進化し続ける欧州ハイ・イールド債市場は、インカム志向の投資家に、高いリスクを取る必要のない、新しい投資の機会を提供しています。

欧州の投資家は、難しい局面に直面しています。世界的な景気減速、米中貿易摩擦の脅威、ポピュリズム(大衆迎合主義)の台頭等の悪材料に晒されつつ、ポートフォリオを保全する必要に迫られているからです。

一方で、景気変動の影響を受けにくく、安定的なインカムを生み出す、欧州ソブリン債や投資適格債券といった、ディフェンシブ性の強い債券への投資の機会が減少しています。欧州中央銀行(ECB)の量的金融緩和プログラムが終了したにも係わらず、国債やその他の高格付け債券の利回りはゼロ近辺に留まり、インフレ調整後の実質利回りに至ってはマイナスとなっています。

このような環境における課題は、過度なリスクを取らずに、十分なインカム収入を確保するにはどうしたらよいかということです。いろいろな見方があると思われますが、現在の環境では、欧州の短期ハイ・イールド債が実行可能な選択肢になると考えます。理由は、以下の通りです。

堅固なファンダメンタルズ

欧州ハイ・イールド債市場は、この10年で、目覚ましい発展を遂げました。現在の市場は、流動性が高く多様性に富んでおり、広範囲の業種セクターに属する企業の債券が取引されています。また、投資適格を1段階下回るBB格以上の債券が市場全体に占める比率は71%超と、2008年12月時点の54%を大きく上回ります。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

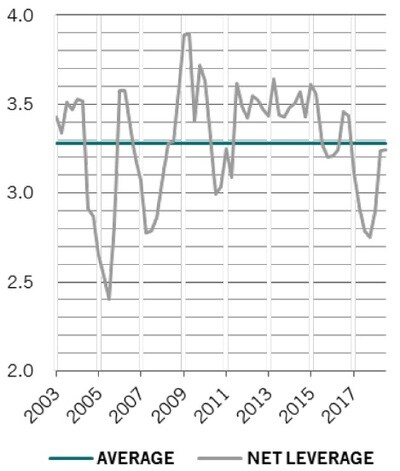

欧州の投資非適格企業は、2008年のリーマンショック以降、借り入れに極めて慎重な姿勢を維持しており、EBITDA(利息、税金、減価償却前利益)に対する純負債倍率は、足元3.2倍と、過去15年の平均を下回ります(図表1をご参照下さい)。有利子負債キャッシュフロー倍率や(営業利益+受取利息・配当等が支払利息・割引料等の金融費用の何倍かを示す)インタレスト・カバレッジ・レシオ等、借入金の返済能力を測るその他の指標も、過去の状況と比べて良好です。

[図表1]良好な水準:欧州ハイ・イールド債発行体の純負債倍率、対EBITDA(利息、税金、減価償却前利益)

更に、発行体の債務不履行率(デフォルト率)は1.5%と、10年前の金融危機時の13%を遥かに下回り、今後1年についても低位に留まることが予想されます*1。

*1 欧州ハイイールド債の12ヵ月間のデフォルト率。出典:ムーディーズ社、時点:2018年11月30日

当然のことながら、景気後退(リセッション)が発生すれば企業は借換えに苦戦することとなり、デフォルト率も直近の水準から徐々に上昇することが予想されます。しかしながら、そのような可能性は限定的だと考えます。発行体の多くが、償還日が近い債券の借換えを、概ね済ませていて、元本の償還期限、即ち、借換えが必要となる時期を2022年に延ばしているからです。

そもそも、最近の中央銀行の政策変更がリセッションの確率を低下させています。米連邦準備制度理事会(FRB)は、利上げの一時停止を示唆しています。一方、欧州中央銀行(ECB)は、2019年まで利上げを行わないとの決定に加え、新規の貸出条件付き長期資金供給オペレーション(TLTROIII)の導入を発表しているからです。

良好な投資環境

低金利環境および低位での安定成長は、通常、ハイ・イールド債に好ましい環境です。

償還日が相対的に短い債券に集中した運用を行うことで、ハイ・イールド債に伴う価格変動率(ボラティリティ)を抑えつつ、比較的高水準のインカム収益を享受する機会が提供されます。

デュレーションの短い投資非適格債券運用は、昨年末の市場の動揺時を見ても、長期の期間で見ても、その強みが証明された戦略です。

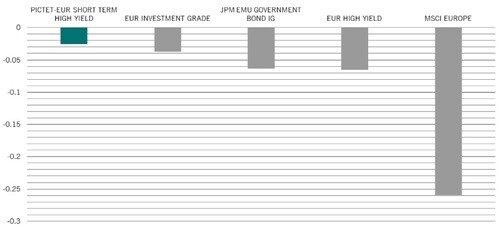

ピクテのユーロ圏の短期ハイ・イールド債運用は、最高値から最安値の幅を表す「ドローダウン」が、他のハイ・イールド債や投資適格債ユニバース、ならびに株式市場のドローダウンを大きく下回ります。例えば、ピクテの短期ハイ・イールド債運用のドローダウンは0.02~0.03、すなわち2~3%であるのに対して、ユーロ・ハイ・イールド債は0.6以上、つまり6%以上下落しています(図表2をご参照下さい)。

[図表2]慎重な投資の見返り:運用手法、資産クラス別最大ドローダウン(絶対値)

短期ハイ・イールド債の強い回復力に資するのが市場の多様性ですが、運用担当者にとっては、広範囲の業種セクターに対する投資評価をポートフォリオに反映させることが可能です。

英国の欧州連合(EU)離脱(ブレグジット)が一例として挙げられます。ピクテは、英国がブレグジットに関わる不確実性が払拭されない難局にありながら、堅固な事業基盤を有する、強い経済大国であり続けることに確信を持っています。従って、2つの見方の両方をポートフォリオに反映させるため、景気変動の影響を受けにくい業種の組入れを増やすと同時に、英国債については、2年以内に満期が到来する債券に限って投資を行っています。

イタリアのポピュリスト政党とEUとの緊張緩和の恩恵も、短期欧州ハイ・イールド債投資を通じて享受することが可能だと考えます。ピクテは、短期のイタリア社債に注目しています。イタリア経済を改善させる可能性のある、このような発行体の潜在能力が過小評価されていると考えるからです。イタリア社債の満期は3年または4年と、英国社債より若干長めとしています。

運用担当者が注視するデュレーションではなく、契約に定められた債券の償還日に留意して運用を行うことも、ポートフォリオのボラティリティを抑える一助になると考えます。債券の償還日とデュレーションの両方を区別することは極めて重要です。ハイ・イールド債の大半がコーラブル債(償還日前に繰上償還する権利を発行体が有する期限前償還条項付債券)であり、デュレーションは最初の繰上償還日、或いは繰上償還日が複数設定されている債券の場合は、2回目以降の繰上償還日に基づいて算出されるためです。コーラブル債は、デュレーションが伸びるリスクを伴います。発行体は、財務内容が悪化した場合にはコール・オプションを行使しないため、債券保有者が晒されるリスクは増大するからです。デュレーションではなく、債券の最終償還期限に留意することが、より安定的なリターンの実現につながります。

以上を要約すると、ハイ・イールド債が常に高リスクを意味するわけではないということになります。ハト派色を一段と強めた主要中央銀行の政策転換や、安定的な企業ファンダメンタルズを支えに、短期の償還期限を管理することで、短期ハイ・イールド債は、ボラティリティを限定しつつ、魅力的なインカム収益を創出する千載一遇の投資機会を提供していると考えます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『グローバル・マーケット・ウォッチ:欧州ハイ・イールド債~知られざる市場』を参照)。

※当資料で使用したMSCI指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

(2019年3月18日)

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座