米政府機関閉鎖の影響で公表が遅れていた10-12月期GDP成長率は前期から減速するも、設備投資が回復したことなどを受け市場予想は上回りました。もっとも、公表時期が遅れた分、今回のGDPは新鮮味に欠けています。市場の関心は、米国の次の成長に向かっていますが、今後の成長は通商政策など政治に左右される展開も想定されます。

米国10-12月期GDP:速報値は年率2.6%増と減速するも、市場予想を上回る

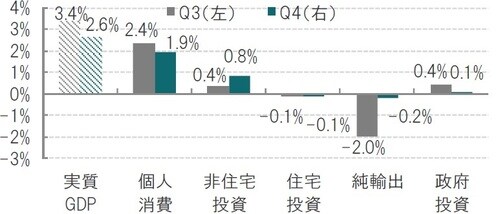

米商務省が2019年2月28日に発表した18年10-12月期の実質GDP(国内総生産)速報値は、前期比年率で2.6%増と、市場予想(2.2%増)を上回るも、前期(7-9月期)の3.4%増を下回りました(図表1参照)。

[図表1]米国GDP成長率と主な項目の寄与度

商務省のコメントでは、GDP成長率のプラス要因として個人消費、企業設備投資、輸出の回復を指摘する一方、マイナス要因として住宅投資と輸入を挙げています。

どこに注目すべきか:米10-12月期GDP、GDPナウ、景気後退

米政府機関閉鎖の影響で公表が遅れていた10-12月期GDP成長率は前期から減速するも、設備投資が回復したことなどを受け市場予想は上回りました。もっとも、公表時期が遅れた分、今回のGDPは新鮮味に欠けています。市場の関心は米国の次の成長に向かっていますが、今後の成長は通商政策など政治に左右される展開も想定されます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

まず、10-12月期GDPの主なプラス項目を振り返ると、12月の米小売売上高が大幅に低下したことから、ある程度の減速は想定されましたが、寄与度で見れば+1.9%と前期に比べ低下しているものの、米国の成長を下支えしました。

非住宅投資は設備投資が前期比年率で+6.2%と伸びたことがプラス貢献しています。内容を見るとソフトウェアが二桁の伸びを記録するなど、知的財産投資が堅調でした。

一方で、主なマイナス要因は引き続き住宅投資で、4四半期連続でマイナスとなりました。足元低下しましたが借入金利の上昇が悪影響を与えたと見られます。

やや古いGDPなので、話を今後に移します。目先の話題として、3月1日にアトランタ連銀がリアルタイムの19年1-3月期米国GDP成長率(GDPナウ)を発表、前期比年率が0.3%増と算出されました。商務省が正式公表する(本当の)1-3月期GDPは4月26日に公表されます。GDPナウは関連するデータによる推定値であるため、当初(3月1日が1-3月期推定値の開始)データと商務省のGDPデータが相違することは珍しくなく、今後の経済データを待つ必要があります。ただ、似たようなコンセプトでニューヨーク連銀(ナウキャスト)もリアルタイムGDPを算出していますが、こちらも今のところ1-3月期成長率は同0.9%程度です。これらの数字から1-3月期の米GDPは若干の減速も考えられます。

ただ、4-6月期には急激な低下の反動も期待され、潜在成長率(2%程度)を上回る成長を確保するとの見方が大勢であると思われます。

さらに2019年後半まで見越せば、堅調な雇用市場が続き、個人消費が底堅いと見られることから、2%台の成長は確保する可能性があると見ています。

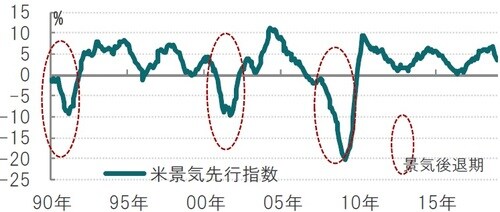

ただ、市場でも一部懸念されているように米国が景気後退に向かうシナリオも完全には無視できないと思われます。例えば、中長期の米国景気先行指標(図表2参照)は昨年9月頃から下を向き始めています。堅調な内需を考えると、急落の可能性は高くないと見ますが注視は必要です。

[図表2]コンファレンスボードの米景気先行指数の推移

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

そうなると、政治の対応も大切です。メディアでは米中貿易戦争で導入された関税の撤廃までもが観測記事として報道されていますが、何らかの緊張緩和を想定しています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ようやく公表の米国GDP、今後の成長は政治が左右する展開に?』を参照)。

(2019年3月4日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」