自宅の所有権の半分を「相続放棄」した状態

≪御池(おいけ)さん(55歳・女性)≫

職業:小売店でパート勤務

年収:180万円備考:10年前に夫が借金を苦に自殺。夫の借金2000万円について連帯債務者となっていたので、毎月2万円ずつ返済していた。

≪御池さんの夫(享年48歳・男性)≫

職業:建設会社代表

備考:建設会社を経営していたが、合計7000万円の負債を抱えて自殺した。負債のうち5000万円分は会社名義の借金だったので、会社が倒産すると同時に消滅したが、2000万円分については妻である御池さんが連帯債務者となっていた。

≪物件とローンの詳細≫

住宅のタイプ:新築一戸建て

毎月の返済額:2万円

任意売却時の残債:2000万円

備考:御池さんと夫が所有権を半分ずつ保有していた。夫の死後、通常は御池さんが夫の持ち分を相続するところだが、借金の相続を避けるため相続放棄した。

御池さんはもともと夫とともに建設会社を経営していました。業界全体が斜陽化する中、会社の負債がふくらみ、代表を務めていた夫は借金を苦にして10年前に自ら命を絶ちました。当時、会社の借金は7000万円にのぼりましたが、夫の死後、一時的に社長の座についた御池さんが弁護士を入れて会社を清算したため、そのうち5000万円分は消滅しました。

ただし、残りの2000万円分は御池さんが連帯債務者になっていたため、夫の死後も支払い続けねばなりません。スーパーでパートとして働きながら、御池さんは毎月2万円ずつ返済を続けていました。

しかしながら2000万円の負債の利息が14%もあったため、債務はふくらむばかりです。10年間その状態を認めてくれた金融機関も、それではらちがあかないと考えたのでしょう。御池さんのもとに、一括返済を求める通知が届いたのです。

2000万円を一括返済する資力は御池さんにはありません。財産と呼べるのは居住している住まいだけなので、自宅を売却するのが唯一の返済方法でした。そこで御池さんは自宅を売るため、あちこちの不動産会社に声をかけたのですが、どの会社も「売却は不可能」といいます。

御池さんの住まいは権利の半分が宙に浮いた状態だったため、法律に詳しくない不動産会社にとってどうやって売却を進めればいいのかわからない物件だったのです。

30年前に自宅を購入する際、御池さん夫妻は自宅の所有権を分け、それぞれが半分ずつを保有することにしました。夫が自殺した際、本来なら夫の持ち分を相続するつもりでしたが、そうすると多額の借金まで受け継ぐことになります。御池さんは相続放棄を選択したため、自宅の半分は「誰のものでもない」状態となったのです。

誰も権利を持っていない不動産をどうやって売却すればいいのか、ほとんどの不動産業者は知りません。弁護士などの法律関係者なら方法は知っているかもしれませんが、債権者と交渉しながら不動産を債務者のニーズに応じた形で適正に任意売却を成功させる調整能力は通常ありません。

どこに相談しても「売却不能」といわれた御池さんが最後にたどり着いたのが、私の事務所でした。

相続財産管理人を立てて売却を進める

相続放棄されて宙に浮いた不動産を法的に処理するためには、「相続財産管理人」を立てる必要があります。宙に浮いた不動産の処理を申請する権限は、もともと財産を所有していた人の利害関係人、もしくは検察官などが保有しています。彼らが家庭裁判所に申請し、「相続財産管理人」を設定してもらうことにより、「誰のものでもない不動産」を売却できるようになるのです。御池さんのケースでは私の妻が司法書士として「相続財産管理人」となるべく申請を行い、家庭裁判所から認定を受けることができました。

任意売却を進めるためには一定の期間が必要なので、債権者である金融機関との交渉も欠かせません。御池さんに2000万円の負債を一括返済させるため、自宅の差押えを計画していた銀行には、手順を踏んで任意売却し、売却代金で返済する行程を私が説明しました。その結果、半年間の猶予期間がもらえたため、より御池さんの希望に添う生活再建を実現できたのです。

姉が購入してそのまま住まわせてくれることに

御池さんが一番希望していたのは夫との思い出が残る自宅に住み続けることでした。自殺した夫に対しては複雑な気持ちがあるものの、2人で購入し、幸せな記憶がたくさん詰まっている家に住み続けたいという思いには切実なものがありました。

ただし現状では収入が月額20万円に満たないため、高額の家賃を支払うことは困難です。投資家に購入してもらい、賃貸借契約を結ぶという手段がありますが、その場合家賃の相場は6万円程度となります。自宅を売却した後、残債を返済しながら毎月6万円の家賃を支払うのは、御池さんには困難でした。

そこで私が打診したのは「親族に購入してくれる人がいないか」ということでした。その結果、御池さんのお姉さんが購入者として手をあげてくれました。お姉さんにも夫や子どもなどの家族がおり、一存で決められることではありません。高額の不動産を購入しても、お姉さん一家にメリットはないので、家族の意向によってはトラブルになるケースです。

幸い、お姉さん一家は御池さんを助けることに反対せず、買い取りはスムーズに決まりました。

売却価格は周辺相場を参考に650万円としました。金融機関にとっては妥当な価格かどうかが気になるところなので、納得してもらえるよう私の会社で詳細な査定資料を作成しました。

御池さんは自宅の所有者がお姉さんに変わったものの、それまでと変わらず暮らせることになり、現在も以前とほぼ変わらない暮らしを営んでいます。

残債の返済は月額2万円で継続

自宅の売却代金が債務より少額だったため、御池さんには1000万円程度の借金が残りました。銀行との交渉で、残債についてはそれまでと同じく毎月2万円を支払うことで合意を得ることができました。

月額20万円に満たない収入でもどうにか支払っていける返済額です。

もし差押えを経て競売になっていたら、住む家を失った上に高額の債務が残ったはずです。家賃などの住居費を支払いながら、高額の返済を続けるのは御池さんには不可能です。経済的に破綻することになり、生活は非常に苦しいものになったと思われます。

現在、御池さんの暮らしが成り立っているのは、自宅をお姉さんに買ってもらい、家賃の支払いを免除してもらっているためです。ほとんどの専門家がさじを投げる難しいケースでしたが、任意売却に成功したことで、長期的に継続できる生活再建を実現できたといえます。

「相続財産管理人」とはどのような役務か?

「相続財産管理人」は相続人がいない財産やいるかどうか不明な財産を適切に処分する役務です。相続財産について利害関係のある人および検察官にはこの「相続財産管理人」を選任するよう申し立てる権利があります。利害関係のある人とは具体的には親族やお金を貸していた人などを指します。

選任の申立先は被相続人が最後に住所地としていた地域を管轄する家庭裁判所で、申し立てに際しては「この人を相続財産管理人に」などと推薦をすることができます。

申立時には「予納金」と呼ばれるお金を裁判所に納めるよう求められます。「予納金」は「相続財産管理人」に支払われる経費や手数料を賄うために徴収されるもので、通常は50万円から100万円程度となっています。一般的には手続きに要するコストは数十万円程度なので、手続き完了後に精算され、余った分は返金されます。

「相続財産管理人」の仕事は相続されなかった財産を適切に管理し、公正中立の立場で分配することです。したがって債権者がいる場合には、債権者が持つ債権に応じて相続財産を分配します。

御池さんのケースでは相続人が御池さんと息子さんだけ、債権者も一つの銀行だけだったため、手続きが簡単かつスムーズに進みました。隠し子など複雑な事情のある相続人がいたり、債権者が複数にわたったりする場合には、権利関係の特定などにたいへんな時間と手間がかかります。

そのため財産の処理が完了するまでには1年程度かかるのが一般的です。

「不動産取引×法律」の知識と経験が求められるケース

私の事務所を訪れるまでに御池さんは複数の不動産会社や法律事務所に相談を持ちかけたものの、誰もが売却は不可能と決めつけ、解決に導ける人はいませんでした。

一般的な不動産会社には法律の知識がないため、相続放棄された物件を売却する方法がわかりません。一方、弁護士や司法書士は「相続財産管理人」を立てることまでは知っていても、債務者のニーズに応じた任意売却のノウハウはありません。

このケースの場合には、妥当な価格を決めて買い主を見つけることで、金融機関に対して猶予期間を求める交渉ができるようになります。ところが、不動産取引や交渉の実務経験がなければ、どのタイミングでなにをすればいいのか判断することができません。そうして判断を間違えると任意売却は成功せず、場合によっては「御池さんに大きな負担がのしかかるだけ」ということになりかねないのです。

御池さんの家を売却するためには、100万円の予納金に諸経費を加え、200万円程度のお金がかかることが予測されました。任意売却が成功しなければ、予納金の100万円は無駄になってしまいます。その場合には責任を問われかねないという不安があるため、弁護士や司法書士はとりあえず「売却不能」と答えたのです。

不動産取引と法律という2つの面で豊富な知識と実務経験を持っていなければ、怖くて関われないというのが、このケースについて多くの専門家の考えでしょう。

任意売却の場面ではこういったケースは数多く見られます。そのため不動産会社と法律事務所が協力して解決にあたることもありますが、チームワークがなければそれぞれがバラバラに役割を果たそうとするだけでうまくいきません。

依頼者が本当に望む生活再建を実現するためには、知識と経験を持ち寄って行程表を作れるようなチームワークが必須です。残念ながら、日本にはまだそのようなサービスを提供できる組織や機関は稀少です。

手数料などの費用を捻出するためにはテクニックが必要

不動産の任意売却にはさまざまな費用が必要となります。弁護士や司法書士などの法律家に業務を依頼する場合にも、私のような任意売却専門家に相談し、売却を依頼する際にも手数料がかかります。

御池さんのケースではさらに予納金100万円という大きな費用が発生していますが、債務の支払いに行き詰まっている状況で、そのようなコストを賄うのはほとんど不可能です。専門家の中には「報酬がもらえそうにないから」という理由で御池さんの依頼を断った人もいたものと思われます。

したがって御池さんのようなケースでは、依頼人の希望に添った任意売却を完了するだけでなく、手数料などを捻出するためのテクニックも必要となります。

御池さんの場合、売却物件は自宅1軒でしたが、所有権は御池さん本人と夫の二つに分かれています。このうち「相続財産管理人」が扱うのは夫が保有していた分だけです。

つまり650万円という売却代金のうち、夫の分だった325万円は「相続財産管理人」により厳正に管理され、債権者である銀行に丸ごと渡されますが、御池さんの保有分は自由に処分することができるのです。

私はこの点に注目して、売却に必要な費用を御池さんが受け取る325万円から賄えるよう手配しました。費用を抑えて御池さんの取り分が多く残ったとしても、最終的には債務の返済に充てられてしまいます。御池さんが希望どおり自宅で暮らし続けられるよう、取り分からきちんと費用を捻出して、任意売却を成功させることは非常に高度なテクニックだといえます。

任意売却は早いタイミングほど成功率が高い

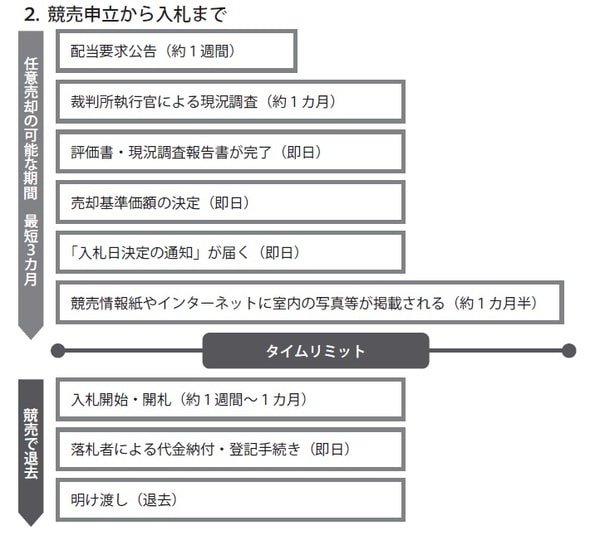

不動産の売却には時間がかかります。価格の査定、買い手探し、さらには諸手続などを含めると、有利な条件で売却するためには最低でも3カ月以上必要と考えられています。任意売却の場合はさらに、金融機関との交渉など難易度の高い手順が加わるため、時間的な余裕がなければ成功率が下がります。また、ある時点を過ぎると事実上不可能になるため、住宅ローンの返済に行き詰まりを感じたら、「いつまでなら任意売却が可能か」を意識する必要があります(図表)。

[図表]滞納から退去までのスケジュール

任意売却を決断する上で大きなターニングポイントとなるのが代位弁済です。債権者である金融機関に対して、この時点までに任意売却の意向を示すことができれば、競売の申し立てを待ってもらえることがあります。交渉次第では「しばらくの間は金利のみの支払いでよい」と支払いを猶予してもらえることもあるので、代位弁済前に対応することは非常に重要です。

「代位弁済」が行われてしまうと、状況は一変します。債権は保証会社に移行し、交渉の窓口は保証会社もしくは債権回収部署になります。期限の利益喪失により、「全額一括返済」を求められることとなり、それができない場合には抵当権が設定されている自宅を処分して売却価額を返済に充てなければなりません。自宅の処分方法には競売と任意売却がありますが、債務者が何のアクションも起こさなければ、保証会社は自動的に競売の申し立てを行います。

この競売の申し立てが任意売却の成否を分ける大きなターニングポイントです。私の会社で扱った事例について統計を取ってみたところ、競売の申立前に任意売却の交渉を保証会社と行った場合、成功率は91%にのぼりました。ところが競売申立後になると成功率は68%にまで落ち込んでしまいます。

代位弁済後すぐに保証会社は競売に必要な資料集めや書類の作成に入ります。通常約1カ月でその作業を完了し、裁判所に競売の申し立てを行うのですが、債権者には競売に80万円くらいの費用もかかります。その前に交渉し任意売却したいと告げることで、申し立てを待ってもらえることが多いのです。

もし申し立てまでに猶予期間をもらえたら、十分な時間をかけて買い主を探せるため、任意売却の成功率は大きく高まります。

競売の申立後でも可能? 任意売却のタイムリミット

もちろん競売の申し立てがなされてしまったからといって諦める必要はありません。競売の申し立てから入札までは最短で3カ月しかないため、成功率はどうしても下がってしまいますが、私が扱った事例の中には入札まで残り1週間という時点で任意売却にとりかかり、成功したケースもあります。

任意売却できる可能性が0になるのはいつなのか、二つの面から検証してみましょう。

法的な面から考えると、入札が完了し、その結果を発表する開札が行われても、まだ任意売却できる可能性は残されています。開札により落札者は購入する権利を得ただけであり、代金の支払いが行われて物件が落札者のものとして登記されるまでは債務者の所有物です。したがってそれまでは競売を取り下げることができ、任意売却を成功させるチャンスは残されているのです。

ただし、開札後に競売の取り下げを行う際には落札者の同意が必要となります。通常、競売の入札に参加するのはビジネスを目的とする不動産会社なので、同意を得るには金銭的な補償を求められます。経済的にひっ迫している債務者が十分な補償を行うことは非常に難しいので、実質的には開札前が任意売却の最終的なタイムリミットと考えられます。

タイムリミットについて考える上ではもう一つ、債権者の意向が重要な意味を持ちます。任意売却の実施は債務者が単独で行使できる権利ではなく、あくまで債権者との和解により与えられるチャンスにすぎません。「○月○日までに完了させること」と債権者が期日を定めたら、その日がタイムリミットになります。

競売は裁判所により行われますが、全権を握っているのは債権者です。したがって債権者との交渉で定められた期日がいつなのか、任意売却を進めるに当たってはしっかり確認しておくことが大切です。

矢田 倫基

烏丸リアルマネジメント株式会社

代表取締役