判断基準となるのは「コスト」と「中長期の成績」

A. 最近できた投資信託の実力は未知数。「10年以上うまく運用」している投資信託を選ぼう!

★「新しい=よい」とは限らない

投資信託協会「新規設定ファンド等に関するデータ」によると、2017年の1年間に新しく登場した投資信託は523本。営業日ベースで考えて、1日約2本ずつ新しい投資信託が誕生している計算です。かなり多く感じませんか?

日本人は(日本人に限った話ではないかもしれませんが)新しいものが好き。ですから「新発売」といわれると、ちょっと買ってみようかという気持ちになるものですし、前のものよりよいと思ってしまうようです。新しい投資信託もその例に漏れず、よく売れる傾向にあります。

しかし、新しい投資信託の実力は未知数です。もちろん、よい投資信託になる可能性もありますが、他の投資信託に埋もれてしまい、早期に低迷する投資信託もあるのです。出たばかりでよい・悪いを判断するのは難しいものがあります。ですから、安易に手を出すのは危険です。

では10年以上運用が続く投資信託なら安全なのでしょうか。これもまた、必ずしもそうとはいいきれません。浮き沈みの激しい市場で10年間残ってきたことは評価できますが、大切なのは低コストかどうか、中長期で好成績を残しているかどうか。運用コストと運用実績をよく吟味し、純資産総額・基準価額がともに右肩上がりで増加している投資信託を選びましょう。

大手運用会社の商品は割高になりがち!?

A. 「独立系の運用会社」のほうが個人投資家の利益を考えた親身な運営をしている!

★自分たちの利益を優先した商品が売られることも…

投資先の資産・値動きの目標・手数料など、投資信託の商品設計をしているのは運用会社(投資信託運用会社)と呼ばれる会社です。運用会社がつくった投資信託は、販売会社で投資家に売られます。そして集まったお金は信託銀行に預けられ、運用会社の指図で運用されます。

2018年5月現在、投資信託協会の正会員となっている投資信託運用会社は100社あります。そのリストを見てみると、大手の銀行や証券会社、生命保険会社などの関連会社だと思われる会社もあれば、そういった会社に属さない、いわゆる独立系の会社もあります。

大手の運用会社では、数百本もの投資信託をとりそろえ、発売しています。それを売ることで、合計10兆円以上のお金を集めている運用会社も数社あります。ラインナップも充実していて、メジャーな投資先はまず網羅しています。なかには、安定して資産を増やしてくれる、有益な投資信託もあるにはあります。

しかし、そうしたよい投資信託がたくさん宣伝されるかというと、けっしてそうではありません。そこには、どうしても大企業の論理が働いてしまいます。

つまり、会社全体で注力している商品を売ろうとしたり、手数料を高くして稼ごうと考えたり、自社の利益を優先した運用をしたりしがちだということです。

運用会社もやはり営利企業ですから、それはある意味、仕方のない部分もあります。ただ、そういった投資信託は往おう々おうにして、投資家の役には立たないのです。

いっぽう、独立系の運用会社があつかう投資信託はわずか数本です。規模からして、あらゆる商品をあつかうというわけにはいきません。しかし、大手の運用会社のようなしがらみもなく、より投資家の利益を考えた運用をすることができます。

独立系の運用会社は「顔が見える運用」が売りです。ファンドマネージャーや運用担当者の顔写真をサイトに並べ、その投資信託の投資哲学を語ったり、投資先に対するインタビューを掲載したりして、情報の発信を丁寧におこなっています。こうした姿が投資家の安心感につながり、人気を集めています。

実際、そうした投資信託の中には、個人の資産形成に有効なものも多くあるように感じます。ですから、大手の運用会社が大きく宣伝するような割高な投資信託を買うよりも、独立系の運用会社が投資家本位で考えた、顔の見える投資信託を買うほうがずっと得だということができるでしょう。

コストが低いのは「ファミリーファンド」

A. 運用成績が同じようなら「ファミリーファンド」のほうがコストが低いので得!

★ファンドオブファンズは、コストの二重払い

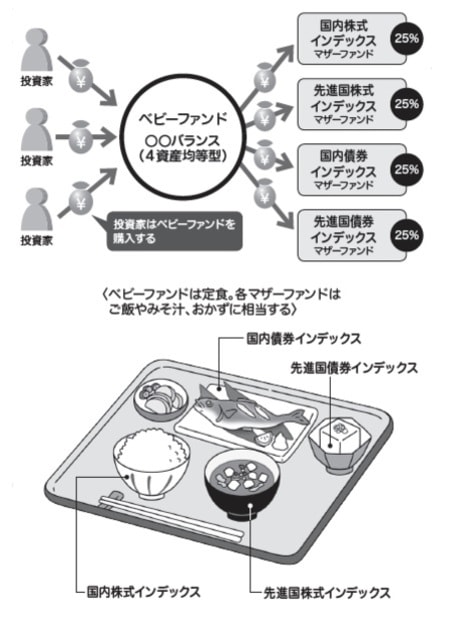

ファミリーファンド方式とは、複数の投資信託の資金をまとめて「マザーファンド」と呼ばれる投資信託に投資し、マザーファンドで株式や債券などに分散投資をして運用する方式のことをいいます。私たちは「ベビーファンド」と呼ばれる投資信託を購入し、ベビーファンドがマザーファンドに投資をするしくみになっています。

ベビーファンドではアセットアロケーション(資産の配分)を決め、マザーファンドではそれぞれ資産クラスごとの投資をおこないます。わかりやすくいえば、ベビーファンドは定食で、マザーファンドはその中に盛り込むご飯やお惣菜という感じです。マザーファンドはすべて同じ運営会社内のファンドなので、手数料を低く抑えることができます。

いっぽう、ファンドオブファンズ方式とは、ひとつの投資信託が、外部にある複数のファンドに投資する方式です。「自社」のファンドではなく「外部」のファンドに投資をするので、外部のファンドぶんの手数料が含まれるため、手数料が高くなります。

●ファミリーファンド方式…同じ運営会社の複数のファンドに投資しているため手数料は低い

●ファンドオブファンズ方式…他社の複数のファンドに投資しているため手数料は高い

[図表]ファミリーファンド方式の仕組み

それぞれのメリットを見ていくと、ファミリーファンド方式は、複数の投資信託から集まったお金をひとつにまとめることによって、運用資金が巨額になり、効率的に運用できるという面があります。ファンドオブファンズ方式は、ひとつの投資信託に投資されたお金を複数の投資信託に再投資して運用するので、ひとつの投資信託に投資するよりもさらに分散効果は高まる点や、平均よりも優秀なファンドを選ぶ力がある点があげられます。

ただし、ファンドオブファンズ方式の注意点として、分散効果が高まる点は自身で直接分散すれば済むという点、ファンド選択能力を評価するのはなかなか難しいという点があります。

さて、ファミリーファンド、ファンドオブファンズ、得なのはどっちかですが、運用成績が同じならファミリーファンド方式の投資信託を選んだほうがコストは低いため、得です。よって、基本的にはファミリーファンド方式の投資信託を選ぶべきです。

とはいえ、中にはコストを踏まえて運用成績がファンドオブファンズ方式の投資信託のほうが継続的に高い場合があります。その場合に限り、ファンドオブファンズの投資信託を選んでもよいでしょう。

頼藤 太希

日本証券アナリスト協会検定会員(CMA)

ファイナンシャル・プランナー(AFP)

宅地建物取引士