「分配金が多い商品=よい商品」とは限らない

A. 分配金の種類に注目。少額でも「普通分配金を無理なく出している」投資信託のほうが得!

★元本が減ると、将来の値上がり益も減る!

買った投資信託からもらえる分配金、たくさんほしいですか? と聞いたら、おそらく誰もが「ほしい!」というでしょう。しかし、みなさんが手にする分配金は、無理してひねり出しているものかもしれません。はたして、それでもたくさんほしいでしょうか。

投資信託の分配金には、普通分配金と元本払戻金の2種類があります。

普通分配金は、投資信託が組み入れている株式や債券などを運用した結果、得られた運用益から支払われる分配金です。分配金といえば、こちらを連想される方が多いと思います。

それに対して元本払戻金は、元本の一部を取り崩して支払う分配金です。「特別分配金」とも呼ばれます。特別などというと、何だかボーナスが出たような気分になりそうですが、残念ながらそうではありません。

投資信託の中には、毎月分配型のように、定期的に分配金を出すことを掲げている投資信託があります。この投資信託の運用がうまくいっているときは、無理なく普通分配金を出すことができます。しかし、うまくいかないときは、普通分配金を出せなくなってしまいます。

それでも分配金を出さなければいけないというときに、元本を取り崩して、元本払戻金として分配金を出すのです。

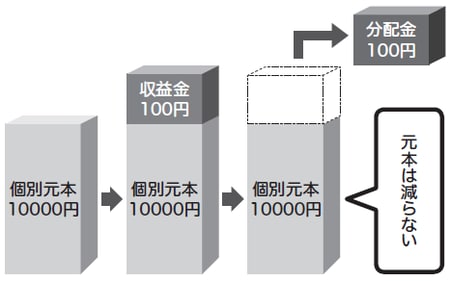

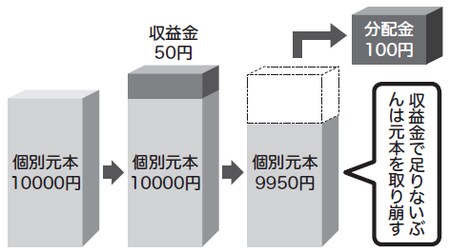

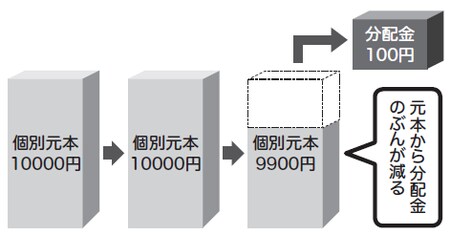

[図表1]は、分配金が支払われるパターンを3つに分けたものです。分配金が運用益から受け取れる場合は、普通分配金として分配金を支払うため、元本は減りません。しかし、分配金が運用益でまかなえない場合や、そもそも運用益がない場合は、元本の一部を取り崩して支払うのです。

普通分配金は、もらえれば得をします。利益ですから税金もかかります。しかし、元本払戻金はもともと、あなたが積み立てたお金です。もらっても得でも損でもありませんから、税金もかかりません。「もらっても得でも損でもないなら、とくに問題ないじゃないか」と思われるかもしれません。確かに分配金を受け取った時点ではそうなのですが、問題はそのあと、投資信託が値上がりしたときにあります。

元本の1万円を取り崩さなかった投資信託Aと、元本の1万円を取り崩して5000円になった投資信託Bがあるとします。この2つの投資信託が、ともに10%値上がりしたとき投資信託Aの元本は1万1000円と、1000円増える結果になります。しかしこのとき、投資信託Bの元本は5500円、つまり500円しか増えない結果となってしまうのです。

いいかえれば、投資信託Aに投資した人より500円損していることになります。元本払戻金を支払うことで、投資信託の元本が少なくなってしまうと、値上がりしたときの恩恵も少なくなってしまいます。

そもそも、投資信託は値上がり益を求めて購入しているはずです。元本払戻金によって、その値上がり益が受け取りにくくなってしまう可能性があります。高い分配金が受け取れるのは結構なことですが、その中身が元本払戻金で、無理やり出している投資信託はNG。それならば、分配金が少なくても、普通分配金で無理なく出している投資信託のほうが得でしょう。

[図表1]「分配金」の支払い

〈運用益から受け取る場合〉

〈運用益と元本の取り崩しを合わせて受け取る場合〉

〈元本を取り崩して受け取る場合〉

分配金は「年1回配当」がおすすめ!

A. 毎月分配型は“複利効果”がなく税金も毎回かかるので「年1回配当」のほうが得!

★「お金を増やす」目的なら、断然「年1回配当」

投資信託を選ぶときに、分配金の額や分配金利回りはもちろん、分配金をもらえる頻度が多いものに注目する人が多いようです。

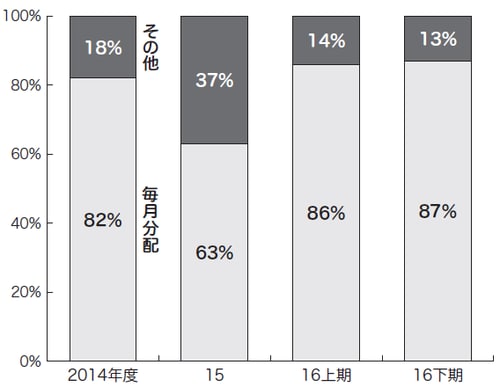

公募の国内株式投資信託の中で、毎月分配型の占める割合は、QUICK資産運用研究所のデータによれば、2017年10月末時点で、48.9%となっています。同社のデータによれば、2011年8月の72%をピークに、その後は低下傾向にあるとはいえ、約半分が毎月分配型という現状です。

なぜ、毎月分配型に人気が集まるのでしょう。理由はいくつかあると考えられます。

まず1点め、日本では昔から人気のある、不動産の家賃収入のように、お金自身にお金を生み出してもらう「不労所得(働かずして得られる収入)」への憧れが強いからだと考えます。なので、投資信託も毎月分配金があるほうがよいと映っているのかもしれません。

しかし、お金を増やすという観点では、分配金があることは非効率です。投資で効率よく増やしたいならば、運用で得た利益も投資へまわす「複利」で増やすことが大切だからです。

例えば、運用利回り3%の投資信託を10万円ぶん買い付けて、1年後に3000円をもらったとします。この3000円を受け取らずに、再度投資へまわせば、翌年は10万3000円に対して3%の利益が得られます。

毎月分配型では、この3000円を受け取ることになるので、このような利息が利息を生むという効果を得られません。

また、利益を分配金として受け取ると、その時点で20.315%の税金が取られてしまうので、そのぶんが再投資にまわせないのは非効率といえます。分配金は出さないほうが運用においては効率的です。

2点め、高い分配金を毎月もらえることが、運用成績がよいものだと考えている人が多いからだと考えます。毎月分配型の中で、どんな商品に人気が集まっているのか見てみると、月々の分配金の高さと人気が比例しています。しかし、「高い分配金を毎月もらえる=運用成績がよい」ではありません。

日々変動する相場の世界で、毎月損を出さず、運用益を出し続けるのは無理です。実際に、毎月分配型投資信託の分配金の中身を見てみると、運用で損を出しているにもかかわらず、継続的に分配金が支払われているケースが多いのです。

3点めですが、銀行を中心とした金融機関が積極的に、毎月分配型投資信託を販売しているからでしょう。

金融庁のレポートによれば、販売している投資信託の8割~9割が毎月分配型投資信託という状況です。

[図表2]売れ筋の投資信託における分配の比率

ここで、疑問が出てきます。なぜ銀行を中心とした金融機関(正しくは窓口に座っている職員の人たち)は、毎月分配型投資信託をすすめてくるのでしょうか。

相談に乗った結果、毎月分配型が適していたからでしょうか。もちろん中にはそういった方もいらっしゃるでしょうが、それでは、販売している投資信託の8割~9割が毎月分配型投資信託という状況は説明できません。

その理由は、手数料収入が多いからです。手数料はあなたの資産を確実に減らす「損失」です。なるべく手数料がかからない商品を選ぶべきです。

毎月配分型と年1回配当。得なのは、年1回配当です。

理由はまず、分配金は再投資にまわすと複利効果が得られ、よりお金が増えるからです。また、分配金には20.315%の税金がかかるので、毎月分配金が出ると税金がとられたぶん、再投資にまわせるお金が減ります。

さらに毎月分配型は、元本を取り崩している場合がほとんどで、「お金を増やす」にはまったく向いていません。極め付きは、販売手数料や信託報酬などの手数料が高いものが多いからです。

分配金の額や分配金利回り、分配金をもらえる頻度が多いかどうかという視点で投資信託を購入することはおすすめしません。

お金を効率的に増やしたいなら、分配金は再投資を

A. 資産を大きく増やしたいなら「再投資」が得。ただし、受け取るのが絶対に悪いわけでもない…

★〝複利の力〟で運用効率をアップする

投資信託から支払われる分配金は、受け取るか再投資するかを選ぶことができます。受け取る場合はそのまま現金として受け取り、再投資する場合は分配金で同じ投資信託を購入します。

投資信託の値上がり益をより多く受け取るには、元本は多いほうが有利です。したがって、お金を効率的に増やしたいのであれば、分配金は再投資したほうが有利になります。

分配金で購入できる投資信託の口数は、たいして多くないかもしれません。しかし、次にもらえる分配金は、この分配金で購入した投資信託からも出ることになります。

つまり、分配金が分配金を呼ぶ複利効果が期待できるのです。これが積み重なることで、運用の効率は格段によくなる、というわけです。

では、分配金を受け取るのが絶対に悪いのかというと、必ずしもそうとはいいきれません。例えば、年金を受給するようになった65歳以上の方などは、年金とは別に、生活費などの足しとなるような収入があると嬉しいでしょう。年金の支給は2か月ごとですが、毎月分配型の投資信託で分配金を受け取るようにすれば、毎月お小遣いのように一定の収入が得られます。

頼藤 太希

日本証券アナリスト協会検定会員(CMA)

ファイナンシャル・プランナー(AFP)

宅地建物取引士