相関係数を意識した効果的な分散投資

効果的な分散投資を行うためには、値動きの向きが異なる資産を組み合わせることが重要です。この値動きの向きを調べるのに便利な数値が「相関係数」です。相関係数を意識して資産を組み合わせることで、全体の値動きが抑えられた効果的な分散投資を行うことが期待できます。

値動きの違いを把握する相関係数

前回ご説明しましたように、効果的な分散投資を行うためには、投資する資産の数よりも、値動きの向きが異なる資産を組み合わせることが重要になります。値動きの違いがグラフを見ただけではっきりと分かれば良いのですが、それだけでは把握することがなかなか難しいです。そこで、値動きの向きを把握するのに便利な数値が「相関係数」となります。

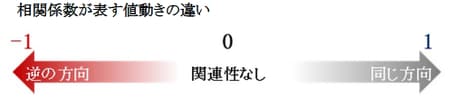

相関係数とは、2つのグループの数字が同じ方向に動く度合いを-1から1の間の値で表します。相関係数が1に近づくほど、2つのグループの数字の値動きは同じ方向に動きます。そして値が0に近づくにつれ関連性がなくなっていき、-1に近づくほど逆の方向に動くことを示しています。過去の値動きから、各資産間の相関係数を計算することで、それぞれの資産の値動きの向きが同じなのか、関連性がないのか、それとも逆に動くのか調べることができます。具体的に見てみましょう。

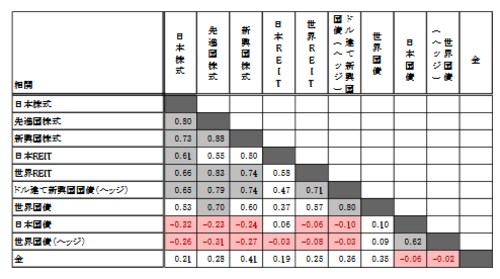

代表的な資産間の相関係数を図表1に示しています。例えば、「日本株式」と「先進国株式」の相関係数は0.8と1に近い値です。これは、日本株式と先進国株式が、同じ方向に動きやすいということを意味します。また「日本株式」と「世界REIT」は、異なる地域の異なる資産ですが、相関係数は0.66とこちらも1に近い値です。したがって、「日本株式」と「世界REIT」も同じような値動きをしていたことが分かります。一方で「日本株式」と「日本国債」の相関係数は-0.32であることから、それぞれの資産の値動きの向きは関連性が低かったことが分かります。

このように資産間の相関係数を調べることで、値動きの向きの違いを把握することができます。

[図表1]代表的な資産間の相関係数

日本株式:MSCI日本株価指数、先進国株式:MSCI世界株価指数、新興国株式:MSCI新興国株価指数、日本REIT:東証REIT指数、世界REIT:S&PグローバルREIT指数、ドル建て新興国国債(ヘッジ):JPモルガンEMBIグローバル・ディバーシファイド指数、世界国債:シティ世界国債指数、日本国債:シティ日本国債指数、世界国債(ヘッジ):シティ世界国債指数(ヘッジ)、金:金スポットレート

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

相関係数を意識した効果的な分散投資

では、相関係数を利用して分散投資を行った場合、どのように値動きが抑えられるか考えていきましょう。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

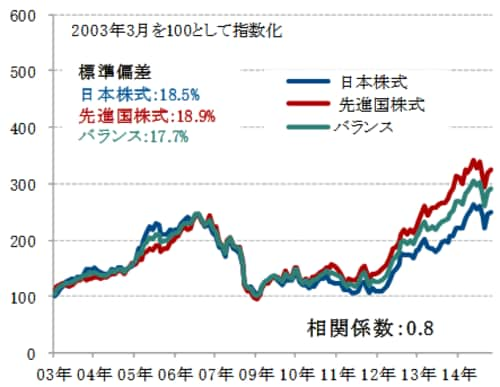

まず、日本株式と先進国株式にそれぞれ50%ずつ投資した場合、値動きの大きさがどの程度抑えられるかみていきたいと思います。日本株式と先進国株式の値動きの大きさを示す標準偏差は、それぞれ18.5%、18.9%です。この二つの資産を組み合わせた全体の値動きの大きさは17.7%となりました。日本株式と先進国株式の標準偏差の平均は18.7%となりますので、1%程度全体の標準偏差を抑えることができましたが、大きな分散効果は得られていません。その理由は、日本株式と先進国株式の相関係数が0.8と高く、日本株式と先進国株式の値動きの向きがほとんど同じであるため、分散効果が効いていないからです。資産の値動きを「波」に例えると、日本株式と先進国株式に分散投資しても、波の向きが同じであるので、お互いが大きく打ち消すことが期待できないということです。

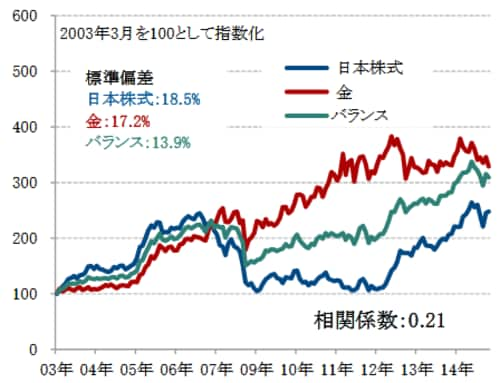

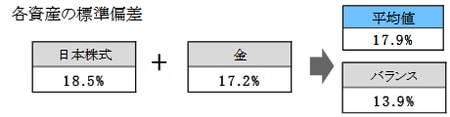

一方で、日本株式と金にそれぞれ50%ずつ投資した場合、様相が異なります。金の標準偏差は17.2%ですので、日本株式と金の標準偏差の平均は17.9%となります。しかし、日本株式と金を半分ずつ組み合わせた全体の標準偏差は13.9%まで低下しました。それぞれの標準偏差の平均よりも4%近く値動きが抑えられることが分かります。これは、日本株式と金の相関係数が0.21と先ほどに比べて低いことが要因です。日本株式と金の値動きの向きに関連性が低く、分散効果が効いていることが分かります。それぞれの波がお互いをある程度打ち消しあい、全体の波の大きさを抑えることが期待できるということです。

このように相関係数の小さい資産同士を組み合わせることで、全体の値動きを抑え、高い分散効果を期待することができます。ただし、資産間の相関係数は過去の値動きから計算されたものであるため、将来も同じような関連性が保証されるものではないという点に注意が必要です。

[図表2]各資産を組み合わせた場合の標準偏差

同じ方向に動く日本株式と先進国株式50%ずつ組み合わせたバランス(相関係数0.8)

日本株式:MSCI日本株指数、先進国株式:MSCI世界株指数、金:金スポットレート、全て円換算(月次リターンの年率)

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

相関係数の高い資産同士を組み合わせても標準偏差(=価格変動リスク)はあまり小さくならない⇒分散効果が小さい

違う方向に動く日本株式と金を50%ずつ組み合わせたバランス(相関係数0.21)

日本株式:MSCI日本株指数、先進国株式:MSCI世界株指数、金:金スポットレート、全て円換算(月次リターンの年率)

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

相関係数が低い資産同士を組み合わせると標準偏差(=価格変動リスク)は大きく低下⇒分散効果が大きい

※当資料で使用したMSCI指数は、MSCIが開発した指数です。同指数に対する著作権、知的所有権その他一切の権利はMSCIに帰属します。またMSCIは、同指数の内容を変更する権利および公表を停止する権利を有しています。当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識 分散投資編(2)<相関係数を意識した効果的な分散投資> 』を参照)。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~