「財務情報+非財務情報(ESG)」から対象を評価

本連載において、筆者の経験をもとに、2社の運用会社とその運用手法を紹介し、日本で人気の「テーマ型」投信ならびに低コストの「インデックス投資」について考察した(関連記事『米国ヘッジファンド、欧州運用会社に学ぶ「投資」の基本とは?』『日本で売れている「テーマ型」投資信託…欧米では不人気な理由』『意外とリスクも大きい?「インデックス投資」が抱える問題点』参照)。

今回は、欧州を中心に日本でも広まりつつあり、長期投資には欠かせない手法となってきている「ESG投資」について、筆者が在籍していた欧州の運用会社での経験をもとに、話をしていきたい。

投資選択における主要基準の1つに「長期投資に適しているか」という項目があると前述したが、「長期投資」で大切なことは、投資先企業が持続的・安定的に成長する可能性があるか、長期的な投資パフォーマンスがあるかなどを分析し、判断することである。これを測る指標として「ESG」というワードが、日本でも最近聞かれるようになった。

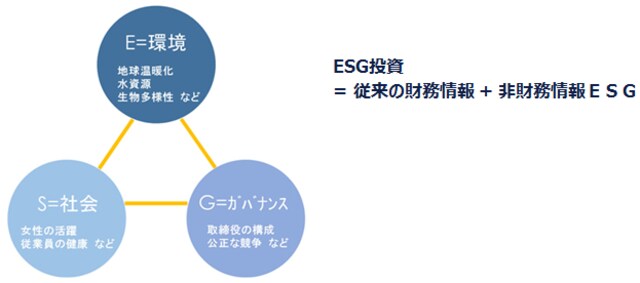

ESGとは、環境(Environment)、社会性(Social)、ガバナンス(Governance)の頭文字をとった言葉で、企業の収益性や成長性を分析する財務情報に加えて、長期投資のためには、分析対象をESGという「非財務情報」に広げる必要があるという考え方だ。

財務情報からは読み取れないリスク要因として、地球環境の変化、法規制など制度の変更、労働市場の変容、新しい人権上の課題、それらに伴う企業への社会的要請の増大などがある。これらのリスク要因を軽視し、発生への予防や対策を怠っている企業は、将来的に、存続と成長に悪影響がおよぶ危険性をはらんでいる。たとえば、環境や法規制、人権、労働上の問題への取り組みをおろそかにしている場合、製品の不買運動が起こるなどして業績が落ち、企業の成長にブレーキがかかってしまうなどのリスクを背負っている(参考:オリックス銀行株式会社ウェブサイト https://www.orixbank.co.jp/personal/investment/learn/esg/)。

<ESG要素の例>

E:環境

環境に配慮した製品管理、環境への配慮及び活動、汚染防止、 Co2削減、持続可能性資源の利用、自然保護

S:社会性

雇用労働条件、職場の安全性確保、ハラスメント防止、人権への配慮、差別排除、汚職防止、知的財産の尊重、公正な競争/マーケティング、消費者からの苦情対応など、持続可能な消費、消費者の安全衛生の確保、個人情報保護、コミュニティへの参画、教育文化活動、雇用創出

G:ガバナンス

法令遵守、コンプライアンス態勢、内部統制、リスクマネジメント、事業継続プラン、バリューチェーン/サプライチェーン管理、情報開示、グループ会社ガバナンス、経営の透明性確保、外部監査

財務情報からは見えてこない「リスク」を判断

2010年に起きたメキシコ湾における原油流出事故を覚えているであろうか。流出した油が翼に付着し飛べなくなった多くの鳥の映像に、衝撃を受けた人も多かったかと思う。海底油田爆発によって、この原油流出事故を起こした英国ブリティッシュペトロリアム社(以下、BP)は厳しく断罪された。BPの株価は50%下落し、主要な裁判に6年間を要し、賠償金や汚染対策などでBPが最終的に支払う金額は400億ドル(約4.5兆円)を超えるといわれている。

流出事故前はどうだったであろうか。リーマンショック以降の原油価格再上昇を背景に、海底油田開発で高い技術力を要していたBPは優良企業として年金などから投資されていた。一方で、環境への配慮、事故が起きたときのリスクマネジメントなど、財務情報からは見えないリスクを抱えていたことを事前に見抜いていた投資家は少なかっただろう。

他にもここ数年を見ても、米国フェイスブック社の個人情報流出、ロシアのクリミア侵攻におけるロシア軍需産業へのEU国の制裁、ノルウェーの大手政府系年金が日本を含む石炭企業世界数十社を投資先から排除した事例、パーム油生産(パームやし農園開発)のための森林破壊を原因としたインドネシアの大手企業に対する取引や投資の見直しなど、企業の財務分析や有価証券報告書からは読み取れない情報で、その企業の長期持続性を揺るがす深刻な事態が起こっているのは周知の事実である。

日産自動車株式会社(以下、日産)を例にあげてみると、カルロス・ゴーン会長の役員報酬が(少なくとも日本スタンダードでいえば)突出していることに、不自然さを感じた方も多かったと思う。ある格付機関は「事前に日産のガバナンスには最低点をつけていた」と新聞などで述べており、日産は事件発覚前にESGの観点から投資の対象外となりつつあった。

ESG投資は、こうしたことからもESG先進国である欧州を中心に日本でも急速に広まりつつあり、長期投資には欠かせない手法の1つとなってきている。

※SRI(投資)とはSocially Responsible Investmentの略で「社会的責任投資」と訳される。ESG投資とは同義語で使われる場合が多い。

ただし、「倫理的投資」と区別されるこのESG投資には、どのようにそれを「ポートフォリオに反映」させて「利益に結びつけるか」という課題がある。日産の例でいえば、格付機関の見立てのように、一部のガバナンスのスコアの低さが事前にわかっていた場合、日産に対する投資を手控えたり、投資割合を引き下げたりしていたファンドはどれくらいあったのだろうか。また、今後についてはどう反映させていくのだろうか(そもそも、それが長期的に正しいかも含めて)。

日産はゴーン氏のもとで村山工場閉鎖など強力なリストラを断行、低迷していた業績をV字回復させ、三菱自動車工業株式会社を買収し、トヨタ自動車株式会社を抜いて、現在世界第2位の自動車グループになっている。E(環境)やS(社会)の面においても、走行中のCO2排出量をゼロにする「ゼロ・エミッション」と、日産車がかかわる交通事故による死者数をゼロにする「ゼロ・フェイタリティ」の実現を積極的に推進していた。日産のESGにおいて、G(ガバナンス)をクローズアップして、実際にファンドの投資基準に反映させて損失を避ける、あるいは長期投資で利益につなげることはそう容易ではないと思われる。

次回は、筆者がInvestment Officerとして2013年より2年ほど駐在していた欧州の運用会社の長期運用のノウハウである「利益との両立を目指したESG投資の実務」について紹介したい。

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は著者の個人的な見解を示したものであり、著者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、著者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。