返済予定のない貸付金については早めの対策が必要

【問題事例13】会社への貸付金を親族ではない後継者に生前贈与すると・・・

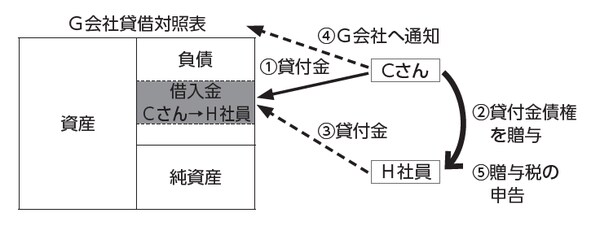

Cさんは自らが創業したG会社を長年経営してきましたが、親族に後継者がいないため、親族ではないH社員に事業を引き継ぎました。Cさんから会社に貸し付けていた500万円については、後継者のH社員へ贈与するつもりです。

【問題点】

①会社への貸付金は相続時には相続財産として相続税の課税対象になります。

②贈与の事実が証明できないと、贈与自体が否認され、貸付をした者の相続財産になるおそれがあります。

③貸付金債権の贈与を受けた受贈者には贈与税が課されます。

注意すべきポイント

貸付金は原則としてその元本500万円が相続税の課税対象になりますので、返済を受ける予定のない貸付金については早めの対策が必要です。

贈与は当事者の一方であるCさんが自己の財産である貸付金を無償で相手方であるH社員に与える意思表示をし、相手方が受諾することによってその効力を生ずる契約です。したがって、本事例でも贈与契約書を取り交わしておくべきです。

贈与をした場合は、贈与をしたことにより債権者が変わったことを債務者である会社に通知し、会社はその通知の事実にしたがって帳簿に記載された借入先を変更する記帳処理をする必要があります。また、この機会に債務者G会社と新債権者H社員との間で債務の存在の確認書などを取り交わしておいたほうがよいでしょう。

[図表]

受贈者であるH社員には贈与税が課されます。この場合の贈与税の計算は、本事例のような直系尊属以外からの贈与と直系尊属からの贈与とでは贈与税の税率が異なるので注意が必要です。

また、贈与を受けた者が相続人に該当する場合は、相続開始前3年以内の贈与財産として相続税の計算の際に貸付金債権として足し戻されます。

本事例では親族外の社員に対する贈与のため、H社員がCさんから遺贈を受けるなど特別な要件に該当しない限りは相続税の計算に足し戻されることはありません。

贈与のうち、相続時精算課税(本書『家族が困らないために 亡くなる前にやっておきたい手続きと対策』65頁参照)に該当しない贈与は暦年贈与といわれ、その年の1月1日から12月31日までの間の贈与について、贈与税がかからない基礎控除額が110万円あります。

この制度を利用するために、仮に本事例の貸付金500万円を5等分して100万円ずつ5年に分けることで各年の基礎控除額110万円に納まるように贈与をしたとしても、それがあらかじめ100万円ずつを5年間毎年贈与するような約束となっているものは定期贈与といって、総額500万円をもとに贈与税が計算されることがあるので注意が必要です。

休業会社でも株式は相続財産として相続税の課税対象に

【問題事例14】債務超過が続く会社を休業状態のままにしておくと・・・

Dさんは祖父の代に創業したE会社を経営してきましたが、会社は債務超過が続き、また、後継者もないため、事業をやめる決断をしました。

金融機関やその他の債権者に対する債務、また従業員への退職金については、会社の資産を処分することで滞りなく支払えそうなのに対し、Dさん個人からの貸付金の一部は弁済できません。外部の債権者や従業員に支払ったあとの会社については、清算やその他の手続きが煩わしいので休業状態のままにしておくつもりです。

【問題点】

①会社への貸付金は相続時には相続財産として相続税の課税対象になります。

②休業会社であっても、その株式は相続財産として相続税の課税対象です。

③事業をやめても会社を清算しない限りは毎事業年度終了後に決算をし、税務申告をする義務があります。また、事業年度ごとに資本金等の規模に応じて法人都道府県民税、市町村民税の均等割額の負担がかかります。

注意すべきポイント

貸付金は原則としてその元本が相続税の課税対象なので、返済を受ける予定のない貸付金については放置せず、会社の清算とともに早めの対策をすることが必要です。

会社が債務超過の場合の清算は、裁判所の監督のもと特別清算の手続きが必要です。この事例では個人の貸付金を債務免除することで債務超過状態を解消できるようなので、裁判所の監督を要しない通常の清算手続きを行うことができます。

債務免除を受けたE会社は、その受けた経済的利益が受贈益となり法人税法上の益金として収益に加算されます。会社清算手続きにおいては、税務上の繰越欠損金を超える債務免除益に対して期限切れ欠損金額を損金算入できる点がポイントです。

休業中の会社の株式の評価は純資産価額方式によるので、その休眠会社が、債務超過でない場合にはその株式はプラスの評価になり課税対象となります。

会社清算においては、まず株主総会で解散の特別決議をし、それまでの取締役が退任をし、清算事務を遂行する清算人を選任します。通常は従前の取締役がそのまま就任して清算事務を遂行しますが、解散登記や清算中の法人税等の申告、清算結了登記など、通常の会社経営ではなじみのない手続きが登場しますので、専門家である司法書士や税理士などのアドバイスを受けましょう。

また、本事例とは異なり、債務超過が解消せず特別清算の手続きが必要なときも同様に専門家に相談すべきです。

生前3年以内に贈与したものについては相続税の対象

【問題事例15】過去3年間に贈与を受けていた財産を相続税申告で計上しなかった場合

2年前にAさんが亡くなり、妻のBさんと長男Cさんがこのたび相談に来られました。子供は他に長女Dさんがおり、相続人は3人です。当時の財産は、預貯金4,000万円、自宅土地・建物の評価額があわせて2,000万円で、合計6,000万円だったそうです。すでにご自身らで預貯金、不動産の名義変更、相続税申告手続きおよび納税も終えていました。

しかし、今頃になって税務署の税務調査が行われることとなり、あらためて税金を納めなければならないことになったとのことです。

そこで、詳しくお話をお聞きするなかで、Aさんが亡くなる3年の間に、Bさん、Cさん、DさんがAさんから生前贈与を受けていたのかどうかを確認しました。すると、Cさんが現金500万円、Dさんが800万円もらっていたことが判明しました。

結局、生前贈与を受けていた1,300万円が相続財産に未計上のまま相続税申告を行ったため、追徴課税されることになってしまったということです。その後、Cさん、Dさんはすみやかに納税し、ようやく2年越しの相続手続きに終止符を打つことができたのでした。

【問題点】

亡くなった方から相続人に対して、過去3年間に贈与を受けていた場合、相続税申告においては、その贈与分を遺産に計上したうえで相続税額を計算し納税しなければなりません。

注意すべきポイント

相続人に対して、暦年贈与(基礎控除枠110万円まで)を使って毎年贈与していたとしても、生前3年以内に贈与したものについては、相続税の対象となります。一方、孫など相続人以外への3年以内の贈与に関しては、相続税の対象にはなりません。ただし、生命保険の受取人が孫であった場合や遺言による孫への遺贈の場合は、相続税の対象となることがありますので注意が必要です。