会社への貸付金は相続時には相続財産として課税対象に

【問題事例11】会社への貸付金を現物出資して第三者割当増資

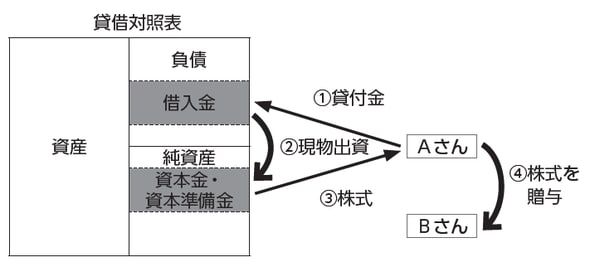

Aさんは自分が創業し、長年経営してきた会社Cをこのたび長男Bに譲ることにしました。会社の全株式はすでに長男Bへ移転したのですが、会社が経営難の時にAさんから会社に貸し付けた1,000万円については現在もなお貸し付けたままになっています。

Aさんはこの貸付金1,000万円について、返済を受けるよりも会社の成長に役立てて欲しいと思っています。

そこで、Aさんが貸付金を現物出資して第三者割当増資をすることにより会社Cの株式を引き受ける方法(デット・エクイティ・スワップ=DES)を実施しました。引き受けた株式については今後、長男Bに贈与する考えです。

【問題点】

①会社への貸付金は相続時には相続財産として相続税の課税対象になります。

②第三者割当増資はその時の時価で株式を割り当てないと、既存の株主との間でみなし贈与として贈与税が課される可能性があります。

③貸付金の時価評価によっては、法人に益金が生じることがあります。

④資本金等の額が増加することで法人地方税の均等割の負担が増えることがあります。

⑤資本金の額が1億円を超えると、中小法人に認められた税務上の特典が受けられなくなるほか、法人事業税の計算上、外形標準課税の対象となります。

注意すべきポイント

会社への貸付金はその元本全額が相続税の課税対象で、無利息でないかぎりは利息も対象になります。

第三者割当増資においては、増資により引き受ける株式の数について既存の株主と価値が均衡するようにしておかないと、Aさんから長男Bへ、または長男BからAさんへのみなし贈与が発生します。

Aさんの会社は債務超過ではありませんが、債務超過の会社に対する貸付金は返済能力に疑問があるため、その貸付金の時価が債権額よりも低いことがあります。その場合にはその差額について債務消滅益を認識し、法人税法上の益金とする必要があります。

法人都道府県民税、法人市町村民税の均等割額は会社の資本金等の額により定められています。第三者割当増資により、資本金または資本準備金といった均等割額を判定する資本金等の額が増えることになり、その結果、均等割額が増える可能性があります。

資本金が1億円以下で一定の中小法人に対しては、法人税の軽減税率や繰越欠損金の損金算入限度計算など税務上の特典がありますが、資本金が1億円を超えることでこれらの特典を受けられなくなります。

なお、外形標準課税とは資本金の額が1億円を超える法人に課されるものです。増資の結果、資本金の額が1億円を超える場合は外形標準課税の対象法人となり、対象外の法人よりも負担が増えます。

[図表]

返済見込みが薄いという理由では課税額の減額は不可能

【問題事例12】会社への貸付金を債務免除すると・・・

Bさんは弟Fと創業したE会社を共同経営してきましたが、3年前に会社の株式のすべてを弟Fに譲渡し、会社の経営から退きました。しかし、経営者であったときに会社に貸し付けた3,000万円については会社の手元現預金が乏しいことから、今もなお返済を受けていません。

Bさんは、今後も返済を受けられそうにないため、今ある3,000万円の貸付金債権を免除しようと思っています。

【問題点】

①会社への貸付金は相続時には相続財産として相続税の課税対象になります。

②債務免除を受けた会社は債務免除益が計上されます。その結果、現金の収入がないにもかかわらず法人税等の納税が発生する可能性があります。

③債務免除の結果、会社の株式の評価が高くなると、債務免除をしたBさんから既存の株主へのみなし贈与が発生します。

注意すべきポイント

会社への貸付金はその元本全額が相続税の課税対象です。たとえ返済の見込みが薄い場合であっても、相続税の計算上元本から減額できるのは、会社更生手続の開始決定などで回収不能と見込まれる部分がある特殊な場合のみです。

したがって、本事例のように、たんに手元の現預金が乏しいという理由で課税対象となる金額を減額することはできません。

債務免除を受けた会社はその経済的利益に対して債務免除益を計上します。債務免除益を計上したことによって法人税がかかる所得が発生したときは、仮に債務超過であっても法人税が課されます。

このため、税務上の繰越欠損金があればその繰越欠損金を最大限利用することが重要となり、繰越欠損金が期限切れになる前に時機をとらえて債務免除を実行するようにしましょう。なお、繰越欠損金については、現状では繰越期間が9年のところ、平成30年4月1日以後に開始する事業年度からは10年に延長されます。

債務免除で経済的利益を受けた会社は純資産の額が増加します。その結果、債務免除の前後で会社の株式の評価が高くなると、株主は、債務免除をした債権者から経済的利益の移転により贈与を受けたとみなされます。債権者と株主が同一の場合は問題になりませんが、たとえば株式を債権者の家族や会社の従業員が所有している場合は注意が必要です。

もし、債権者以外の株主がいて、このみなし贈与以外にも他から金銭等の贈与を受けていて、これらの合算がひとり1年当たり110万円を超えるときには贈与税の申告と納税が必要です。

債務免除は、債権者の一方的な意思表示で効力を生じ、債務者の承諾は不要とされています。この意思表示については、書面により明らかにするとしていますので、内容証明郵便により通知することや、債務免除の書面を会社へ渡し、その書面の受領書を受け取って、さらにその受領書に確定日付を受けておくことなど、債務免除の事実を立証できるようにしておくべきでしょう。

【コラム】お墓の住民票

自分が亡くなった後に、自分が入る墓の所在地を生前に登録するサービスを神奈川県横須賀市が始めました。“孤独死”のようなケースでは、家族らの墓がある場所がわからず、無縁仏として納骨されてしまう事態を防ぐことが狙いです。自分の家族の墓や菩提寺の名前や住所を記しておくことも、生前整理として大切です。

一方で、引き取り手不明の“漂流遺骨”が行政の負担になり、増加の一途である問題を解決する策であり、終活支援にもなります。