「5つの要件」のいずれかに該当する必要がある

<ココに注意!>

1:被相続人が長期入院していた場合も、特例を適用することができる。

2:被相続人が介護が必要なため、終身利用権付き老人ホームに入所していた場合も、特例を適用することができる。

3:自宅を貸していないことが条件となる。

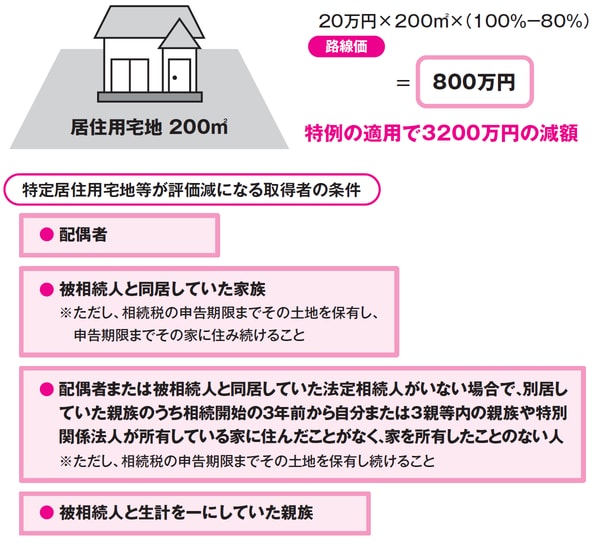

相続開始の直前に被相続人が住んでいた宅地等で、一定の要件に該当する被相続人の親族が相続または遺贈により取得したものについては、330㎡までの部分について評価額が80%減額されます。

この特例を受けるためには、以下のいずれかに該当する必要があります。

①被相続人が居住していた宅地等を配偶者が取得した場合。

②被相続人の同居親族が、申告期限まで被相続人が居住していた宅地等を所有し、その建物に居住している場合。

③相続開始直前に配偶者や同居親族がいない場合で、相続開始前3年以内に自分または3親等内の親族や特別関係法人が所有する建物に居住したことがなく、居住する家屋を過去に所有していた経験がない者が、被相続人の居住していた宅地等を取得し、申告期限までその宅地等を所有し続けている場合。

④被相続人の宅地等で、被相続人と生計を一にする親族が居住していたものを、配偶者が取得した場合。

⑤被相続人の宅地等で、被相続人と生計を一にする親族が居住していたものを、居住継続親族が相続税の申告期限までその宅地等を所有し続け、居住している場合。

つまり、被相続人の自宅については、配偶者もしくは同居親族か、持ち家を所有していない子(細かい要件あり)が相続しなければ、特例は適用されません。

被相続人が「長期入院」していても特例の適用が可能

被相続人が相続の直前まで居住していたかどうかについての判断として、次のようなケースが考えられます。

①病院に長期入院後、死亡した場合病院は、あくまで病気治療のための施設であり、病気が治った場合には、退院して入院前に居住していた建物に戻るのが通常といえます。そのため、相続開始時に空家となっていた場合(貸家等となっている場合は除く)でも、被相続人が居住していた宅地等とみなされ、特例は適用できます。

②特別養護老人ホーム入所の場合特別養護老人ホーム等の入所は、一種の病院への入所と考えられるので、生活の拠点は自宅となり、特例は適用できます。

③介護付き終身利用型有料老人ホームに入所の場合(介護の必要性が認められる)終身利用権のついた老人ホームに入所したとしても、介護を受ける目的であり、自宅に戻るつもりでいて、貸したりしていなければ、特例は適用できます。

④一般の老人ホームに入所の場合要介護認定又は要支援認定を受けていた場合、特例は適用できます。心身が健全で自主的に入所する老人ホームの場合、生活の拠点も老人ホームとなるため、特例は適用できません。

<キーワード>

相続税の申告期限(そうぞくぜいのしんこくきげん)

相続税の申告は、被相続人が死亡したことを知った日の翌日から10カ月以内に行うこととなっている。この期限が土曜日、日曜日、祝日などにあたるときは、その翌日が期限となる。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士