法整備は準備段階、ここ数年で大きく変わる可能性も

前回の続きです。

<業界団体の動き>

この監督官庁の流れを踏まえ、業界団体の一般社団法人「日本仮想通貨事業者協会」は2017年12月に「イニシャル・コイン・オファリングへの対応について」という見解を配布しました。

金融庁が先の注意喚起で示した、規制に使われそうな関連法規が今後どのような場合に抵触してくるか。それを分析の上、自主規制を目指したものです。この見解に沿って、ICOのどの要素が規制の対象になるかチェックしてみます。

見解では「国内法ではICO全般を直接の規制対象とした法令は見当たらない」と確認しながら、規制にかかる可能性のある法として資金決済法と金融商品取引法を示します。

<資金決済法などによる仕分け>

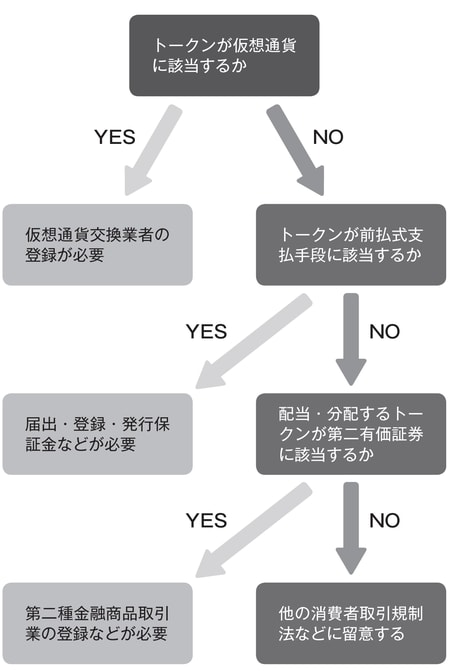

まずトークンが仮想通貨に該当するかどうかです(以降、下記図表の資金決済法などの該当仕分けの図表を参照)。

[図表]資金決済法などの該当仕分けの図

仮想通貨の定義は前々回、1号通貨、2号通貨について説明しました。

この仮想通貨に該当すれば、取り扱いには資金決済法による仮想通貨交換業者としての登録が必要になります。仮想通貨に該当しないとした場合に、次に資金決済法の「前払式支払手段」への該当可能性の検証が必要になります。

前払式手段とは商品券、ギフト券、プリペイドカードなどをイメージして頂くと分かりやすいと思います。

この前払式支払手段は、トークンが発行者に対してだけ使用できるもの(自家型)と発行者以外の第三者にも使えるもの(第三者型)に分かれます。後者は電子マネーのSuicaなどで、この方が少し規制が厳格になりますが、いずれにしろ内閣総理大臣への届出か登録が求められ、トークンの未使用額が1000万円を超えた場合、未使用額の2分の1の発行保証金の供託などが義務付けられます。

次に金融商品取引法による規制の検討が必要です。

投資家から出資または財産の拠出を受け、この資金などをもとに事業を行ない、その収益の配当や財産の分配をする時、つまりICOでトークンの保有者に分配した場合、トークンは集団投資スキームの持ち分、つまり金融商品取引法の第二項有価証券とみなされます。そしてトークンの発行元、ICO実施者はその有価証券の販売者として、原則として第二種金融商品取引業の登録が必要になります。

また、この場合のトークンの売買を媒介する取引業者は、同じ取引業登録とともに金融商品市場を提供、あるいは施設取引システムを提供するものとして、金融商品市場免許やPTS業務(※)の認可が必要となる可能性があります。

(※Proprietary Trading Systemの略称で、投資家が証券取引所を経由せずに株式などを売買できる私設取引システム)

さらにトークンがこれらの適用対象とならない場合も、消費者取引一般を規制対象とする法律や民法、刑法などの一般法令への配慮も求めています。

以上、いずれにしろICOを対象とした法整備はまだ準備段階で、ここ数年で大きく変わる可能性があります。投資家として時々の関連情報の把握が大切で、またICOの事業者は地域の財務局などへの照会、相談が欠かせない現況です。

取引で生じる損益は原則雑所得、累進税率の適用が確定

(6)仮想通貨とICOの税務、会計処理はどうなるか

ICOにおける税務処理はまだ未確定な部分が多く残っています。また会計処理方法も、現在日本の企業会計を定める企業会計基準委員会(ASBJ)で検討が進められています。

<仮想通貨の税金>

ICOの資金流通の基礎となる仮想通貨については、2017年にかなり前進しました。ここではその仮想通貨の税の取り扱いにつき確定したことを振り返り、ICOでの税の課題を検討します。

まず平成29年税制改正において消費税法が改正されました。

これにより2017年7月から仮想通貨は消費税法上、モノからお金や小切手、電子マネーのSuicaなどと同じ支払い手段の一つとして認定され、取引の際にもそれまでかかっていた消費税が非課税に修正されました。

さらに2017年9月、国税庁はビットコインなどの仮想通貨について、その取引で生じる損益は原則雑所得扱いにするとの見解を示しました。

これにより、上場株式や公社債など他の金融所得とは損益を差し引きできず、所得に応じた累進税率が適用されることが確定しました。仮想通貨の急騰により、巨額の利益を手にした個人投資家には厳しい累進課税です。

また、2017年12月には「所得の計算方法について」として、仮想通貨の利益について確定申告の必要事例が示されました。FAQ(Frequently Asked Questions、よくある質問)への回答として例示された取扱判断の要旨は以下の通りです。

●仮想通貨を売却した時は、その売却価額と仮想通貨の取得価額の差が所得金額になる。

●仮想通貨で商品を購入する時は、商品価額と仮想通貨の取得価額の差が所得金額になる。

●仮想通貨間の購入は、購入する仮想通貨の価額(時価)と持っていた仮想通貨の取得価額の差額が所得金額になる。

そして複数回にわたる購入による仮想通貨価額には、移動平均法や総平均法を用いること。事業として仮想通貨を保有し、決済に使用した場合は事業所得になること。また損失の損益通算、つまり他の所得との通算はできないなど、確定申告に必要な当面の税務処理手続きが決まりました。

一方企業の仮想通貨資産の扱いですが、企業会計基準委員会(ASBJ)で扱いが協議されています。2017年10月時点で示されている企業会計ルール原案では、仮想通貨は最も頻繁に利用している取引所の価格で貸借対照表に計上すること。期末に時価で評価し、簿価との差額を損益として処理することなどの基本措置が示されています。ICOの資金調達の会計処理はASBJでもまだ今後の検討事項になっているようです。

<ICOへの課税措置について>

改正資金決済法ではまだICOを想定していなかったのか、その法的な措置が示されていません。それゆえ税務上も仮想通貨の扱いと関連法規などから、その措置方法を推定する段階にすぎません。

最大の焦点は、ICOの基礎となるトークンの扱いです。

ICOによる起業者に大きな影響を与えるのは、トークンの販売を売り上げとして計上するか。そしてそれが課税対象になるか、という点です。

売り上げとなれば、そこから経費を引いたものが利益として法人税課税の対象になります。実効税率は30.86から34.81%にもなり、50億円のトークン販売でおよそ15億円の課税にもなる大きな税金負担です。従来の起業投資での第3者割当増資ならば、受取金をそのまま事業資金にできます。それに比べてICOの場合、30%以上も徴収されると出資の多くが税金に消えてしまいます。

投資の効率を考えると、投資者においてもこのICOそのものの可能性、魅力を大きく削ぐ課税措置になります。

またトークンが仮想通貨でないとすると、8%の消費税もかかります。

重い課税対象となる売り上げでなく、預託金的な性質がある負債としてトークンを扱えば課税対象にならないとの見方もあります。

2018年1月17日付の日経新聞は、メタップスの韓国子会社であるメタップスプラスが行なったICOの会計処理に関して、「ICOで調達した資金を貸借対照表上の負債として、取得時価格で計上した」と報道しています。2月14日に発表された同社のIRによると、ICOの会計方針を巡って、会社と監査法人との間で協議が行なわれた結果、「受領した対価の全額を負債(操延収益)として計上するのが妥当である」としています。

いずれにしろ、税務上でのトークンの取り扱い判断は、今後のICOの発展に大きなインパクトを与えると思われ、今後の関係当局の判断に注目が集まっています