養子は実子と同じ「法定相続人」

相続人が少ない場合は、養子縁組によって相続人を増やすと、相続税を減らすことができます。

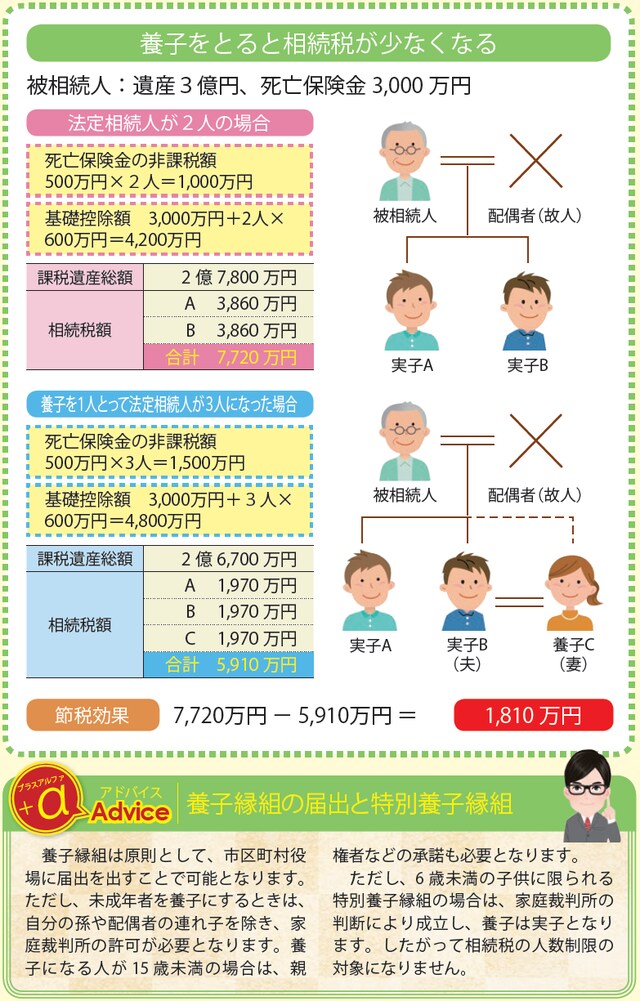

相続税は、遺産総額から基礎控除額として〈3000万円+法定相続人の数×600万円〉を引いて算出します。養子は実子と同じく法定相続人になるので、養子の数が増えれば基礎控除額が増えて、相続税を減らすことができます。

相続人が増えると、生命保険や死亡退職金の受取額からも〈法定相続人の数×500万円〉が控除され、相続税を減らすことができます。また、相続人が増えることで、各相続人の「法定相続分に応じた各取得金額」が少なくなるので、相続税の総額が減ります。

法定相続人に含める養子には「人数制限」あり

養子縁組をすることは法定血族が増えることであり永続的な関係をもつことになるので、相続税の対策のためだけに養子縁組をすることはおすすめしません。しかし、養子縁組は相続税の節税だけでなく、本来相続権のない人に財産を相続させる方法として有効です。

たとえば、相続権のない嫁や娘婿などに、同居や介護などで世話になって財産を残したいと考える時は、養子縁組の制度を積極的に活用するとよいでしょう。なお、孫を養子とした場合は、相続税額の適用がある孫の相続税が2割加算になるので注意が必要です。

民法では養子の人数に制限はありませんが、相続税の計算においては、法定相続人に含める養子の人数に制限があります。実子がいる場合には養子は1人まで、実子がいない場合は養子は2人までです。