借り手のリスクスコアを銀行よりも適切に評価できるAI

幾田 FinEX Asiaさんの強みの一つとして、AI(人工知能)の活用が挙げられると思います。投資対象となるローンを選択するにあたって、実際どのようにAIを活用しているのでしょうか?

マギー 従来の銀行は、借り手のリスクスコアを決定する際、収入、教育水準、現在の職務、および就業期間などの情報を収集し、融資申請書式に設けた10~15の質問から得たデータも使用して借り手の「質」を評価します。しかし、これらの10〜15の質問は、リスクを測定するには十分ではありません。

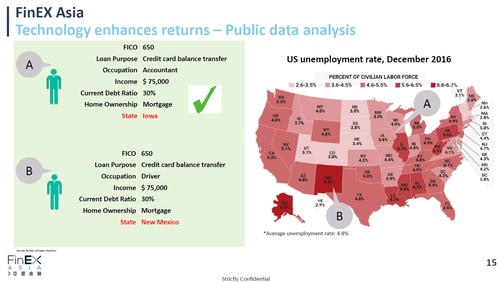

[図表1]

図表1に示したように、同じFICOスコア(650)を持つ2人の借り手を想像してみてください。彼らのFICOスコアは同じですが、さらに同じ収入金額、同じローン目的、同じ負債対収入比率(負債を年収で割ったもの)を持っています。銀行の観点から見ると、この2人は同じ信用力を持っていることになります。しかし、この2人の借り手を注意深く観察すれば、一方は失業率が6.6%のニューメキシコ州に、もう一方は失業率が3.6%程度のアイオワ州に住んでいることがわかります。

つまり、この2人はFICOのスコアこそ同じですが、ニューメキシコのほうの借り手は、アイオワのほうの借り手よりも、失業率が高い分、リスクが高いと考えるべきです。ニューメキシコのほうの借り手が仕事を失うと、新しい仕事を確保するには相対的に長い時間がかかる可能性が高いでしょう。借り手に安定した仕事と収入があるほどローンを返済する可能性は高くなりますし、その逆も然りです。

ここを考慮していくのが、FinEX AsiaのAIリスクモデルです。実際には、各借り手についてより良い判断をするために、より細かなデータを考慮します。前述のとおり、銀行のリスクモデルは通常、借り手について10-15ポイントの情報を取りますが、FinEX AsiaのAIリスクモデルでは、200を超えるデータを複合的に使っています。上記の例では、銀行のリスクモデルなら両方の借り手が同じ信用力を持っていることになりますが、FinEX AsiaのAIリスクモデルの場合、この二つの中からということであれば、アイオワのほう借り手のローンをポートフォリオに組み入れるでしょう。

もう一つの興味深いデータのポイントはローン金額です。これが丸められた金額であれば特段の目的がない借入金であることを示唆していますが、キリの悪い金額であれば特定の資金需要の存在を示唆することになります。FinEX AsiaのAIリスクモデルによると、丸められた金額とローンのデフォルト率との相関は高くなっており、そうしたローンは相対的にリスクが高いと判断しています。

また、頻繁に仕事や家庭環境が変化するような借り手は、生活様式が安定していない可能性が高いと言えます。 FICOのスコア上は同じように見えるかもしれませんが、一方の借り手が頻繁に仕事を変えており、もう一方が同じ仕事に長期間就いている場合、皆さんだったら、どちらにお金を貸したいと思うでしょうか。

ローンを実際に返済するかどうかは、ある程度、借り手の行動様式で判別できます。安定した生活パターンと行動パターンを持っている人は、ローンを返済する可能性が高くなります。これらの一見小さい情報を200以上組み合わせることで、借り手に対する深い洞察が可能となり、どの借り手のローンに対して投資をすればよいのかが、より精緻にわかるのです。

FinEX AsiaのAIリスクモデルは、デフォルトになる可能性が高いケースを除外することでリターンを最適化し、リスクがわずかに高い場合には、それに見合う高いリスクプレミアムを設定して投資家が取るリスクを正当なものにするよう、プログラムされています。

もともとは中国向けのリスクモデルを米国向けに最適化

幾田 FinEX AsiaのAIリスクモデルは誰がどのようにして作り上げたのでしょうか?

マギー 当社の戦略的技術パートナーは、Dianrong(點融網、ディエン・ロン)社です。 創業者のSoul Htite(ソール・ハタイ)は、Lending Club(レンディング・クラブ)の創設者およびCTOとしての経験に基づいてディエン・ロンを設立しました。 創業から5年が経ち、ディエン・ロンは現在、中国で最も著名なオンライン貸出プラットフォームに成長しています。

ディエン・ロンのコアAIエンジンは、レンディング・クラブで5年、ディエン・ロンでさらに5年、計10年間市場で実証されています。 私たちはそこで使われているAIのエンジンを活用し、貸倒損失を30%削減できるFinEX Asia独自のリスクモデルとなるよう、AIとしての訓練を重ねました。

FinEX Asiaが扱っているほとんどの米国のプラットフォームは、少なくとも約5年間は営業しており、テラバイト単位の顧客データを蓄積しています。これは顧客数に直すと、各プラットフォームで約50万人ほどの顧客データになります。各プラットフォームはすべてフィンテック企業であるため、すべてのローンデータにアクセスするためのシンプルなインターフェースを自前で構築することができます。もちろん、それでいてローンの個人情報を保護する仕組みも万全です。

私たちは、これらオンライン貸出プラットフォームからデータを取得した後、データを2つに分割します。半分はAIリスクモデルに送られ、「危険な借り手」の行動様式について、AIが学習するために使われます。モデルが十分に訓練された後、私たちはそのモデルに残り半分のデータを与え、実際に良質な借り手を選択できるかどうかを見極めるのです。

[図表2]

図表2で示した暗い緑色のバーは、AIリスクモデルを使用しない場合の貸倒損失であり、緑色のバーはモデルを使用し、数あるローンの中から選別した場合の損失です。

AIリスクモデルを活用したAIポートフォリオの貸倒損失は、ローンの信用力から見ると、実質的に低くなります。実際、米国のオンライン貸出プラットフォームから直接ローンを購入すると、平均収益率は約6.5%になりますが、FinEX Asiaを通じて投資する場合、実績ベースで投資家への収益率は8%に改善されました。

AIを訓練するのは警察犬を訓練するようなものです。警察犬に危険物を見つけてほしいと思えば、最初に、危険物特有の匂いと、そうでない匂いが認識できるように訓練しなければなりません。犬に十分な訓練を施し、実力テストで結果を示すことができて、初めて現場に投入することができます。もし犬が混雑した環境下で危険物を見つけることができたなら、訓練は成功したと言えるでしょう。

幾田 マギーさんたちは言わば犬のトレーナーというところですね。良いローン、悪いローンがどんな匂いを放つのかを理解しているので、後はどの匂いを嗅げばよいか、犬に教え込む作業が大事である……。

マギー その通りです。 ただ、犬と同じように、私たちのAIリスクモデルも、その気になれば他のものを探すように訓練することができる、ということも重要なポイントです。 私たちのケースでいえば、中国市場向けに訓練されたディエン・ロンのAIモデルを採用し、米国市場に最適化するために訓練をする必要がありました。