\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

退職金の支給によって、自社株の評価額を引き下げる

自社株式を承継する一般的な方法として、相続、贈与、売買が考えられます。それぞれ相続税、贈与税、譲渡所得税が課税され、株価が高いと税負担は増えることになります。平成30年からは非上場株式等の納税猶予制度に特例が設けられ、事業承継時の課税上の障害が大幅に削減されています。しかし、直ちに納税が免除されるわけではありませんので、事業承継において株価対策は引き続き重要なポイントとなります。

今回は、事業承継時の株価引き下げ対策としての役員退職金の支給について、ご紹介させていただきます。

非上場株式の場合、一般には取引市場がありませんので、贈与や相続、売買における評価額は税務で用いられる評価方法(財産評価基本通達)で評価することになっています。この方法で評価する株価は、自社の利益額や純資産額に影響を受けます。したがって、自社の利益額や純資産額が圧縮されれば、自社株式の評価額は下がることになります。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

事業をバトンタッチするタイミングで先代社長へ役員退職金を支給すれば、その支出により利益額、純資産額が圧縮されるため、株価の引き下げにつながるというわけです。

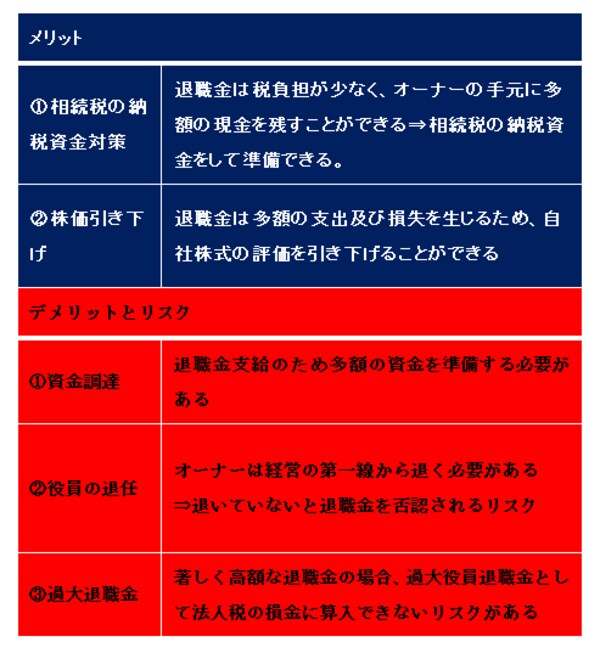

役員退職金の事業承継におけるメリットは、主に以下のようになります。

①退職金(損失)の計上による利益圧縮、退職金支出(内部留保の取崩し)による純資産額の圧縮は自社株の評価額の引き下げにつながります。

②退職所得は、長年の労働に対する対価であり、老後の大切な生活資金になりますので、税金面で特別な優遇(退職所得控除)があります。退職金の支給を受ける先代代表者にとっても、税負担が低いというメリットがあります。

退職所得に係る税額=(収入金額-退職所得控除額※1)×1/2※2×税率

※1 退職所得控除

勤続年数20年以下 40万円×勤続年数

勤続期間20年超 800万円+{70万円×(勤続年数-20年)}

※2 役員任期が5年以下の場合は「2分の1」を乗ずることはできない。

③税負担の少ない退職金を受給することで、手元に残る資金が増えるので、将来の相続税の納税資金として準備することも可能です。

退職金を過大に設定すると損金算入できないリスクも

一方で、役員退職金を支給する際に注意するポイントもあります。

①役員退職金の支給は、多額の現金支出となり、そのための資金調達が必要となります。

②代表者を退任することに対して退職金の支給を受けていますので、先代社長は第一線を退く必要があります。今までどおり経営の最前線で業務に携わっていると、税務調査で退職金を否認されてしまうリスクがあります。相談役等の肩書で社業に携わるとしても、経営への影響力を少なくし、対内的・対外的にも代表者から退いているという現況になければなりません。

③役員退職金規定の作成や株主総会決議などの手続きを確実に踏む必要があり、著しく高額な退職金の場合、過大役員退職金として法人税の損金に算入できないリスクがあります。法人の業務に従事した期間、退職の事情、規模の近い同業他社の支給状況などを鑑み、退職金の適正な支給額を検討する必要があります。

役員退職金の資金調達には、事前に保険を活用して会社で積み立てておく方法もよく採用されています。いずれにせよ、先代社長の退任の時期、役員退職金の支給のタイミングなど計画を立てて対策する必要があるでしょう。

[図表]

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは