「分からないから」といって専門家に任せきりにしない

2014年4月に消費税の税率が5%から8%になり、さらに2017年4月には10%へのアップが控えています。税率が上がるということは、それだけ経営への影響も大きくなるということ。会社が赤字でも消費税は納税しなくてはなりません。税率が8%に引き上がった際の、中小零細企業を中心に起きた動揺の大きさを思うと、来るべき再増税に備えて一刻も早く有効な対策を講じたいところです。

しかしながら、日本の消費税の仕組みは非常に複雑で、実は専門家であるはずの税理士でさえ十分に理解していないことがあるくらいです。実際に消費税を巡って、税理士がクライアントから損害賠償を請求された事例もかなり起きています。2013年度の税理士職業賠償責任保険の事故事例では、全261件のうち118件(45.2%)が消費税に関するトラブルでした。

消費税対策を考えるうえでまず大事なことは、「分からないから」といって専門家に任せきりにしないことです。

消費税のすべてを理解することは無理でも、せめて基本的な仕組みだけでも理解し、会計上で大きな間違いが起きていないかをチェックしていただきたいと思います。そうすることが、消費税で損をしたり決算で間違いを犯したりしないための自衛になります。引いては、自社にとってより有利な対策を講じるヒントにもつながります。

自分が支払った消費税は「控除」できる

消費税は、日本国内での消費やサービスに対してかかる税金です。個人が買い物をした場合は、その場で価格に応じた消費税額を支払って終わりですが、事業を行っている場合は少し違います。

事業者は、①お客様から消費税を預り、②預った消費税を国へ納める、という2段階を踏みます。ただし、事業者は仕入などの経費の支払い時には消費税を支払っていますから、実際の納税額は、お客様から預かった消費税の中から事業者が支払った消費税をマイナスした残りの部分ということになります。

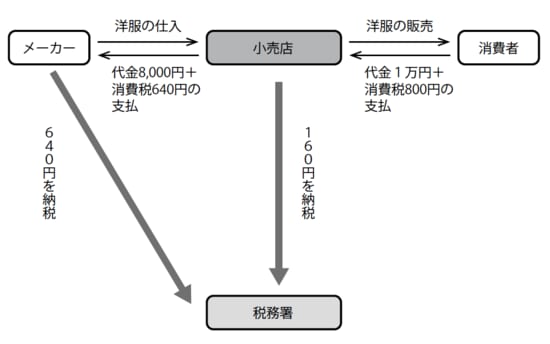

具体的なモノとお金の流れを、小売店を例に見ておきます(下記図表1を参照)。

[図表1]消費税の基本的な仕組み

小売店が洋服をメーカーから8640円(うち、消費税640円)で仕入れたとします。そして、消費者に1万800円(うち、消費税800円)で売りました。小売店が負担する消費税額は、売上に上乗せされた800円から仕入れ時に支払った640円を差し引いた差額160円です。

消費者は800円の消費税を支払ったのに、小売店が160円しか納税しないのはおかしいと感じるかもしれませんが、そうではありません。残りの640円は洋服メーカーが納税をします。消費税は取引の各段階で課税され、各段階の事業者が分担して納付するのがルールです。

消費税の誤解で多いのは、「消費税が8%だから、売上の8%を納税しなければならない」というものです。しかし、今説明したように、自分が支払った消費税は控除できますので、実際の納税額は売上の8%より少なくなります。