同じ銘柄を「1日に何度も」売買可能

信用取引による資金効率の良さについて、「大きく取引できる」ことと、「投資資金が節約できる」ことをこれまで説明してきました。この2つはレバレッジの視点から見たものです。

そして、信用取引にはまだ別の資金効率の良さがあります。そのひとつが、「回転売買ができる」ことです。回転売買とは、「同じ資金で何回も取引を繰り返すこと」です。

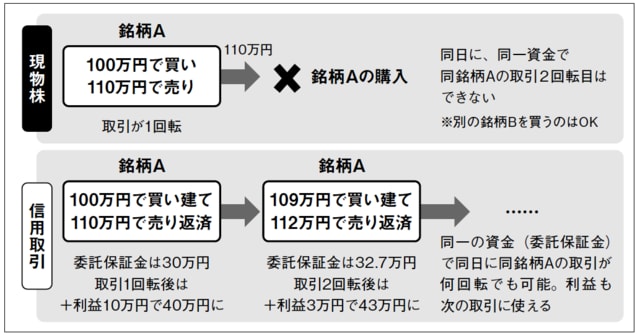

現物取引には「同じ資金を使って同じ銘柄を1日に何回も取引できない」というルールがあり、回転売買ができません。

例えば、銘柄Aの株を100万円で買い、株価が上がったので、その日のうちに110万円で売却します。そして、同じ日に「まだ株価が上がりそう」ということで、再び売却代金でA株を買おうとしてもできません。別にA株を買う代金を用意する必要があります。

以前は、信用取引についても、一度信用取引に使った元手(委託保証金といいます)をその日のうちに次の取引に使えず、回転売買ができませんでしたが、2013年1月から制度やルールが変更になったことで可能となりました。同じ資金で繰り返し売買できるのは大きなメリットです。

「手持ちの株券」を元手に取引することもできる

さらに、信用取引では「現金がなくても、保有している株券を元手に取引」することもできます。これを「代用有価証券(※)」といいます。

(※)代用有価証券代用有価証券は制度上、株式以外にも債券(国債・社債)や、投資信託なども対象になっています。掛目(委託証拠金として使う割合)については、リスクの低い国債などは90%台など高めに設定されたりしますが、取引される証券会社によって対応が異なりますので確認してください。

もちろん、現金と全く同じように使えるというわけではなく、基本は株式の評価額(株価×株数)の80%になります。評価額100万円の株式を持っていれば、80万円を委託保証金として信用取引が可能というわけです。

ただし、株価は変動するため評価額は日々変わりますし、規制が入れば80%の掛目が変更、もしくは代用有価証券として使えなくなることもあり、この点については注意が必要です。

つまり、回転売買や代用有価証券による資金効率の良さは、現物取引との制度上の違いによるものといえます。

[図表]信用取引では「回転売買」ができる!