該当する特定外国子会社等の留保所得が課税対象に

問1 タックス・ヘイブン対策税制の概要

Q:タックス・ヘイブン対策税制の概要について教えてください。

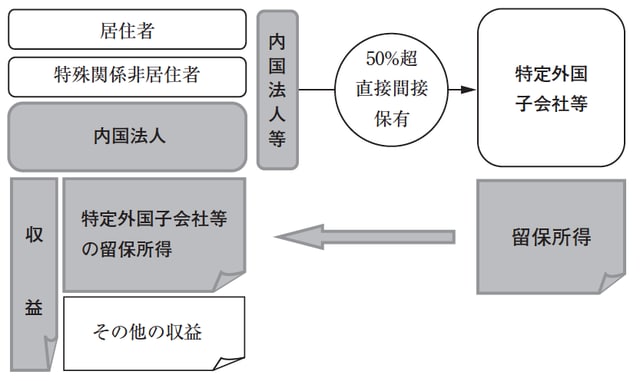

A:タックス・ヘイブン対策税制は、内国法人が株式等を有する特定外国子会社等が、昭和53年4月1日以後に開始する各事業年度において留保している所得を有する場合には、その留保している所得のうち、その内国法人の株式等の持分相当部分を内国法人の収益とみなし、特定外国子会社等の各事業年度終了の日の翌日から2か月を経過する日を含む内国法人の各事業年度の収益とし課税するものです。

つまり、外国の会社をまるごと課税することになりますので、いわゆる会社単位の課税を行うことになります。ただし、その特定外国子会社等が、ペーパーカンパニーではなく、独立企業の実体を備える等所定の要件を満たす場合には課税は行われません。

(措法66の6の①)

[図表1]合算課税のイメージ

租税回避地に事務所を有する外国関係会社が課税対象

問2 特定外国子会社等

Q:タックス・ヘイブン対策税制の適用対象となる「特定外国子会社等」について教えてください。

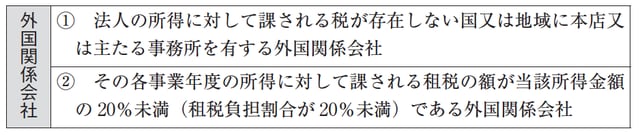

A:特定外国子会社等とは、外国関係会社のうち次の①又は②に該当する外国関係会社をいいます。

(措法66の6①・措令39の14①一・二)

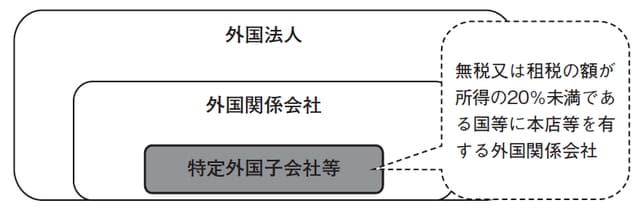

外国法人、外国関係会社及び特定外国子会社等の関係は次のとおりとなります。

[図表2]外国法人・外国関係会社・特定外国子会社等の関係