2つの事業を合算することで広がる節税の可能性

医院経営と同様に、購入した不動産は事業として賢く使うことで節税効果が生まれるなど、数多くのメリットを得ることができます。

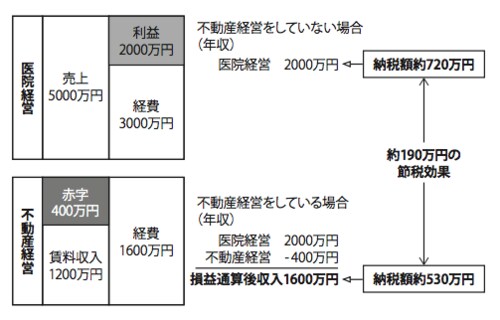

医院経営と不動産経営を合算することで、課税対象となる所得額を軽減することも可能です。たとえば下図では、医院経営の5000万円の収入に対して、3000万円の社会保険料なども含んだ支出があり、残りの2000万円が所得となりました。このままであれば、この2000万円が課税対象額になります。

【図表】損益通算による節税イメージ

しかし、ここに不動産経営を組み合わせると、たとえば1200万円の収入に対して、減価償却費や利子、租税公課などの経費として1600万円の支出を計上することができます。不動産経営の所得は税制上ではマイナスとなり、400万円の赤字を計上することができるのです。いうまでもなく、実際には賃貸収入が入ってきて収支はプラスになります。

上図は節税効果を上げたひとつのケースです。医院経営の利益2000万円と不動産経営の赤字400万円を損益通算(損失を利益から控除できること)し、ふたつをまとめた合計収入1600万円で確定申告することで、約190万円の節税ができています。

ふたつの事業を同時に行い、ひとつは(医院経営)年間成績がプラス経営、もうひとつ(不動産経営)がマイナス経営だった場合、これをグループとしてひとつにまとめて確定申告できることを活用しています。

経費がほとんど出せない不動産経営の場合は・・・

当然、不動産経営がプラス経営であれば増税になります。よく見るケースですが、親から譲り受けた青空駐車場を診療所用ではなく、月極で貸されている開業医の確定申告書は、経費がほとんど出せないため、増税になってしまいます。

極端な話、1000万円の駐車場収入で経費が0の場合、本業の所得税と住民税率合計が50%であれば、医院経営と合算されて駐車場のみの手取り収入は税引き後、500万円になってしまうのです。