2008年の金融危機の要因のひとつ!?

1970年代以降、基軸通貨「ドル」が不安定化し、アジアの新興国が台頭してきた中で、実体価値以上に評価されたタイのバーツといった通貨はヘッジファンドに代表される投資・投機マネーの餌食になり、翻弄されてきた。

2008年におこった金融危機をもたらした元凶の一つもこうしたマネーだった。以後、金融システムの安定化にとってこの膨張したマネーをいかにコントロールできるかがが大きなテーマになってきた。投資・投機マネーは、次の2つのファンドが代表的だ。

①ヘッジファンド

株や債券だけではなく、穀物や石油、金融派生商品などの様々な市場で、短期でかつ、リスクをヘッジしながら投資し、リターンをだす。価格攪乱要因と批判もされてきた。ジョージソロスが有名。

また、グリーンメーラーといって、ある程度の株を握って、会社に配当の増配や身売りの打診など株主利益の増大を目論んだり、高値で企業に買い取らせる場合もある。

②プライベート・エクイティ・ファンド

非上場企業に投資する。上場していても非上場化することが多く、比較的長期投資。①ベンチャー・キャピタル(ベンチャー企業に投資するファンド)、②企業再生(経営不振、破綻した企業などを買収して再生を行なう。俗にハゲタカファンドともいわれる)ファンドも含まれる。

投資・買収ファンドは収益に関しては獰猛で、その動きは機敏だ。新しい収益の臭いをかぎ取るとその運用スタイルを融通無碍に変える。企業買収ではサーベラスやKKRのような独立したファンドが優勢を誇った。

ファンドはいくつもの顔を持っている。企業買収ファンドでも、買収後にリストラを行なった後にすぐ売却して短期的な利ざやを稼ぐ短期回収型ファンドや、買収後に一旦は非公開にし、数年かけて企業が立ち直ったと見るや再上場させて回収を図るスタイルもある。

かと思えば、世界の証券・商品市場を駆けめぐって株式・債券やコモデティ(商品)などにカラ売りなどを仕掛ける一般的にヘッジファンドといわれるものもある。

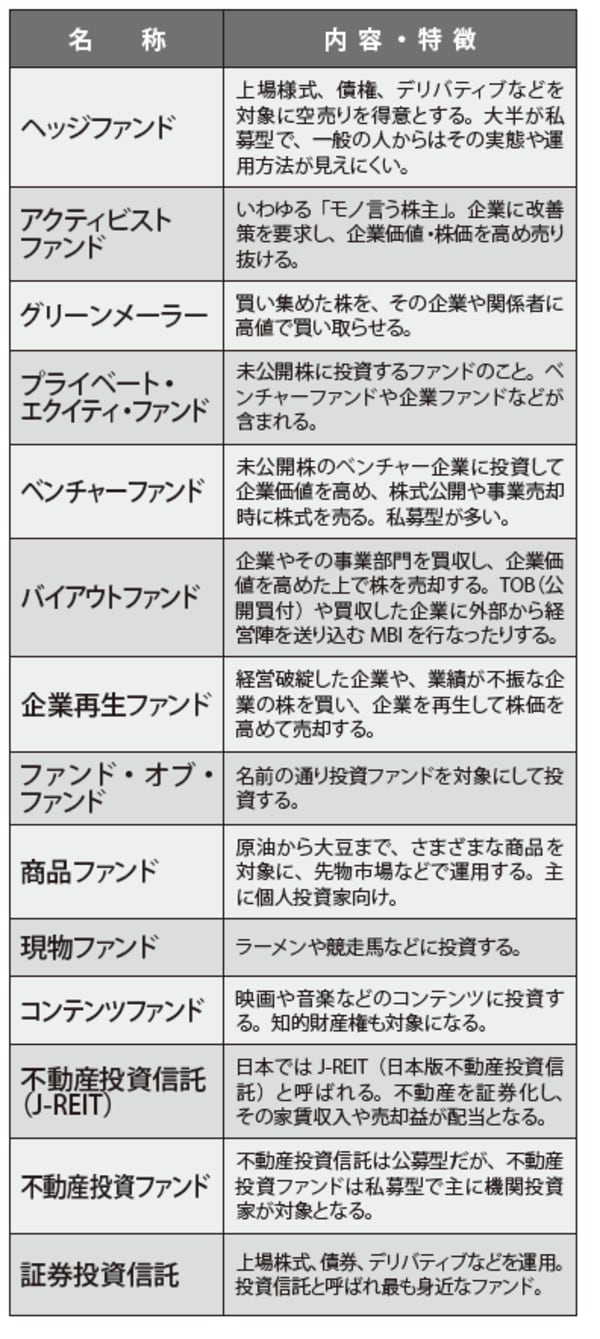

[図表]ファンドの種類

日本でも世界中の投資マネーがファンドを通じて流れ込み、資産価値を押し上げてきた。投資マネーの原資となる資金の出し手になってきたのが日本の生・損保、年金といった機関投資家。

個人にとって関係がないように見えて、実は知らぬ間に巨額の個人金融資産がファンドに投資されており、銀行の預金も証券化商品やヘッジファンドなどに投資されている。

「影の銀行」として金融システムに大きな影響を及ぼす

ヘッジファンドなどで大量の資金を動かす会社は「影の銀行」と呼ばれている。主要20カ国・地域(G20)の監督当局者と中央銀行で構成する金融安定理事会(FSB)は世界の巨大金融機関への新たな規制作りで、この「影の銀行」も規制の対象に含めている。

「影の銀行」は銀行業務には直接携わらないものの、金融システムへの影響は大きい。

個人や企業から預金を集めて個人や企業に融資し、監督官庁の監督を受けるのが伝統的な銀行システムとすると、それ以外が影の銀行システムともいえる。この影のシステムは、オープンなマーケットではなく、取引相手と相対で取り引きしている。つまり、透明な市場を使わない。

また、ヘッジファンドのように非公開で資本規制もないうえに、金融当局の監視もない。つまり野放し状態になっている。しかも、高いレバレッジで運用されてきた。

世界のプライベート・エクイティ・ファンドとして有名なのは、

①TPG Capital(TPGキャピタル)。日本では知名度は低いが、過去に化粧品で有名なエイボンの日本法人を買収。

②カーライル・グループ。(推定)ファンド総額1700億ドル(2012年)。日本では2000年頃から活動を開始。日本流の投資スタイルで、大型MBO(日本向けに約2000億円を運用)やビル、商業施設、ホテルなどの不動産事業を展開。

③ブラックストーン。(推定)ファンド総額約3100億ドル。変動幅が大きく、マイナスのファンドも多かった2015年のヘッジファンド運用成績ランキングではトップクラス。2015年にLBO(レバレッジド・バイアウト)ファンド向けに約2兆円調達したとの観測が話題になった。

④KKR(コールバーグ・クラビス・ロバーツ)。プライベート・エクイティ・ファンドの元祖。2015年8月、このKKRが投資したエネルギー企業が破綻し、約50億ドル(約6220億円)の損失が出る可能性もあると報道された。エネルギー投資で徹底的にレバレッジをかけたが、結果的に失敗したようだ。