配偶者控除が使えず、20年延納した経験がある早苗さん

早苗さん(仮名)には、相続での苦い経験があります。早苗さんから見て義理のお父様にあたる先代が亡くなったとき、多額の相続税が発生しそうになりました。それで、税金を安く抑えるために、お義母様が遺産の半分を引き継ぎました。そうすれば配偶者控除を使えるので、お義母様の相続分には税金がかかりません。

しかし、お義父様の相続から1年半後、さして間をおかずにお義母様も他界なされました。一次相続では緊急避難的にお義母様に財産を移転することで難を逃れましたが、二次相続では、もう配偶者控除は使えません。

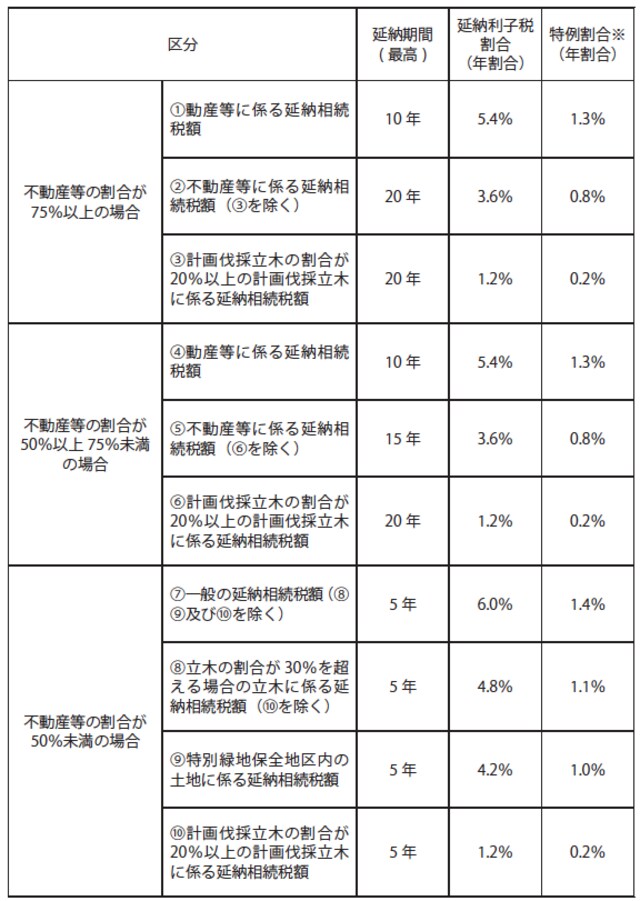

結局、納税資金が足りず、20年の延納をすることになりました。延納というのは、相続税を分割で払っていくことです。利子税3.6%がかかります(以下の図表参照)。

[図表]相続税の延納期間および延納にかかる利子

夫の死亡時に妻が存命なら、配偶者控除を使えるが…

早苗さんはそうした経験から、自分の子どもたちには同じ思いをさせたくない気持ちを強くおもちでした。

理事長であるご主人は、節税もかねて医療法人ではいくつもの生命保険にご加入済みでしたが、個人契約は「まだ死なないから大丈夫」と言って、ご加入ではありませんでした。

そんなご主人を横目に、早苗さんは心配でたまりません。とにかく自分一人でもできることからやろうとお考えになり、財産の一覧作成を始められ、総額で約5億円の財産があることがわかりました。

ご主人の相続時に奥様がご存命であれば、配偶者控除が使えるので、おおよそ6555万円の納税で済みますが、奥様が先立たれるようなことがあれば、2人の子どもにそれぞれ1億5210万円ほどの納税が降りかかってくることになります。危機感を強くされた早苗さんから私のもとに、相談がもち込まれました。

この話は次回に続きます。