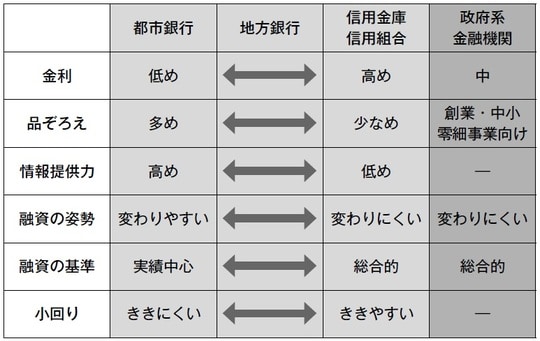

各金融機関の特徴

将来的に資金調達が必要になるという前提で、創業直後の早い時期から金融機関とつき合うのであれば、相手を1行に絞ってしまうのにはなんのメリットもありません。間違いなく、できるだけ早いタイミングで少なくとも3行程度との取引実績をつくり、時間をかけて信頼関係を築いていくべきです。

ここで、企業と取引を行う各種金融機関のなかから、融資という点に注目して、簡単にそれぞれの特徴をまとめてみます。実際に対象となるのは、政府系金融機関、都市銀行、地方銀行・第二地方銀行、そして信用金庫などです。

政府系金融機関

最初の政府系金融機関ですが、資金調達ということを考えると、日本政策金融公庫がこれにあたります。窓口は大きく国民生活事業部と中小企業事業部の2つに分かれます。

このうち、通常、中小企業が利用するのは国民生活事業部です。中小企業事業部は主に中堅企業以上を対象とする部門となっています。

日本政策金融公庫(国民生活事業部)の特徴は、小規模企業者に対して積極的に融資を実行してくれるという点。そう聞けば大変心強い存在ですが、その一方で手元資金がないと門前払いされてしまいます。以前、その基準はかなり高かったです。

具体的にいうと、設備投資などで必要な資金の3分の1は自己資金で賄うこと。残りの3分の2は日本政策金融公庫が融資で協力するというスタンスでした。つまり1500万円の資金が必要なら500万円は手元資金で賄い、残りの1000万円の融資に応じてくれるということです。逆にいうと、手元資金が300万円しかない場合は1000万円借りたくても600万円しか借りることができなかったのです。

これが現在は10分の1まで縮小して公表されています。手元資金が100万円あれば1000万円まで借りることができるということです。とても融資のハードルが低くなったと感じます。ところが実際はやはり必要な資金の3分の1程度の手元資金がなければ、なかなか融資にたどり着きません。これは融資に際して、信用保証協会を利用しないことが要因になっていると考えられます。ただし、政府系に関しては「貸しはがし」のようなことは決してありませんから、そこは安心できます。

融資を申し込む際には事業計画書の提出が必要となりますが、この計画書はホームページからダウンロードできる雛形に必要情報を書き込めばいいというもの。作成するハードルは決して高くありません。その一方で、担当者との面接は一発勝負。もしそこで失敗し融資決定が下りない場合は、再申込をしようとしてもしばらくの間は相手にしてもらえません。それだけ、経営者の事業への考え方や信頼性を重視しているとも考えられます。

また、取引実績を非常に重要視するという傾向も、政府系金融機関ならではの特徴でしょう。つまり、実績があれば短期的に業績が赤字であっても追加融資が行われる可能性も高いのです。

都市銀行

3大メガバンクを代表に、一般には、銀行の代表のようなイメージをもたれているのが都市銀行です。融資に関する特徴は、金利面に関してもっとも有利な条件が出てくるということ。ただし、実際に資金調達等として都市銀行がつき合っているのは大手企業が大部分ですから、中小企業の融資依頼先として考える際の優先順位は相対的に低くなります。

地方銀行・信用金庫・信用組合

一般的に、中小企業にとってつき合うメリットがもっとも大きいのは地方銀行や信用金庫だといわれます。

地方銀行には、地銀と第二地銀があります。両者の違いは主に規模の差です。全国都道府県の主要都市に本店を置き、全国地方銀行協会に加盟している地銀に対し、第二地銀は第二地方銀行協会に加盟しており、かつての相互銀行や信用金庫から転換したという歴史をもっています。どちらにも共通するのは、全国展開する都市銀行とは異なって、地域金融の担い手として地元地域の企業や住民へのサービスを主要業務としている点です。

さらに地域に密着した金融機関として信用金庫、信用組合があります。どちらも共同組織の非営利法人ですが、出資者が会員で地域の事業者や住民であるものが信用金庫、より小規模な事業者を組合員として成立しているのが信用組合です。融資対象は各会員と組合員とされています。

地銀、第二地銀の融資金利は、都市銀行よりは高いものの信用金庫よりは低い傾向にあります。信用保証協会を利用した融資を進めることが多いのも特徴ですが、取引実績などで信用力が上がれば、プロパー融資にも積極的に対応してくれます。

一方、あくまで信用保証協会付きの融資を基本としているのが信用金庫です。また、システム上基本的に融資対象が会員に限定されることから、取引を開始するには出資金を納めて会員になる必要があります。ただし、実質的にはこれは定期預金のような扱いと考えても問題ありません。金利は相対的にもっとも高い分類に入ってしまいますが、柔軟に対応してくれる可能性も大きいといえます。

一番の特徴は、担当者の裁量が非常に大きいというところです。「銀行と仲良くなる」「融通を利かせてくれる」といった点で、交渉力を発揮するのならやはり地方銀行や信用金庫、信用組合が最良の相手といえます。

菅原 由一

SMG税理士事務所 代表税理士

注目のセミナー情報

【国内不動産】2月12日(木)開催

人気の『中古アパート投資』には“罠”がある

購入してからでは手遅れとなる落とし穴を、業界20年のプロが大暴露!

さらにリスク徹底排除の必勝戦略を、税理士が伝授します!

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】