最終的には「売却」によって利益が確定する不動産投資

不動産投資の出口パターンは、「減価償却後の5年後売却」のように短期保有して収益物件として売却する、融資期間いっぱいまで保有して土地を自分のものにし、土地のみを売却する(建物の価値がなくなっている場合)、その土地に新築アパートを建てて賃貸に出す、あるいは収益物件として売却するなど、いくつかのパターンがあります。

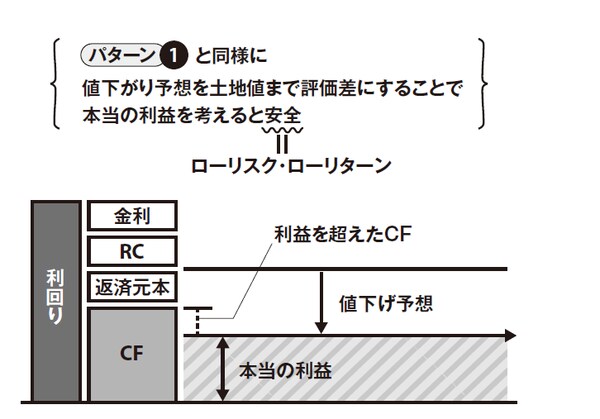

いずれにしても、ずっと土地を保有し続けるのでない限り、最終的には売却によって利益が確定するのが不動産投資です。「キャッシュフローは利益とは違う」と言ったのはまさにそのことで、金利の高い長期ローンの場合などは、キャッシュフローが利益を上回ってしまうことが起こります。

恐いのは、そうした場合に、そのキャッシュフローが利益だと錯覚してどんどん使ってしまうことです。

では、「不動産投資の利益」とは何か、ということです。

実際の利益は売却するまで確定しませんが、将来の利益がどうなるかは、私が考えた「大枠メソッド」でシミュレーションすることができます。

不動産の価値は売ってみなければ分からない!?

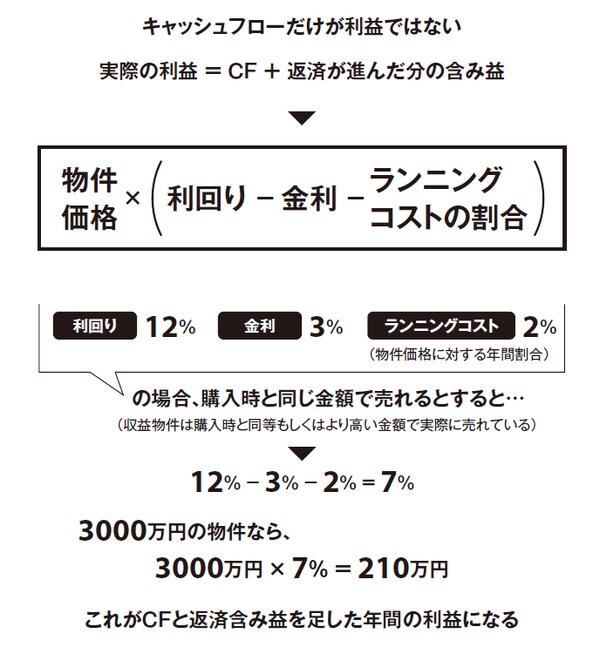

利益とは、キャッシュフローに「返済が進んだ分の含み益」を足したものです。利回りから金利とランニングコストの年間割合を引いたものが利益の割合になりますから、これに物件価格を掛ければ、年間の利益予想が出ます。

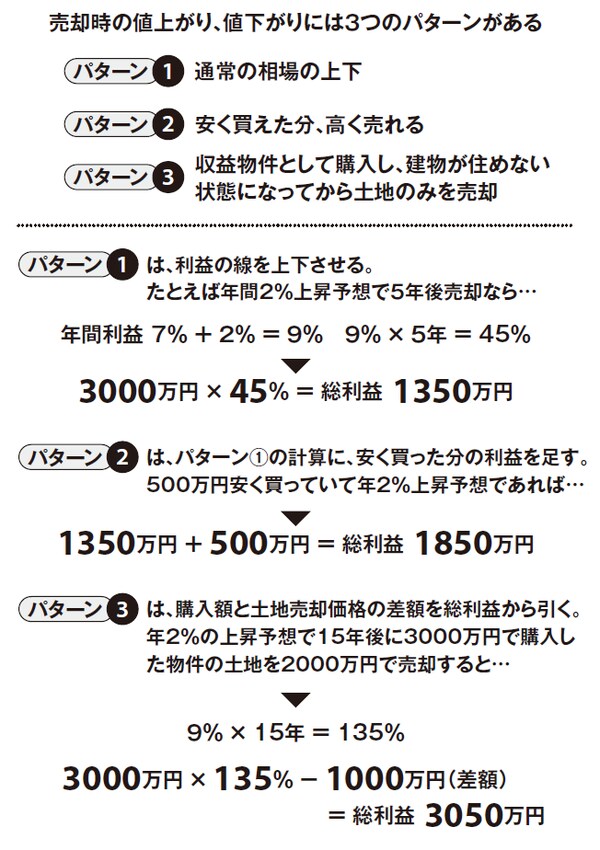

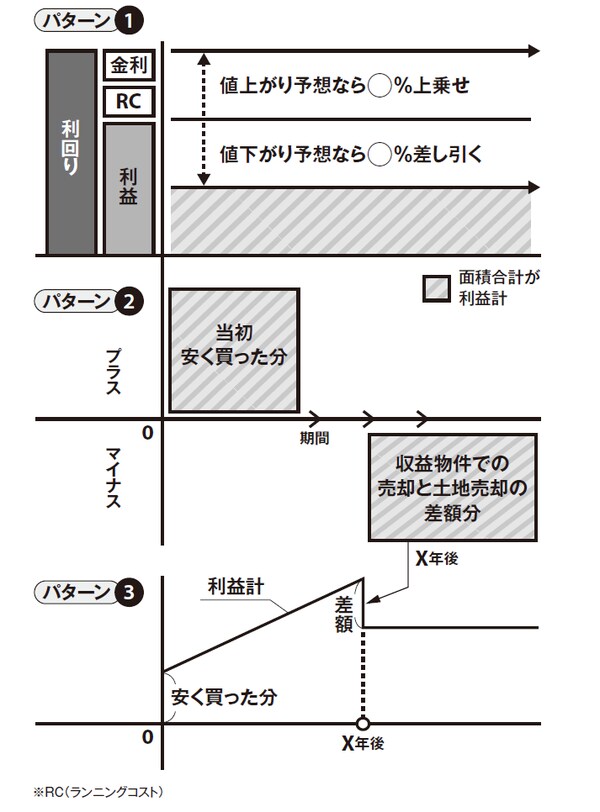

ただし不動産の価格は上下しますから、購入物件の価格が上がると場合と下がる場合では利益に差が出てきます。収益物件として売却する場合には、上がると予想される場合にはその分を上乗せし、値下がり予想なら差し引けばいい。

収益物件で売れる場合は、下がる場合でもさほど問題にならないのですが、問題は、建物がもはや住めない状態になり、収益物件としては売れない状態になった場合です。たとえば、3000万円で買った物件の土地値が売却時に1000万円になっていたら、それまで利益になるはずだったものが2000万円分目減りします。

いざ売却となったときに、こういう価値の下落(あるいは上昇)が突然起こるのが不動産の特徴です。株や為替のように取引市場が存在しないため流動性が低く、「この物件は、今いくら」というのが把握しづらい。売ってみなければ分からない要素が多いんですね。

利益はキャッシュフローと含み益の合計と言いましたが、収益物件で売れればかなり出るはずの含み益が、場合によってはほとんど飛んでしまうことも起こりかねない。こうした場合でも、キャッシュフローが貯まっていれば利益は残るわけですが、キャッシュフローを使ってしまっていたらどうなるか。

恐いと言ったのは、そういうことなんですね。

【図表】 3つの売却パターンで考える不動産投資の利益