自社株評価の誤りによって「トリプル課税」が発生

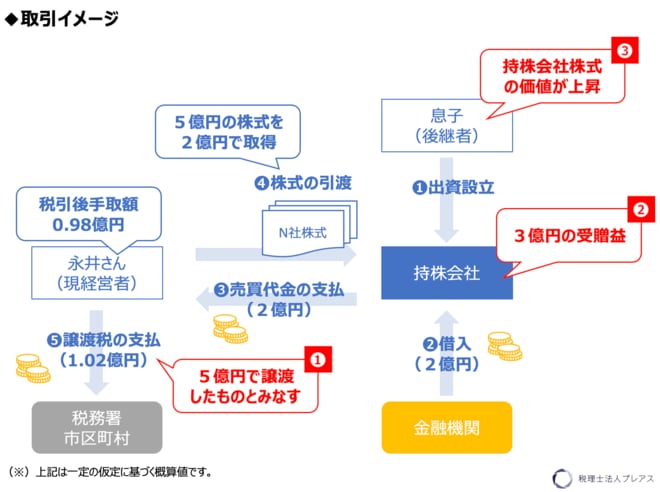

特に借地権の計上漏れの影響が大きかった。結果的に再計算したN社株式の評価額は5億円と算出され、以下3つのトラブルの対応に追われた。

(1)売主に対する課税

実際の取引価格(2億円)が時価(5億円)の50%未満であったため、「みなし譲渡」の規定に抵触し、時価で譲渡したものとみなして譲渡所得税がかかる。

(2)買主に対する課税

実際の取引価格(2億円)と時価(5億円)の差額(3億円)については持株会社において受贈益(雑収入)が認識され、持株会社に対して法人税がかかる。

(3)買主の株主に対する課税

上記(2)に伴い、持株会社の価値(株価)が上昇したため、売主から買主の株主に対して贈与があったものとして買主の株主に対して贈与税がかかる。

自社株の評価は非常に複雑

持株会社化は「長男の負担を軽減したい」、「次男にも財産を用意しておいてあげたい」という永井さんの“想い”を実現するための有効なスキームの一つであったと考えられるが、自社株評価を誤ってしまっては本末転倒である。

自社株評価には多くの落とし穴がある。本件では「借地権の計上漏れ」を取り上げたが、ほかにも「3年以内に取得した不動産の評価誤り」(時価での評価が必要)、「対象会社の業種目(対象会社が営む事業に類似する業種)の選択ミス」なども多く見受けられる。

会社の永続的な発展のためには円滑な事業承継は不可欠である。時間をかけて、多角的に検証する必要があると考える。

岡本 啓司

税理士法人プレアス 代表 税理士

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」>>>2月18日(水)配信

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」