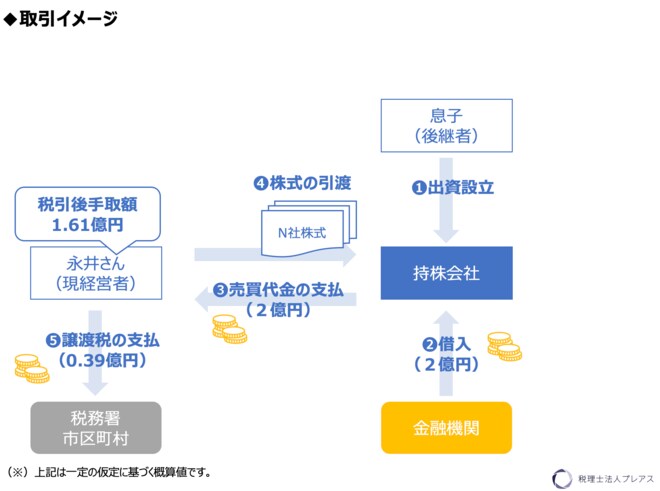

持株会社化(ホールディングス化)を活用した事業承継を選択

N社を引き継いでから30年、いよいよ永井さんも事業承継を考え始めた。顧問税理士にN社株式を評価してもらったところ、総額2億円。簡単に動かせる金額ではないため、N社株式の譲り方については思案に暮れていた。

そんなとき、永井さんは最近よく耳にするようになった「持株会社化」に興味を持った。調べてみると事業承継の場面で持株会社化が活用されていることを知り、「長男が設立した持株会社に自分のN社株式を譲渡するのはどうか」と考えた。

永井さんが考える本スキームの主なメリットは以下2点であった。

(1)効率よく借入返済できる

長男(個人)が資金調達して株式を買い取る場合、N社からの役員報酬を増やし、高額な所得税課税を受けた後の手残りで借入を返済していかなければならないが、持株会社の場合は課税が生じることなく借入を返済することができる。

本スキームを実行するとN社は持株会社の子会社となるが、「受取配当金の益金不算入」という法人税法の規定に基づき、100%子会社から受け取る配当金に対しては法人税が原則としてかからない。そのため、持株会社は定期的にN社から配当金を受け取り、それを原資に借入を返済すれば法人税・所得税の課税が生じることなく借入返済することができる。

(2)金融資産を創出できる

株式譲渡代金(2億円)から譲渡所得税(0.39億円)を差し引いた現金(1.61億円)が永井さん個人の手元に残るため、N社の非後継者である次男に遺せる財産を創出できる。

永井さんは顧問税理士や金融機関の協力を得て、自らが考案したスキームで株式承継を実行することにした。

税務署「N社株式の売買価格が低すぎる」

実行からおよそ1年後、税務署から顧問税理士あてに「N社株式の計算根拠について確認したいことがある」との連絡があり、後日税務署がN社に来社した。

「N社が保有している不動産を中心に評価の根拠を説明してほしい」

税務署の指摘を踏まえて顧問税理士が検証した結果、N社の株式評価上、「借地権」が計上されていないことが分かった。

N社は2号店、3号店、大型倉庫を設置するにあたり、第三者から土地を賃借し、そこに家屋を建築していた。この場合、N社の自社株評価上、「借地権」を認識する必要がある。

また、本社の土地についても誤りがあった。本件のように取引当事者に法人がいる場合は「時価」で計上すべきであるが、顧問税理士は「時価」よりも低く算出された路線価に基づく「相続税評価額」で評価していた。

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」>>>2月18日(水)配信