不動産ローンのメリットとは

さきほどのクッション機能がどの程度のものなのか、仮説を立ててみました。

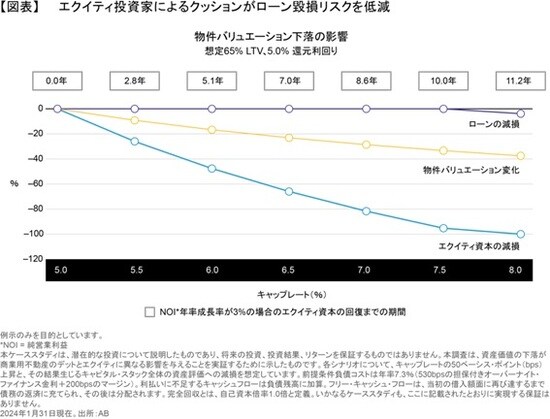

不動産投資でよく用いられるLTV比率が65%、キャップレート(不動産収入による還元利回り)5%の商業用不動産を例にします。キャップレートが5.5%に上昇すると、物件の価値は9%下落し、エクイティでは、26%の含み損が発生します。物件の営業利益が年率3%であったとしても含み損が解消されるまで3年近くを要します。

一方でローンの場合は、キャップレートが8%近くまで上昇しない限り、含み損が生じることはありません【図表】。

エクイティ投資家とローン投資家の2タイプがいたとしましょう。

引き続きインフレ懸念が燻り続けるなか、高金利環境が長期化し、キャップレートの上昇がもう少し続くリスクを考慮すると、エクイティ投資家は、慎重に投資タイミングを選ぶべき局面に置かれているといえそうです。

市場が底を打つ前に投資すると、さらなる物件評価の下落に見舞われ、損失を被る可能性があるのです。資金調達コストの上昇が配当利回りを低下させるかもしれません。

対して、ローン投資家にとっての外部環境は魅力を増しています。変動金利はインフレヘッジとして機能し、安定したキャッシュフローとともに信頼度の高いインカム収入をもたらしています。サイクルの観点からも「ローンの貸し手」になるメリットは大きいと考えられます。

清森 英晃

アライアンス・バーンスタイン株式会社

プライベート・オルタナティブ部 ディレクター

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~