2次相続は1次相続より相続税が多くなる!?

夫婦は、概ね同世代なので、お互いが亡くなる時期は近いことが多いのですが、続けて相続が起こることを相次相続といいます。

1回目の相続で多額の相続税が発生する場合、配偶者は1億6000万円までの財産か法定相続分のいずれか大きい額の相続財産の価額までは相続税がかからないので、配偶者と子が相続人の場合は、なるべくそういう形での遺産分割を目指します。単純に相続税がかかる金額が半分以下になるからです。

しかし2次相続が起こると、配偶者が相続した財産と元々配偶者が持っていた財産を加算して相続が行なわれるので、却って1次相続より相続税が多くなることも起こり得ます。

ここでのポイントは、1次相続が発生した時に配偶者の財産を確認し、法定相続分や1億6000万円を丸々配偶者に相続させてよいかを検証する必要があるということです。そして、2次相続の時の税額も踏まえて、1次相続での財産の配分を考えるということです。

つまり、1次相続では多少税金が増えても配偶者の相続分を減らし、子にある程度の財産を相続させるわけです。例えば、夫より妻の方が財産が多い場合は、夫が亡くなっても配偶者である妻は、法定相続分より少なめの相続にしておくということも当然起こり得ます。

10年以内の2次相続で適用される「相次相続控除」

相続税は、超過累進税率なので、相続した財産が多いほど、その多くなった財産に対する部分の税額も多くなります。目先の税金を減らすことだけに執心し、優遇措置のある母に財産を過剰に相続させるということを安易に考えないことです。つまり、1次、2次の二回の相続で財産を均等化させることが必要なのです。

なお、1次相続の後10年以内に2次相続が起きた時は、その年数が近いほど1次相続で支払った相続税が減額される相次相続控除が適用されるので、配偶者が1次相続で納税していた時は一定の控除があります。

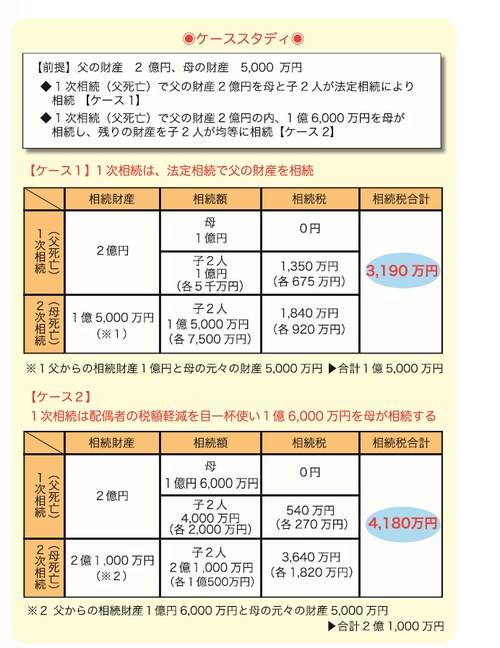

◉ケーススタディにより以下考察します。

(ケース1) 1次相続で配偶者は法定相続分に止め、子にも法定相続分を相続させる

(ケース2) 1次相続で相続税を目一杯少なくする形での相続をする

【結論】

1次相続で税金を少し多く払ったとしても子が法定相続分まで相続しておいた方が、トータルでは相続税の負担は990万円少なくなります。(ケース1の方が有利)

こうした相続の仕方が成就するのも、相続人の間に協力体制があればこそです。